每经特约评论员 熊锦秋

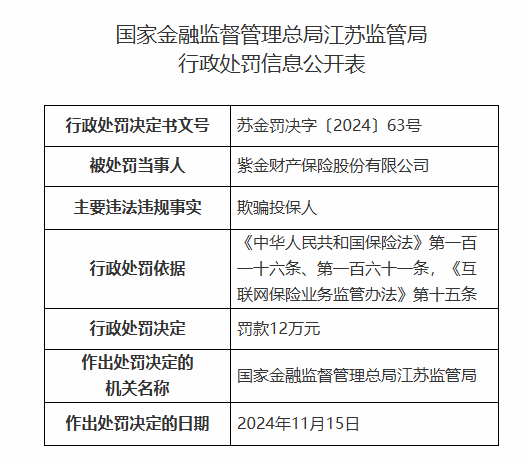

因中圣科技及其保荐人撤回发行上市申请,上交所于6月12日终止其发行上市审核。中圣科技上市前累计分红情况符合交易所明确的“清仓式”分红标准,其科创板IPO终止或与此有关。

是否分红、分红多少,总体属于公司的自主事项。然而,由于公开发行上市将引入公众股东,公司上市前的突击式、清仓式分红行为,自然会对潜在公众股东的利益产生影响,因此必须予以适当约束。

新“国九条”规定,严把发行上市准入关,将上市前突击“清仓式”分红等情形纳入发行上市负面清单。沪深交易所进一步规定,保荐人应当就发行人是否存在突击“清仓式”分红等事项出具专项核查意见,并将核查意见纳入申报文件范围。同时明确突击“清仓式”分红的具体把握标准:报告期三年累计分红金额占同期净利润比例超过80%;或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补充流动资金和偿还银行贷款金额合计比例高于20%。

负面清单是一种政策手段,旨在限制或禁止特定的行为、产品或服务。按笔者理解,既然“清仓式”分红已纳入发行上市负面清单,但凡存在“清仓式”分红的企业,交易所就不应接受其IPO申报,或者直接终止其发行上市审核。

中圣科技2020~2022年归母净利润分别为1.26亿元、2.43亿元、7.87亿元,三年分别分红6.49亿元、0.0326亿元、1.5亿元,三年累计分红超3亿元且占同期净利润比例约70%,公司拟募资20亿元,其中4.1亿元用于补充流动资金,占拟募资金的比例超20%,由此触及“清仓式”分红标准,这对其IPO申请无疑是个硬伤。

对公众股东而言,他们买股票也想尽快得到投资回报,而不是填补发行人的资金空洞。发起人股东和公众股东的地位应是平等的,上市前清仓式分红,对公众股东的利益存在潜在损害。

尤其值得关注的是,有些市场人士还存在一种质疑,那就是发行人在上市前清仓式分红,这些分红及净利润可能根本就不存在或者存在夸大的情况,只是通过分红来形成一个账面资金闭环、掩饰财务造假。

在笔者看来,清仓式分红,不仅是公司对利润的分配处理方式问题,背后也不排除公司财务真实性存在问题。由此引发一个启示,那就是即便申请IPO企业在上市前的分红行为不构成清仓式分红,交易所也应加大问询力度。应要求发行人在申请发行材料中,必须提供分红资金流向等佐证材料。交易所应高度关注发行人分红是否有现金真实流向股东,股东现金分红的用处以及现金分红是否最终又回流发行人。要通过刨根问底,将发行人的财务真实情况展示出来。为方便证交所发行审核监管,减少问询工作量,建议由此可上升为发行信息披露固定格式。