来源:弛策论市

摘要

前期报告提要与市场聚焦

警惕六月市场波动率仍将继续上行。继续维持谨慎,市场波动率仍将趋于抬升,波动率偏离幅度将取决于政策落地节奏及其效果。考虑到:①通缩、地产及海外风险仍在持续暴露,②信用收缩,居民及企业消费、生产意愿偏弱,③叠加有效流动性偏紧,预计市场波动率仍将走高。基于我们“双周期”框架体系研究结论,“政策底”向“市场底”传导周期一般在6月左右,预计本轮“市场底”最快或在7月底~8月出现,在此之前我们建议配置价值板块防御。

市场聚焦:1、5月A股短时间反弹及被“打断”的原因?2、美国降息预期到底有多强?3、外资何时将真正趋势性流入A股“洼地”?4、“双周期”框架下,A股高股息投资时钟为何?5、高股息“三类资产”的配置框架为何?

外资何时将真正趋势性流入A股、布局人民币资产?

寻找4月下旬~5月中旬期间A股市场反弹逻辑,会发现:情绪回升或占据主导因素。反弹终将被“打破”,原因:一方面,政策出台到效用显现不会一撮而就,传导周期约6个月左右;叠加政策力度、与空间仍有待释放,意味着短期风险仍将继续累积;另一方面,美国开启降息周期亦需要一个过程,期间仍存在较大波动;更重要的是投资者对于海外降息就会带来外资流入的逻辑,甚至可能被“证伪”。我们预计外资趋势性流入时点,将大概率满足:①既要看到国内风险全面暴露且有边际修复的逻辑,即“最坏的时候”过去,见到“市场底/估值底”;②又要看到海外“流动性陷阱”解除,届时,全球资本方可以溢出、并愿意流向A股“估值洼地”。

“双周期”框架下:A股高股息投资时钟

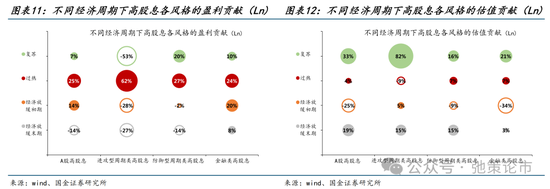

回溯过去二十年A股高股息占优的时期,绝对收益来看,A股高股息组合在复苏和过热时期最高(26.5%和25.5%),其次为经济放缓末期(2.2%),在经济放缓初期最低且大幅回撤(-23.4%);相对收益来看(相对全体A股组合),A股高股息组合在经济放缓初期的超额收益最明显(高达18.2%),其次为过热期和经济放缓末期(5.0%和4.2%),在复苏期基本没有超额收益(1.6%)。在经济放缓初期,高股息大幅跑赢消费、周期和成长,因其估值收缩最少(-25%),且盈利贡献不弱;在过热期,高股息小幅跑赢周期、消费和成长,因其估值贡献最大,而其他板块估值大多收缩;而在复苏期,高股息跑输消费;在经济放缓末期,高股息跑输成长。

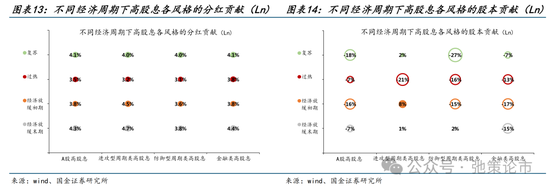

三类高股息资产的“周期性”配置框架

将A股高股息组合内部进一步拆分,可得到3类高股息风格的代表:(1)进攻型周期类高股息(煤炭、石油石化、有色、化工);(2)防御型周期类高股息(包含公用事业、交通运输、建筑装饰);(3)金融类高股息(银行、非银、地产)。在经济复苏和过热时期,高股息各板块均明显上涨,首选进攻型周期类高股息(收益率均为35%);在经济放缓初期,高股息各板块均大幅回撤,但进攻型周期类高股息回撤最小(-11%);在经济放缓末期,高股息各板块整体小幅上涨,防御型周期类高股息领涨(7%),进攻型周期类高股息录得负收益(-6%)。

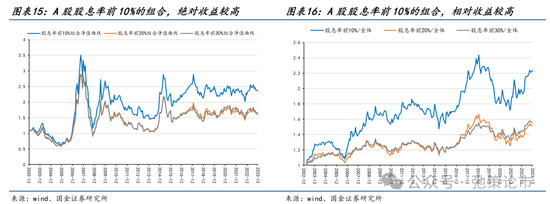

高股息率是A股股票组合低回撤的重要因子

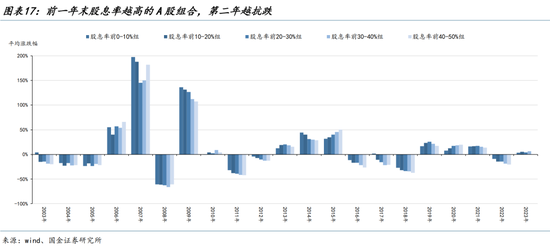

股息率较高的A股组合,在未来一年内往往更抗跌。将股息率前50%的A股按照股息率分为5组,前一年末股息率越高的A股组合,在第二年跌幅往往越小,二者有较强的相关性。此外,A股高股息组合并不能在市场上涨时带来更高收益,或因过去20年中国经济高速发展,市场更愿意为“业绩高增长”下注,从而较少关注到确定性高且稳定的股息收益,而当市场下跌时,投资者才会关注到高股息资产的确定性分红收益和低估值防御属性。

“政策底-市场底”期间坚定防御配置

当前我们处于经济放缓II期(“主动去库”),未来将经历“政策影响End-市场底”阶段,市场波动率或再次上升,继续建议“大盘价值防御”策略,重点推荐防御性较高、具备持续超额收益品种:银行+黄金,防御型高股息。

风险提示

国内经济放缓超预期;国内货币政策宽松力度低于预期;美债收益率反弹超预期。

正文

一、前期报告提要与市场聚焦

前期观点回顾:警惕六月市场波动率仍将继续上行。继续维持谨慎,市场波动率仍将趋于抬升,波动率偏离幅度将取决于政策落地节奏及其效果。考虑到:①通缩、地产及海外风险仍在持续暴露,②信用收缩,居民及企业消费、生产意愿偏弱,③叠加有效流动性偏紧,预计市场波动率仍将走高。基于我们“双周期”框架体系研究结论,“政策底”向“市场底”传导周期一般在6月左右,预计本轮“市场底”最快或在7月底~8月出现,在此之前我们建议配置价值板块防御。

市场聚焦:1、5月A股短时间反弹及被“打断”的原因?2、站在当下,美国降息预期到底有多强?3、外资何时将真正趋势性流入A股“洼地”、布局人民币资产?4、“双周期”框架下,A股高股息投资时钟为何?5、高股息“三类资产”的配置框架为何?

二、策略观点及投资建议

2.1 外资何时将真正趋势性流入A股、布局人民币资产?

寻找4月下旬~5月中旬期间A股市场反弹逻辑,会发现:情绪回升或占据主导因素。国内来看,从“两会”首次强调“降准、降息”效应与空间、到“三中全会”时间确立,再到新一轮房地产“组合拳”,均在扭转此前市场所担忧的“挤牙膏式”政策预期,彰显更加积极、有力的政策预期。海外降息预期叠加全球金融条件宽松,流动性宽松预期下亦推升了市场做多情绪。

然而,一方面,政策出台到效用显现不会一撮而就,传导周期约6个月左右;叠加政策力度、与空间仍有待释放,意味着短期风险仍将继续累积。事实上,4月新房价格增速进一步降至-3.5%;5月PMI核心指标,包括:存量、新增订单及生产等均明显下降;与此同时,5月出口当月/累积增速(剔除基数)分别降至-0.26%/0.65%,不仅环比再次明显回落,而且依然远不及去年同期约5%的增速水平。显然,寄希望于海外出口的逻辑或被“打破”,而且通缩、房地产风险或依然在持续暴露。另一方面,美国开启降息周期亦需要一个过程,期间仍存在较大波动;更重要的是投资者对于海外降息就会带来外资流入的逻辑,甚至可能被“证伪”。我们仍持续强调一个重要逻辑,参考2019年,全球经济“比差”环境下,资金更多流向类美元资产避险,期间美元走强、其他国家及地区汇率大概率维持弱势。同时,一旦美国开启降息会遇到“流动性陷阱”,海外商业银行惜贷,更不会仍资金溢出到新兴市场。故,预计外资趋势性流入时点,将大概率满足:①既要看到国内风险全面暴露且有边际修复的逻辑,即“最坏的时候”过去,见到“市场底/估值底”;②又要看到海外“流动性陷阱”解除,届时,全球资本方可以溢出、并愿意流向A股“估值洼地”。

那么,美国降息预期到底有多强?虽然5月美国新增非农27.2万,超预期回升;但根据美国劳工局就业统计口径分析,非农数据更多暗含了“一人身兼数职”的逻辑,未来存在下修的概率较大;相比之下,首次领取救济金人数及“失业率”更加能够反应真实有多少人找不到工作。事实上,无论首次领取救济金人数接近23万人,还是失业率已首次升至4%水平,均反应了美国就业市场仍在边际恶化。基于我们“美国降息框架”,实际失业率已经越发接近4.2%自然失业率水平,意味着降息预期将越来越大。未来静待“市场底”及海外“流动性解除”,外资终将真真切切流入A股“洼地”布局人民币资产。

2.2 “双周期”框架下:A股高股息投资时钟

2.2.1高股息策略赚什么钱?

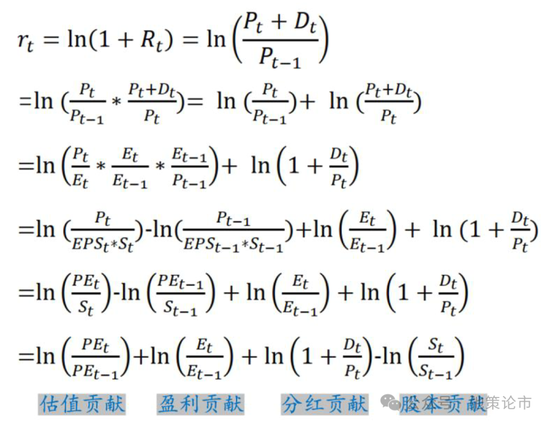

为了探究高股息策略底层的赚钱逻辑,我们对股票投资收益的来源拆解剖析如下:

由以上股票收益贡献模型可知,高股息策略并不只赚股息收益,高股息策略的收益可能来源于以下四方面:

(1)估值扩张的钱;

(2)盈利/净资产增长的钱,如果盈利/净资产增多,公司可以分配的红利会变多;

(3)分红的钱,与股息率相关,因此受制于估值的过度扩张;

(4)股本缩减的钱,意味着单位股本可以分到更多股利。

在后续章节中,我们将基于如上收益贡献模型,对A股的高股息组合及主要板块的收益率进行详细拆解复盘,从而挖掘出经济和市场“双周期”框架(详见《策略周报:“双周期”框架体系下:如何有效“捕捉”风格与行业轮动?》)下的高股息策略的收益来源。

2.2.2经济运行周期下的高股息轮动规律?

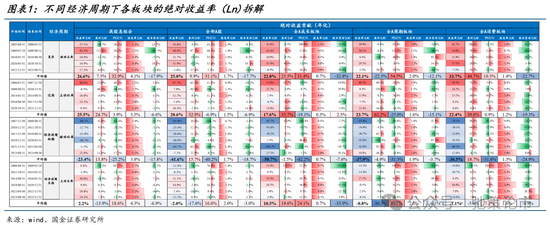

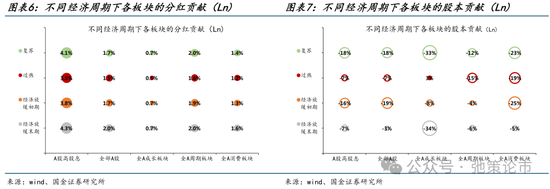

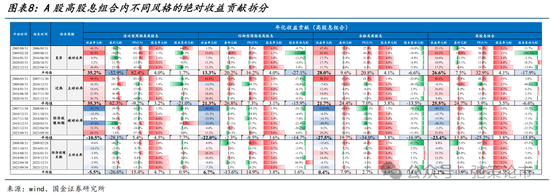

根据2.2.1中所讲,我们对2005年以来不同经济周期下,A股高股息组合、全A、成长板块、周期板块和消费板块的绝对收益表现(对数收益率)进行了复盘总结,并对各板块的收益来源进行了详细拆分,得到了如下结论:

总的来讲:

(1)绝对收益来看,A股高股息组合在复苏和过热时期最高(26.5%和25.5%),其次为经济放缓末期(2.2%),在经济放缓初期最低且大幅回撤(-23.4%);相对收益来看(相对全体A股组合),A股高股息组合在经济放缓初期的超额收益最明显(高达18.2%),其次为过热期和经济放缓末期(5.0%和4.2%),在复苏期基本没有超额收益(1.6%)。

(2)经济复苏时期:各板块均大幅上涨,高股息跑输消费(-7.1%),小幅跑赢成长(3.8%)与周期(4.5%)。各板块盈利增速较高,估值扩张幅度最大。

(3)经济过热时期:各板块均有不小涨幅,高股息与周期基本持平(1.8%),小幅跑赢消费(3.1%)和成长(7.9%)。各板块盈利增速最高,估值大多趋于收缩。

(4)经济放缓初期:各板块均大幅回撤,高股息大幅跑赢消费(13.1%)、周期(14.5%)、和成长(27.2%)。各板块盈利增速中性,估值收缩幅度最大。

(5)经济放缓末期:各板块涨跌不一,高股息跑输成长(-8.3%),小幅跑赢周期(2.9%)和消费(3.3%)。各板块盈利增速最差,估值扩张幅度较大,仅次于复苏期。

具体来看:

1.在经济复苏期,经济基本面由差转好、流动性较宽松:

各板块均有明显上涨,但表现轻度分化,其中消费表现最好(34%),高股息表现与全A、成长和周期相差不大(22%-27%)。(1)复苏时期,经济回暖,除周期外的各板块盈利贡献均有改善,其中消费最高(42%),其次为成长(24%),高股息和全A相差不大(13%),最差为周期(-19%),盈利贡献降序排列为:消费>成长>高股息≈全A>周期;(2)受益于流动性宽松,各板块估值均明显扩张,周期估值扩张最大(55%),全A、成长和高股息相差不大(31%-33%),消费估值扩张最少(10%),估值贡献降序排列为:周期>>全A≈成长≈高股息>>消费;(3)高股息组合分红贡献始终遥遥领先,分红贡献降序排列一直呈现为:高股息>>周期>全A>消费>成长;(4)股本贡献降序排列为:周期>>全A≈高股息>消费>成长。

消费领涨的驱动力在于盈利贡献(42%)远高于其他板块(最高仅24%),而高股息组合主要由估值驱动(33%),盈利贡献相对偏低(13%)。

2.在经济过热期,经济基本面好、流动性由松转紧:

各板块均有所上涨,其中高股息和周期表现最好(26%和24%),消费、全A和成长表现相差不大(18%-22%)。(1)经济过热时期,经济处于高位,通胀一路走高,周期板块盈利贡献遥遥领先(62%),其次为消费(40%),成长、全A相差不大(34%和33%),高股息盈利贡献垫底(25%),盈利贡献降序排列为:周期>>消费>成长≈全A>高股息;(2)经济过热后流动性开始收紧,各板块估值扩张承压甚至开始收缩,高股息公司估值小幅扩张(4%),其次为消费(1%),全A、成长和周期均有不同程度的估值收缩,估值贡献降序排列为:高股息>消费>全A>成长>周期;(3)高股息组合分红贡献始终遥遥领先,分红贡献降序排列一直呈现为:高股息>>周期>全A>消费>成长;(4)股本贡献降序排列为:成长>高股息≈全A>周期>消费。

高股息略微领涨的驱动力主要在于估值贡献最大(4%),而其他板块估值大多收缩;周期表现同样较优,因其盈利贡献(64%)明显领先其他板块(最高为40%)。

3.经济放缓初期,经济基本面由好转差、流动性紧缩:

各板块均大幅回撤,但高股息回撤最小(-23%),消费、全A和周期回撤相差不大(-36%~-42%),成长回撤最多(-51%)。(1)经济放缓初期,经济开始走弱,同时流动性趋紧,消费板块盈利贡献最高(19%),全A和高股息盈利贡献相差不大(16%和14%),成长再次(-2%),周期最差(-5%),盈利贡献降序排列为:消费>高股息≈全A>成长>周期;(2)各板块估值明显收缩,高股息公司估值收缩幅度最小(-25%),其次为周期和消费(-31%和-32%),最后为全A和成长(-40%和-42%),估值贡献降序排列为:高股息>周期≈消费>全A≈成长;(3)高股息组合分红贡献始终遥遥领先,分红贡献降序排列一直呈现为:高股息>>周期>全A>消费>成长;(4)股本贡献降序排列为:周期>成长>高股息>全A >消费。

高股息防御性强的驱动力在于估值收缩最少(-25%),且盈利贡献不弱(14%)。

4.经济放缓末期,经济基本面差、流动性由紧转松:

各板块分化较大,成长领涨(11%),高股息小幅上涨(2%),消费、周期和全A基本持平(-1%、-1%和-2%)。(1)经济放缓末期,经济较弱,流动性开始转松,成长板块盈利贡献断档式领先(23%),消费、高股息、全A和周期盈利贡献均明显为负(-6%、-14%、-18%和-35%),盈利贡献降序排列为:成长>>消费>高股息>全A>周期;(2)各板块估值明显扩张,周期估值扩张最大(40%),成长次之(24%),高股息和全A相差不多(19%和17%),消费估值扩张最小(7%),估值贡献降序排列为:周期>成长>高股息≈全A>消费;(3)高股息组合分红贡献始终遥遥领先,分红贡献降序排列一直呈现为:高股息(4.3%)>>周期≈全A>消费>成长;(4)股本贡献降序排列为:全A >消费≈高股息≈周期>>成长。

成长领涨在于其盈利贡献遥遥领先(23%);高股息表现不俗,因其盈利收缩较少(-14%)且估值贡献(19%)和分红贡献(4.2%)不低。

2.2.3 三类高股息资产的“周期性”配置框架

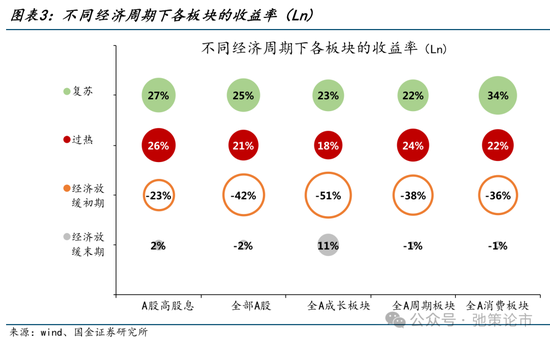

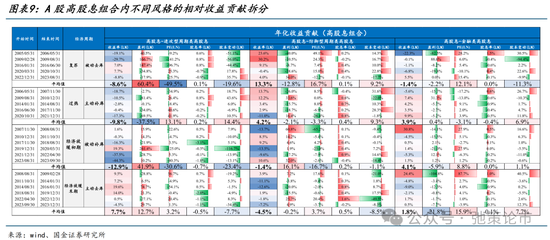

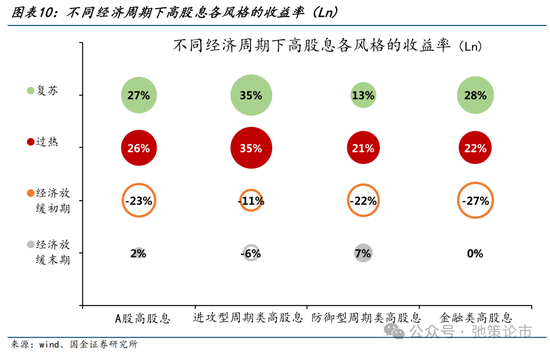

在2.2.2节中,我们阐述了在不同经济周期下我们该配置何种风格,本节我们将研究配置何种风格的高股息板块。我们将A股高股息组合内部进一步拆分,可得到3类高股息风格的代表:(1)进攻型周期类高股息(煤炭、石油石化、有色、化工);(2)防御型周期类高股息(包含公用事业、交通运输、建筑装饰);(3)金融类高股息(银行、非银、地产)。如果对如上不同高股息风格的收益贡献进行拆分,可以发现:

总的来讲:

(1)经济复苏时期:高股息各板块均明显上涨,进攻型周期类高股息表现出色(35%),金融类高股息和A股高股息次之(28%和27%),防御型周期类高股息涨幅垫底(13%)。各板块盈利增速较高,估值扩张幅度最大。

(2)经济过热时期:高股息各板块均明显上涨,进攻型周期类高股息涨幅最高(35%),A股高股息次之(26%),金融类高股息和防御型周期类高股息相差不大(22%和21%)。各板块盈利增速最高,估值扩张幅度明显收窄。

(3)经济放缓初期:高股息各板块均大幅回撤,进攻型周期类高股息回撤最小(-11%),防御型周期类高股息和A股高股息相差不大(-22%和-23%),金融类高股息回撤最多(-27%)。各板块盈利增速一般,估值收缩幅度最大。

(4)经济放缓末期:高股息各板块整体小幅上涨,防御型周期类高股息领涨(7%),A股高股息和金融类高股息相差不大(2%和0%),进攻型周期类高股息录得负收益(-6%)。各板块盈利增速最低,估值扩张幅度较大,仅次于复苏期。

具体来看:

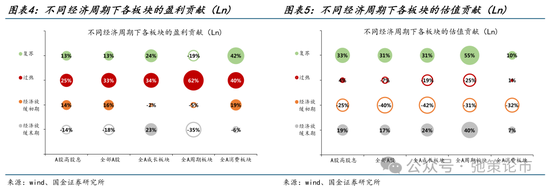

1.在经济复苏期,经济基本面由差转好、流动性较宽松:

高股息各板块的盈利贡献大多改善,估值均明显扩张。(1)除进攻型周期类高股息外,各板块盈利贡献均有提升,其中防御型周期类高股息最高(20%),其次为金融类高股息(10%),然后是A股高股息(7%),进攻型周期类高股息盈利负贡献(-53%),盈利贡献降序排列为:防御型周期类高股息(20%)>金融类高股息(10%)> A股高股息(7%)>进攻型周期类高股息(-53%);(2)受益于流动性宽松,各板块估值均明显扩张,估值贡献降序排列为:进攻型周期类高股息(82%)> A股高股息(33%)>金融类高股息(21%)>防御型周期类高股息(16%);(3)高股息各板块分红贡献均不低且相差不大;(4)股本贡献降序排列为:进攻型周期类高股息(2%)>金融类高股息(-7%)>A股高股息(-18%)>防御型周期类高股息(-27%)。

进攻型周期类高股息表现最好因其估值贡献(82%)远高于其他板块(最高仅33%),且股本贡献也较高;金融类高股息表现同样不俗,在于其各项贡献均较为稳健。

2.在经济过热期,经济基本面好、流动性由松转紧:

高股息各板块的盈利贡献大幅改善,估值整体小幅扩张。(1)经济处于高位,通胀一路走高,进攻型周期类高股息盈利贡献遥遥领先(62%),盈利贡献降序排列为:进攻型周期类高股息(62%)>防御型周期类高股息(27%)>A股高股息(25%)≈金融类高股息(24%);(2)经济过热后流动性开始收紧,各板块估值扩张承压甚至开始收缩,防御型周期类高股息和金融类高股息的估值贡献最高(7%),估值贡献降序排列为:防御型周期类高股息(7%)≈金融类高股息(7%)> A股高股息(4%)>进攻型周期类高股息(-9%);(3)高股息各板块分红贡献均不低且相差不大;(4)股本贡献降序排列为:A股高股息(-7%)>金融类高股息(-13%)>防御型周期类高股息(-16%)>进攻型周期类高股息(-21%)。

进攻型周期类高股息领涨,因其盈利贡献明显领先(62%),而其他高股息板块盈利贡献仅为24%-27%。

3.经济放缓初期,经济基本面由好转差、流动性紧缩:

高股息各板块的盈利贡献分化,估值整体明显收缩。(1)经济开始走弱,同时流动性趋紧,金融类高股息盈利贡献最高(20%),盈利贡献降序排列为:金融类高股息(20%)> A股高股息(14%)>防御型周期类高股息(-2%)>进攻型周期类高股息(-28%);(2)各板块估值明显收缩,进攻型周期类高股息估值最坚挺(5%),估值贡献降序排列为:进攻型周期类高股息(5%)>防御型周期类高股息(-9%)>A股高股息(-25%)>金融类高股息(-34%);(3)高股息各板块分红贡献均不低且相差不大;(4)股本贡献降序排列为:进攻型周期类高股息(8%)≈防御型周期类高股息(-15%)≈A股高股息(-16%)≈金融类高股息(-17%)。

进攻型周期类高股息最抗跌,因其估值贡献最坚挺(5%),且股本贡献较高(8%)。

4.经济放缓末期,经济基本面差、流动性由紧转松:

高股息各板块的盈利贡献明显恶化,估值整体扩张。(1)经济较弱,流动性开始转松,金融类高股息公司业绩始终稳健,尽管盈利贡献不高(6%),但相对优势明显,盈利贡献降序排列为:金融类高股息(8%)>防御型周期类高股息(-14%)≈A股高股息(-14%)>进攻型周期类高股息(-27%);(2)各板块估值明显扩张,估值贡献降序排列为:A股高股息(19%)>防御型周期类高股息(15%)≈进攻型周期类高股息(15%)>金融类高股息(3%);(3)高股息各板块分红贡献均不低且相差不大;(4)股本贡献降序排列为:防御型周期类高股息(2%)>进攻型周期类高股息(1%)>A股高股息(-7%)>金融类高股息(-15%)。

防御型周期类高股息领涨,因其各项贡献均较高。

2.2.4 高股息率是A股股票组合低回撤的重要因子

长期看,A股股息率前10%的高股息组合明显跑赢股息率前20%、前30%的高股息组合和全体A股。我们统计了2003年以来A股股息率前10%的高股息组合、前20%的高股息组合、前30%的高股息组合和全体A股组合的收益表现(流通市值加权,每个自然年末调仓),发现股息率前10%的高股息组合收益表现最优,但股息率前20%、和前30%的高股息组合收益相差不大。

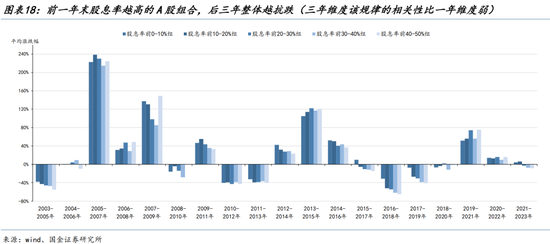

股息率较高的A股组合,在未来一年内往往更抗跌,但在三年内则不一定成立。将股息率前50%的A股按照股息率分为5组,前一年末股息率越高的A股组合,在第二年跌幅往往越小,二者有较强的相关性;但放长到三年维度,前一年末股息率越高的A股组合,后三年的跌幅并不一定越小,或源于两方面原因:(1)A股历史上高股息组合连续三年下跌仅出现过2次,大多数的连续三年中含有高股息组合的上涨年份,因此无法体现高股息组合的抗跌属性强;(2)由于较低股息率的股票下跌时跌幅更大,而股息率=股利/股价,导致较低股息率股票的股息率提升幅度较大,以至于其可能不再属于低股息率的组,使得原先股息率分组的条件不再成立。此外,A股高股息组合并不能在市场上涨时带来更高收益,或因过去20年中国经济高速发展,市场更愿意为“业绩高增长”下注,从而较少关注到确定性高且稳定的股息收益,而当市场下跌时,投资者才会关注到高股息资产的确定性分红收益和低估值防御属性。

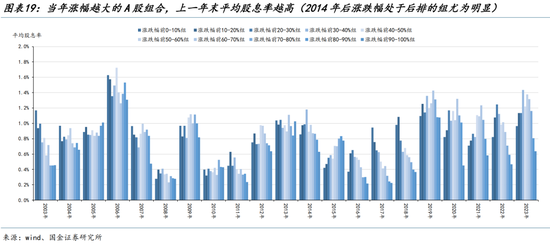

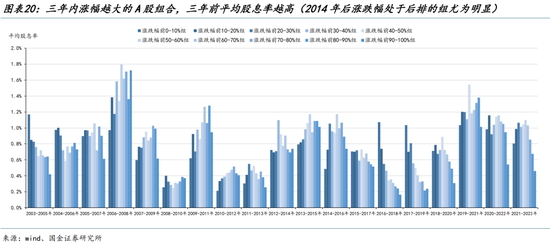

对于涨跌幅处于中后排的组,涨跌幅越靠前,股息率往往越高。将全体A股按照涨跌幅分为10组,对于涨跌幅处于中后排的组,从2014年开始,当年涨幅越大的A股组合,上一年末平均股息率越高;三年内涨幅越大的A股组合,三年前平均股息率越高。值得注意的是,以上规律在涨跌幅处于后排的组中尤为明显,表明在涨幅高的股票组合中高股息率因子不是主导因素,市场可能更关注其成长性,而在涨幅低股票组合中高股息率因子较为关键,因当投资该股票的资本利得较低时,确定性更高的分红收益更为稀缺。

2.3 风格及行业配置:“政策底-市场底”期间坚定防御配置

当前我们处于经济放缓II期(“主动去库”),未来将经历“政策影响End-市场底”阶段,市场波动率或再次上升,继续建议“大盘价值防御”策略,重点推荐防御性较高、具备持续超额收益品种:银行+黄金,防御型高股息。扩散策略包括:(1)对于国内经济敏感度较低、受益于全球流动性剩余大宗品,包括:黄金、白银、铜、铝等,尤其黄金可能比市场预期走得更高更远;同时,静待美国降息,医药(中药、医药商业、创新药)将继续受益。(2)具备“困境反转”逻辑,供给出清、需求稳定甚至回升的行业:通信、农林牧渔、环保、中药、旅游及景区、饮料乳品、黑色家电和面板,尤其是猪周期、面板等,具备涨价逻辑,以及通信叠加了高股息逻辑;(3)符合“新国九条”要求、兼具分红意愿和分红能力的行业:国有银行、家用电器、纺织服饰和交通运输等;(4)具备“相对收益”受益于海外较强的基本面及流动性,出海+港股,尤其平价消费类出海的纺织服装。

三、市场表现回顾

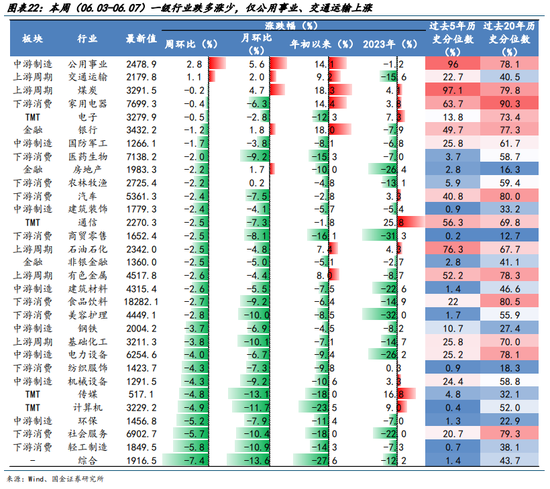

3.1 市场回顾:宽基指数全线下跌,一级行业跌多涨少

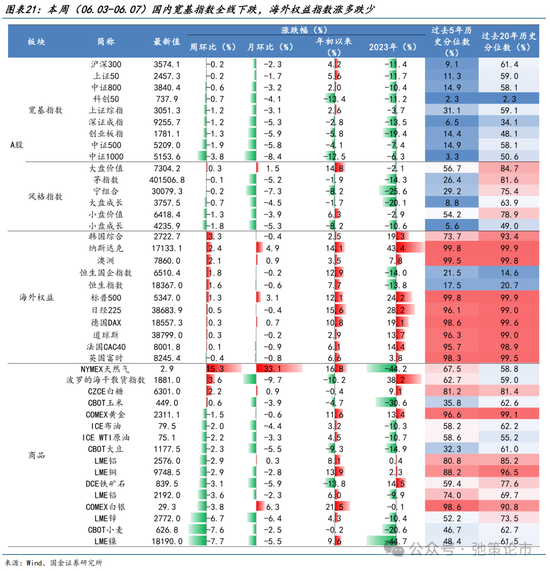

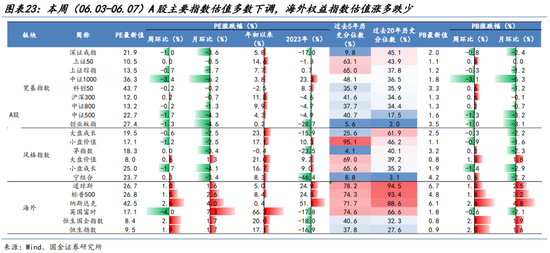

A股方面,本周(06.03-06.07)主要宽基指数、风格指数几乎全线下跌。主要宽基指数中,沪深300(-0.2%)、上证50(-0.2%)相对较强,中证1000(-3.8%)、中证500(-1.9%)领跌。主要风格指数中,仅大盘价值(+0.3%)上涨,小盘成长(-1.8%)、小盘价值(-1.3%)跌幅居前。本周市场延续跌破双顶颈线后的下行走势,全A个股(不含ST)周内涨幅中位数为-6.4%,上涨公司不足600家。小微盘年内第三次带领全A显著回撤,并在证监会回应“预计短期内退市公司不会明显增加”后展开反抽。存储芯片、车联网、电力、地产在本周相对较强,但由于市场量能不足,具备持续性的板块效应较难形成。

行业方面,本周(06.03-06.07)一级行业跌多涨少,仅公用事业(+2.8%)、交通运输(+1.1%)上涨,综合(-7.4%)、轻工制造(-5.8%)、社会服务(-5.7%)领跌。上涨行业原因:(1)公用事业:绿电企业受益于国家能源局《关于做好新能源消纳工作 保障新能源高质量发展的通知》等政策支持,高股息、夏季用电高峰保供、电网出海逻辑同样驱动电力概念上涨;(2)交通运输:受益于交通运输部等十三部门印发《交通运输大规模设备更新行动方案》政策端支持。领跌行业原因:(1)综合、轻工制造:资金基于退市预期规避小微盘,小市值股票遭遇资金出逃;(2)社会服务:小盘风格调整,叠加消费景气较弱。

海外权益市场方面,本周(06.03-06.07)全球主要经济体权益指数涨多跌少,仅英国富时(-0.4%)小幅下跌,韩国综合(+3.3%)、纳斯达克(+2.4%)、澳洲(+2.1%)领涨。

大宗商品方面,本周(06.03-06.07)大宗商品价格跌多涨少,NYMEX天然气(+15.3%)、波罗的海干散货指数(+3.6%)、CZCE白糖(+2.2%)等大宗商品领涨,LME镍(-7.7%)、CBOT小麦(-7.6%)、LME锌(-6.7%)则跌幅居前。领涨大宗商品的主要原因:(1)NYMEX天然气:欧洲最大的天然气供应来源——挪威因突发管道故障供气骤减,天然气供应紧张加剧;(2)波罗的海干散货指数:受益于大型船舶运费上涨。领跌大宗品的主要原因:(1)LME镍、LME锌:美国5月ISM制造业PMI明显弱于市场预期,工业品市场疲软;(2)CBOT小麦:美国冬小麦收割率和优良率超预期,叠加市场对俄罗斯小麦霜冻和干旱灾害的担忧减退。

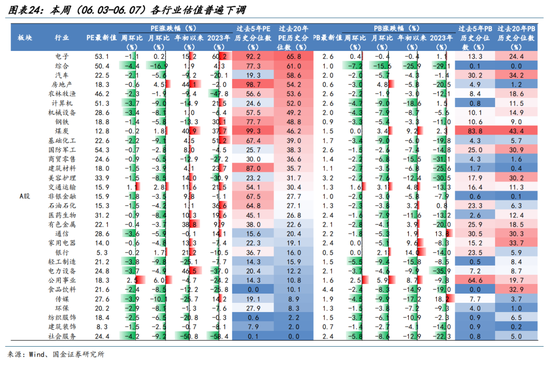

3.2 市场估值:宽基指数、风格指数估值多数下调

A股方面,本周(06.03-06.07)A股主要宽基指数估值多数下调,仅沪深300(+0.2%)估值小幅提高,中证1000(-3.4%)、中证500(-1.7%)、创业板指(-1.3%)估值领跌。从过去20年PE-TTM历史分位数来看,创业板指、中证500处于较低历史分位数水平。海外方面,本周海外市场主要指数估值涨多跌少,仅英国富时(-4.0%)估值下降,纳斯达克(+2.6%)、恒生国企指数(+2.1%)估值涨幅居前;道琼斯、标普500估值处于较高历史分位数水平。

行业方面,本周(06.03-06.07)各行业估值普遍下调。从PE-TTM来看,仅公用事业(+2.5%)、交通运输(+1.1%)行业估值有所提高,而综合(-4.4%)、社会服务(-4.2%)、传媒(-3.9%)等估值明显降低。

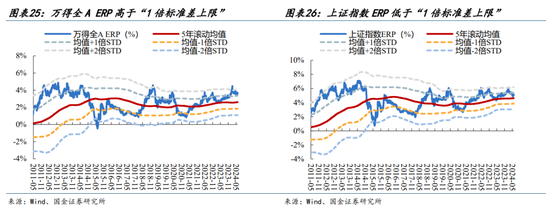

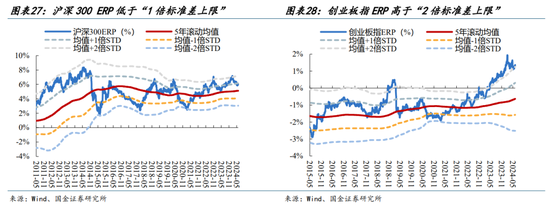

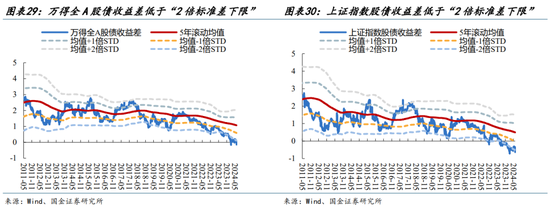

3.3 市场性价比:主要指数配置性价比相对较高

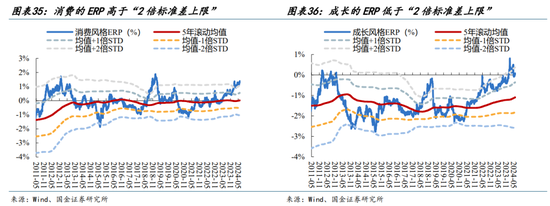

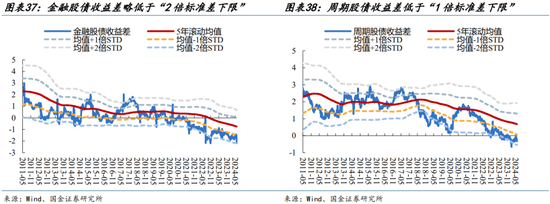

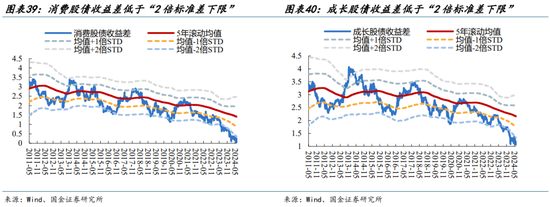

指数方面,本周(06.03-06.07)主要宽基指数中仅沪深300的ERP水平略有降低,股债收益差均下行。ERP水平方面,按照五年滚动来看,上证指数、沪深300低于“1倍标准差上限”,万得全A高于“1倍标准差上限”,创业板指高于“2倍标准差上限”。股债收益差方面,本周上证指数的股债收益差下降较多,按照五年滚动来看,主要宽基指数的股债收益差均低于“2倍标准差下限”。本周A股市场投资者的风险偏好继续降低。

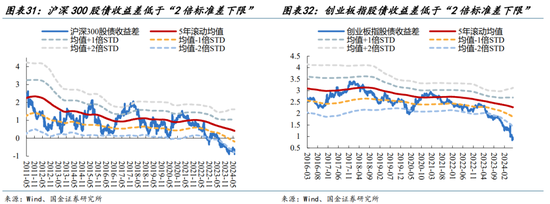

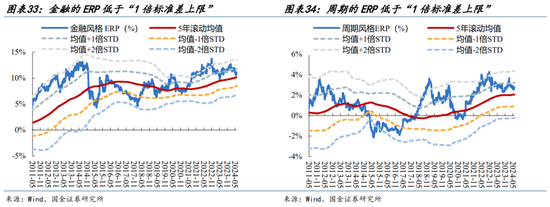

风格方面,本周(06.03-06.07)主要风格指数的ERP水平全面上行,股债收益差全面下行。ERP水平方面,按照五年滚动来看,金融、周期风格指数ERP低于“1倍标准差上限”,成长风格指数ERP低于“2倍标准差上限”,消费风格指数ERP则高于“2倍标准差上限”。股债收益差来看,本周金融风格指数的股债收益差明显下行,消费、成长风格指数的股债收益差指标基本处于历史底部区间附近。按照五年滚动来看,周期风格指数低于“1倍标准差下限”,金融、消费、成长风格指数低于“2倍标准差下限”。

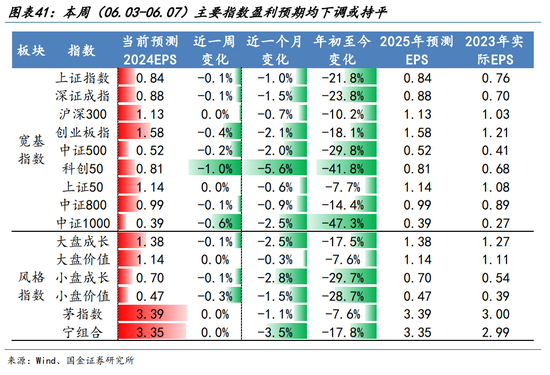

3.4 盈利预期:盈利预期多数下调

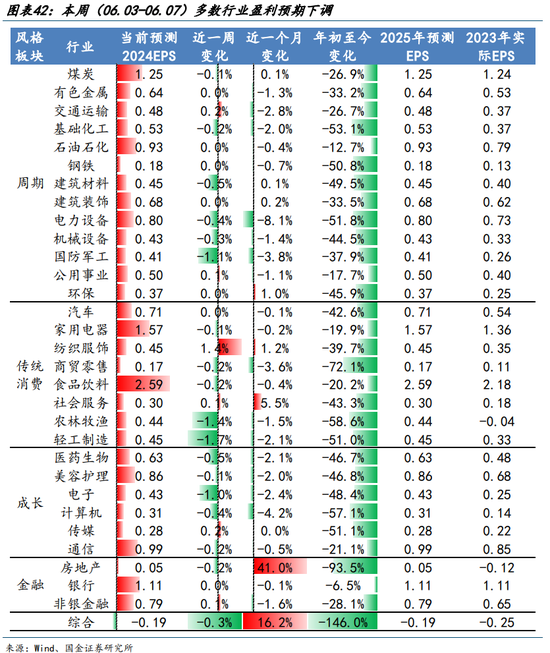

指数方面,本周(06.03-06.07)主要指数盈利预期均下调或持平。主要宽基指数中,科创50(-1.0%)、中证1000(-0.6%)盈利预期下调幅度居前,上证50(0.0%)、沪深300(0.0%)盈利预期相对稳定;主要风格指数中,小盘价值(-0.3%)盈利预期下调最多。

行业方面,本周(06.03-06.07)多数行业盈利预期下调。传统消费中仅纺织服饰(+1.4%)、社会服务(+0.1%)盈利预期有所上调,轻工制造(-1.7%)、农林牧渔(-1.4%)盈利预期下调幅度居前;周期板块中仅交通运输(+0.2%)、公用事业(+0.1%)盈利预期小幅改善,国防军工(-1.1%)、建筑材料(-0.5%)等盈利预期遭到下调;成长板块中仅传媒(+0.2%)盈利预期上调,电子(-1.0%)盈利预期降低较多;金融板块中非银金融(+0.1%)盈利预期小幅上调。

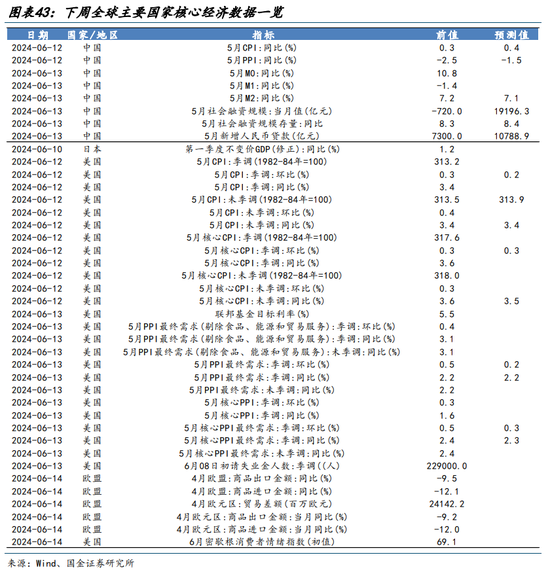

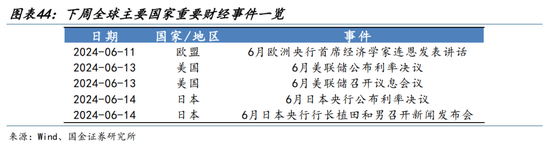

四、下周经济数据及重要事件展望

风险提示

(1)国内经济放缓超预期,或导致A股基本面预期对市场形成负贡献;

(2)国内货币政策宽松力度低预期,或导致流动性驱动力不足,市场乏力;

(3)美债收益率反弹超预期,或导致海外流动性再次明显收紧,冲击市场表现。