来源:财经杂志 ,记者 张欣培 郭楠 特约撰稿人 王兆轩

在岩永守幸看来,日本股市的强劲表现来源于上市公司优秀的业绩表现,同时,过去东交所推出的一系列改革成效显著

2023年,日本股市在全球资本市场上的表现格外亮眼。2024年,其强势表现仍在继续。2024年1月,以东京证券交易所(下称“东交所”)为中心的日本交易所集团在上市股票总市值方面,时隔三年多再次重返亚洲第一。

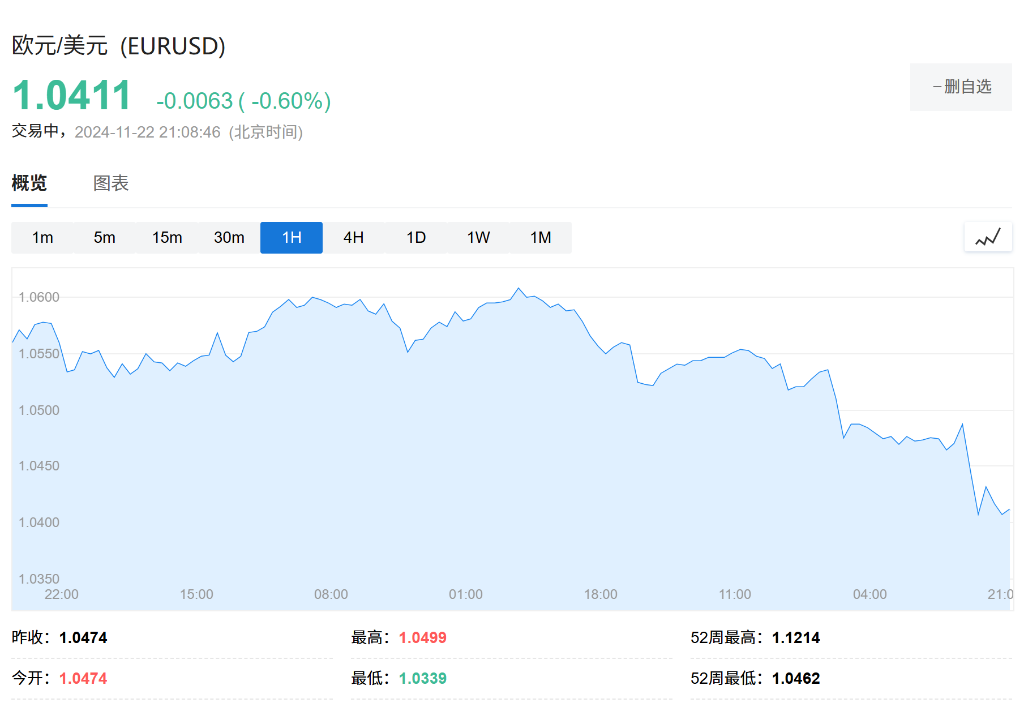

日本股市的突出表现吸引了全球投资者的目光。2023年,“股神”巴菲特没有跑赢标普500指数,不过他依然取得了15.8%的年度收益,其中在日本的投资为其赚得80亿美元。2024年2月22日,日经225指数首次突破1989年12月29日的历史高位,3月4日更是首次突破40000点,东证(TOPIX)指数也在近两年持续大涨。

日本股市并非只在最近一两年持续上涨,如果将视线拉长,日本股市已经连续上涨了十年。回望过去这十年,日本股市为何重回巅峰?根据多家机构的研究,主要原因包括安倍晋三2012年上台后推出的一系列经济刺激举措、东交所的一系列改革行动、海外热钱大量涌入等。中金公司分析认为,相对于美股过去十年出现明显的估值跃升,日股牛市主要来自盈利驱动。

“正是由于日本上市公司的优秀业绩表现,日本股市才表现得如此强劲。”东交所代表取缔役社长岩永守幸在接受《财经》专访时表示。

与此同时,在过去若干年里,日本政府、东交所在推动股市发展方面也做出了一系列改革。早在十年之前,日本政府便推动交易所采取措施强化公司治理;2014年,《伊藤报告》要求日本企业提升ROE水平;投资者回报不断提升,在2014年-2023年,日本上市公司分红规模从8.45万亿日元增至15.73万亿日元,股份回购规模从4.5万亿日元增至9.6万亿日元;近两年,东交所进行市场重组,这被称为“几十年来的最大改革”,同时提出上市公司管理层要关注资本成本与股票价格。一系列改革实施的效果显著。

“这不是交易所的想法,而是整个利益相关方的集体智慧。”岩永守幸说。

股市重回巅峰,改革举措不断落地,但挑战仍然存在。“随着日本经济站在十字路口,邀请亚洲区域处于快速成长期的企业来日本发展是非常重要的。”岩永守幸表示。为此,为了支持中小企业发展,东交所成立了“上市公司支持小组”;为了吸引境外企业到日本上市,其又创立了“东交所亚洲创业中心(TSE Asia Startup Hub)”。

3月19日,日本正式告别“负利率”时代,日本央行宣布结束负利率和收益率曲线控制政策,并停止购买交易所交易基金(ETF)和房地产投资信托(REITs)等风险资产,并在一年左右时间内逐渐停止购买商业票据和公司债。此后,日本股市出现回落。

“在日本,对于‘失去的30年’,人们常以一种落后和自贬的态度来看待这段时期,但我认为回头看的时代即将结束,这意味着我们可以开始一个向前看的时代。”岩永守幸向《财经》表示。

日本股市为何屡创新高?

《财经》:2023年日本股市表现十分亮眼,今年又屡创新高,备受全球投资者追捧,您认为原因是什么?

岩永守幸:1989年底,日本上市公司约有1700家,如今上市公司约有3900家;当时的市值为590万亿日元,截至3月22日,市值达到987万亿日元(prime市场),几乎是当时的两倍。

我认为日本股市吸引全球投资者关注的最大因素是上市公司强劲的业绩表现。截至2024年3月31日,在过去的一个财年,日本上市公司整体利润增长13%,这是连续第三年实现利润增长。预计明年上市公司利润将增长8%到10%。

从宏观背景来看,日本的整体经济正在发生重大变化。物价上涨,持续30年的通货紧缩即将结束;员工工资也在上涨,甚至中小型企业也在加薪。

我们认为,日本终于将摆脱长期的通货紧缩。从目前日本上市公司的强劲业绩表现和股价上涨形势来看,我们对未来充满希望并需为日本股市的下一次腾飞做好准备。

此外,日本个人投资者对股票投资的兴趣也日渐浓厚。

今年,我们更新了NISA(少额投资免税制度)制度。根据十家证券公司的统计,今年1月至3月新开户数约为去年的3.2倍;就买入资产的价值而言,约为2.9倍。据估计,其中约50%或更多的资金投资于日本股票和与日本股票相关的基金。由此可见,个人投资者对新NISA的兴趣与日俱增。

事实上,东证(TOPIX)指数每周都会公布不同投资者类别的交易趋势,多年来,外国投资者和企业(股票回购)一直是日本股市的买方,而日本个人投资者长期以来一直对日本股市持净卖出态度。但是,自2020年以来,个人投资者一直在不断买入,即使在今年的前三个月,买入态势也在继续。

《财经》:接下来,东交所如何吸引更多的投资者和外国企业赴日上市?

岩永守幸:随着日本个人投资者开始参与股票市场,我们正在努力扩大投资机会,欢迎更多处于发展期的亚洲企业在东交所上市。随着日本经济站在十字路口,邀请亚洲区域处于快速成长期的企业来日本发展是非常重要的。

3月25日,我们宣布成立“东交所亚洲创业中心(TSE Asia Startup Hub)”,这是一个面向跨国公司的IPO(首次公开募股)中心,旨在为东交所上市或在日本拓展业务的外国企业提供支持。

长期以来,东交所一直致力于吸引外国公司上市。过去,我们吸引了欧美的蓝筹公司上市,为日本个人投资者投资欧美蓝筹公司创造了环境。然而,更多的外国蓝筹公司选择在本土上市,于是我们将目标转向了与日本有关联性的亚洲公司。

这一举措的独特之处在于,它不仅提供首次公开募股支持,而且还支持亚洲初创企业的业务发展,包括介绍业务合作伙伴。虽然许多公司都在积极寻求在本土上市,但也有一些公司已将日本视为其业务发展的主要市场,这些公司的目标是在东交所上市,进而扩大在日本的业务。我希望,通过支持这些企业,进而吸引全球投资者,实现日本市场的整体增长。

幸运的是,日本国内外的投资者对日本股市兴趣浓厚。2023财年,也就是自2023年4月至2024年3月,外国投资者的净买入额为7.69万亿日元,成为自1983财年以来的第四大买入额。

由于投资者对于上市公司的预期也在不断提高,我们认为当下必须抓住机遇,制定下一步的一系列举措。

改革成效显著

《财经》:近几年东交所推出了一系列改革措施,包括将四个市场板块重组为三个,改革成效如何?

岩永守幸:无论是2022年对细分市场的整合,还是2023年3月底要求管理层关注资本成本和股价,提升上市公司治理水平,都是我们一直在做的努力。

2013年,东交所和大阪交易所进行了合并。在整合过程中,将现货市场划归到东交所,衍生品市场划归到大阪交易所。具体而言,股票市场合并为东交所的一部和二部,但Mothers和JASDAQ因起源不同而保持原样。

但这样一来,就有了太多的细分市场。由于各种问题依然存在,我们于2018年开始讨论重组细分市场,并于2022年4月创建了三个新的细分市场:Prime Market、Standard Market和Growth Market。

每个市场都设定了比以前更高的上市标准,同时推出了“过渡措施”和“宽限期”。2022年7月,我们成立了“与跟踪市场划分有关的专家理事会”,经过讨论作出两项决定:一是,不符合新细分市场上市标准的公司将在2025年3月后退市;二是,要求管理层关注资本成本和股票价格,相关规则已经在2023年落地。

作为一家证券交易所,20多年来我们不断加强在公司治理方面的努力,并与日本金融厅和政府合作开展治理改革,使上市公司能够实现可持续增长。例如,1999年要求上市公司改善公司治理,2004年制定公司治理相关规定,2006年企业治理报告制度化,2009年引入独立董事制度,2015年与日本金融厅共同制定了《公司治理准则》,并在2018年和2021年进行了两次修订。

《财经》:为什么东交所提出要求管理层关注资本成本和股票价格?

岩永守幸:在“与跟踪市场划分有关的专家理事会”的讨论中,委员们建议要求上市公司在经营管理中关注资本成本和股票价格。长期以来,上市公司一直认为股票价格由市场决定,委员会成员也曾讨论过股价的某些方面不受公司控制的问题,但经过一年多的讨论,我们决定将资本成本和股价问题放在一起讨论。这不是交易所自己的想法,而是整个利益相关方的集体智慧。

2023年1月,我们公布了“与跟踪市场划分有关的专家理事会”的建议和东交所的应对措施。2023年3月底,我们又向Prime Market和Standard Market的所有上市公司提出要求,希望它们能够实现关注资本成本和股票价格的管理。具体来说,就是要求董事会通过一系列的努力,分析公司目前的资本成本和股票价格,研究改进的办法,然后通过与投资者对话的方式进行披露和更新。

《财经》:该措施实施以来的效果如何?

岩永守幸:从提出要求到现在已经过去了一年,如果不是已经采取了一系列行动,公司很难做到在这么短的时间内披露信息。截至3月底,65%(1065家公司)的Prime Market和26%(416家公司)的Standard Market已经做出了回应。尤其是54%(885家公司)的Prime Market公司正在披露其信息。

许多上市公司的财政年度在3月结束,7月召开年度股东大会并更新公司治理报告,因此预计更多公司会在7月前后对要求做出回应。此外,我们也听到了一些好的变化,例如有一位上市公司的总裁以前从不参加财报电话会议,现在却亲自回应;有公司发布了管理计划,提出了提高投资回报率的措施。

我们希望制定公布一项计划后,公司会有所行动。重要的是,企业应该自愿地努力实现中长期增长,并改进其披露内容。

推动ETF市场发展

《财经》:东交所ETF市场发展迅猛,成为仅次于美国的全球第二大市场和亚洲最大的ETF市场,东交所在推动ETF市场发展方面做了哪些努力?

岩永守幸:东交所ETF市场是一个非常活跃的市场,明年,我们将迎来ETF市场成立30周年。自1995年第一只ETF产品上市以来,我们的产品阵容和规模稳步扩大。截至4月14日,东交所有322只ETF产品,包括日本国内的股票和债券、外国的股票和债券以及房地产投资信托基金(REITs)。

我们努力在上市和交易方面提供一个有利于国内外投资者参与的环境。2018年,我们推出了做市商制度,提高了个人投资者的流动性。2021年,我们推出了大宗交易独立平台,提高了机构投资者的流动性。尽管目前市场波动较大,但流动性依然很高。

《财经》:日本交易所集团在去年推出了全新的股价指数,JPX Prime 150指数,该指数目前运行情况如何?

岩永守幸:JPX Prime 150指数是去年7月3日开始推出的新指数,两只与该指数挂钩的ETF产品已经上市,还提供期货交易。其成分股是根据市场估值和资本回报率两个因素选出的代表日本具有“盈利能力”的150家上市公司。

对于市场估值,我们采用PBR;对于资本回报率,我们使用股本利差,即股本回报率(ROE)与股本成本(投资者的预期回报率)之间的差额。

我们的目标是使该指数及其成分股成为日本国内外机构和个人投资者的中长期投资目标,从而为支持管理层注重价值创造和提升日本股市的吸引力做出贡献。

现在,两只与该指数挂钩的 ETF产品也已经上市,还可以进行相关期货交易。

《财经》:中日在ETF合作方面有哪些举措?

岩永守幸:随着投资者对日本市场的关注与日俱增,东交所ETF市场正吸引着越来越多的目光。2019年6月首只日本股票ETF产品在中国上市,同时多只中国股票ETF产品也在东交上市。2021年4月,上海证券交易所和深圳证券交易所实现了中日ETF产品的交叉上市

2022年9月,我们还与中国金融期货交易所就衍生品市场的合作及其他相关事宜签署了谅解备忘录(MOU)。预计这将有助于提高在中日ETF互通机制下上市的ETF产品的流动性,并为两国市场参与者购买在两家交易所上市的衍生产品提供便利。

同时,我们与深交所共同开展了日本跨境交易推广活动。在各自的网站上,均开设了有关对方交易所市场信息的专栏,并在两个投资者教育页面发布了关于中日ETF互联互通的视频和文章。

最后,我们将进一步提高我们与上海证券交易所、深圳证券交易所建立的ETF互通机制的便利性和知名度,以鼓励更多的中国投资者参与其中。