登录新浪财经APP 搜索【信披】查看更多考评等级

来源: 时代财经APP

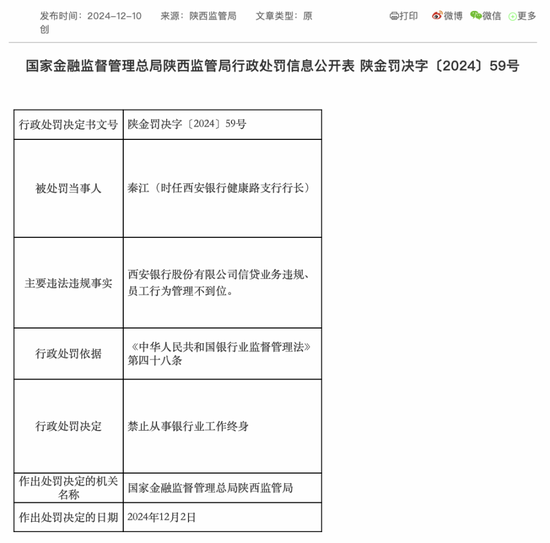

12月10日,据国家金融监督管理总局陕西监管局披露,时任西安银行健康路支行行长秦江因信贷业务违规、员工行为管理不到位被禁止从事银行业工作终身。

12月10日,时代财经致电了西安银行健康路支行,一位工作人员表示该事件发生在很多年以前,不认识这个行长,也不清楚发生了什么。随后,时代财经致电了西安银行董办并发送函件,截至发稿未得到进一步回复。

哪些违规行为可能导致终身禁止从事银行业工作?

博通咨询首席分析师王蓬博对时代财经分析称:“一般来讲,如果信贷业务中涉及到欺诈、伪造文件等严重违法犯罪行为,给银行或金融体系带来重大风险和损失;在信贷业务中,若对借款人的信用状况等未进行充分调查和评估,导致大量贷款无法收回,形成巨额不良贷款,给银行经营造成巨大压力等等,都可能会被处理;对管理者来说,内部管理混乱,对员工行为管理严重缺失,致使信贷业务违规行为频发,形成系统性风险,损害银行的声誉和金融市场秩序时,相关管理人员可能会被终身禁业。像此次时任西安银行健康路支行行长秦江被处罚的原因类似。”

一则和秦江有关的法律文书

据时代财经获得的多份法律文书,一位王先生曾在2018年至2021年期间多次将西安银行健康路支行告上法庭。

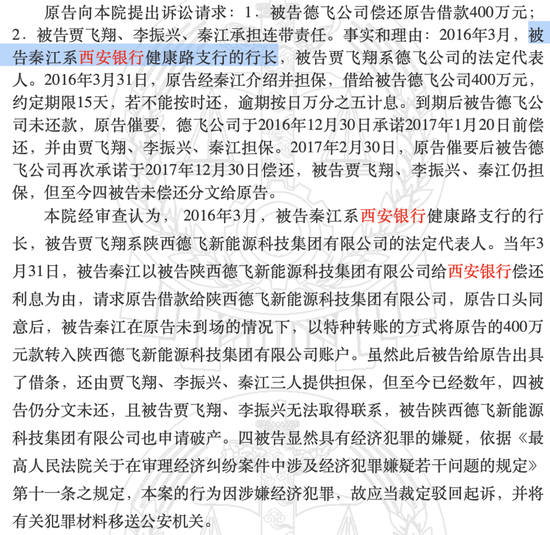

据原告王先生诉称,2016年3月,西安银行健康路支行时任行长秦江因其管理的贷款户——陕西德飞新能源科技集团有限公司(以下简称“德飞公司”)的到期银行利息无法偿还。为了避免逾期给其造成不利影响,打电话请求王先生借款400万元给德飞公司。由于王先生和秦江是老乡,碍于面子王先生口头答应借款,称等其回来办理相关手续后再谈。然而在原告王先生身份证、银行卡以及本人均不在场的情况下,秦江经过时任会计主管授权,直接使用“特种转账借方传票”的方式将原告银行账户内的存款400万元转给德飞公司。在王先生的要求下,事后秦江找到收款人补写了借条,秦江还为此提供了担保,保证15日内一定偿还。然而此后德飞公司宣告破产,这400万元欠款长达七年无法追回。

王先生提及他在此期间曾多次找到西安银行要求处理此事,然而西安银行以该行前两年正在上市的关键时间,请求王先生暂时不要通过各种途径向西安银行主张权利。

在裁判文书中,西安银行健康路支行回应称,王先生的诉请早已超过法定的诉讼时效;案涉业务的办理符合主管部门和西安银行的相关规定;转账给德飞公司是王先生对自己财产的处分行为,应向德飞公司主张权利,西安银行无赔偿义务。

在2019年陕西省大荔县人民法院的民事裁定书中,法院认为此案涉嫌经济犯罪,应当裁定驳回起诉,并将有关犯罪材料移送公安机关。

然而2022年由西安市雁塔区人民法院发布的裁判文书显示,法院一审并未支持原告王先生的诉求,法院认为王先生所举证据不能证明被告具有违约行为,对此应承担举证不能的法律后果。

“庭审过程中,被告西安银行健康路支行提交《西安银行会计业务操作手册》、相关说明等证据,用以证明‘3014卡内活期账户取款’业务需凭银行卡和密码方能办理。因原、被告双方在开通个人银行结算账户时明确约定支取方式为‘凭密码’,且原告无证据证明事发时银行卡随身携带不在现场,因此在原告不提供密码及银行卡的前提下,案涉转账业务不能发生。”

另外,王先生已以提起诉讼的方式确认与案外人德飞公司之间就案涉款项为借款合同关系,且该债权已经得到破产管理人确认,原告的债权亟待后续实现,现原告又要求被告赔偿损失显系重复主张。至此,西安市雁塔区人民法院驳回了王先生的全部诉讼请求。由于此后未查询到有法律文书披露,暂不清楚王先生是否有再次上诉。

虽然王先生的诉求没有得到法院支持,但时代财经发现西安银行健康路支行与德飞公司之间存在大额法律纠纷。西安银行健康路支行曾两次向法院申请对德飞公司及其法定代表人张西宁限制高消费,涉案金额达1050.99万元。

据企查查显示,2016年12月30日,西安银行健康路支行的负责人由秦江变更为车建红,与王先生的案子发生在同一年。

处罚事项频发,信息披露闹乌龙

今年以来,西安银行在信息披露和风控合规上多次出现纰漏,三季报还闹了个员工“倒贴钱上班”的乌龙事件。

11月28日,西安银行发布三季报更正公告,称将现金流量表中的“经营活动现金流出”项目的子目“支付给职工以及为职工支付的现金”部分金额误列示至“支付其他与经营活动有关的现金”子目中,涉及金额近2.74亿元。如果按三季报更正之前的数据,西安银行第三季度不仅没发工资,员工还“倒贴”了3127万元薪酬给银行。

西安银行在公告中表示:“本公司将进一步加强财务信息审核,由此给投资者带来的不便,本公司深表歉意,敬请投资者谅解。”

11月13日,据国家金融监督管理总局陕西监管局渭南监管分局披露,西安银行渭南分行因集团客户统一授信执行不到位被罚款25万元;时任西安银行渭南分行公司部、小企业部负责人金博锋因对客户统一授信执行不到位行为负有责任被监管警告。

9月30日,西安银行称收到陕西证监局出具的警示函,事涉2020年至2022年资产负债表中“金融投资”科目下部分金融资产分类不准确,2023年年报披露已根据合规整改要求完成相关事项整改工作。西安银行时任董事长郭军、时任行长梁邦海、负责财务工作的副行长黄长松对上述问题承担主要责任,被同时出具警示函。

西安银行对此表示:“本公司已经在监管部门的指导下完成了上述警示函中所述问题的整改,未来将更加严格按照监管法规要求,不断提高财务信息披露质量,进一步促进公司健康、可持续发展。”

目前,被同时出具警示函的三位高管中,出生于1963年的时任董事长郭军已于2023年9月因到退休年龄辞任。郭军自2022年5月上任,在任仅1年4个月时间。时任行长梁邦海已于2024年7月开始担任西安银行董事长职务,并在聘任新行长获得监管资格核准之前,代为履行行长职责。黄长松则仍然担任副行长职务。

4月25日,西安银行披露收到陕西证监局出具的《关于对西安银行股份有限公司、廖志生采取责令改正监管措施的决定》,涉及独立董事廖志生已连续任职超过规定的六年,但西安银行未及时完成独立董事补选,该独立董事辞职又将导致独董人数低于董事会人数的三分之一。

对于西安银行频繁发生的监管处罚与信息披露问题,王蓬博对时代财经表示:“2024 年三季报中出现的现金流量表数据列示错误,表明其在财务报表编制、审核等环节未能严格按照制度执行,缺乏有效的复核和监督机制,导致错误信息得以对外披露。银行虽有财务信息审核和信息披露的相关制度,但在执行过程中显然存在漏洞。”