乘着债市走牛的“东风”,今年以来,“小众”基金债券ETF的规模增长明显提速。

Wind统计数据显示,截至12月2日,债券ETF的总规模已突破1500亿元,较去年底增加了约711亿元,增幅为88.7%。而整个2023年,债券ETF的规模增量约为272亿元。

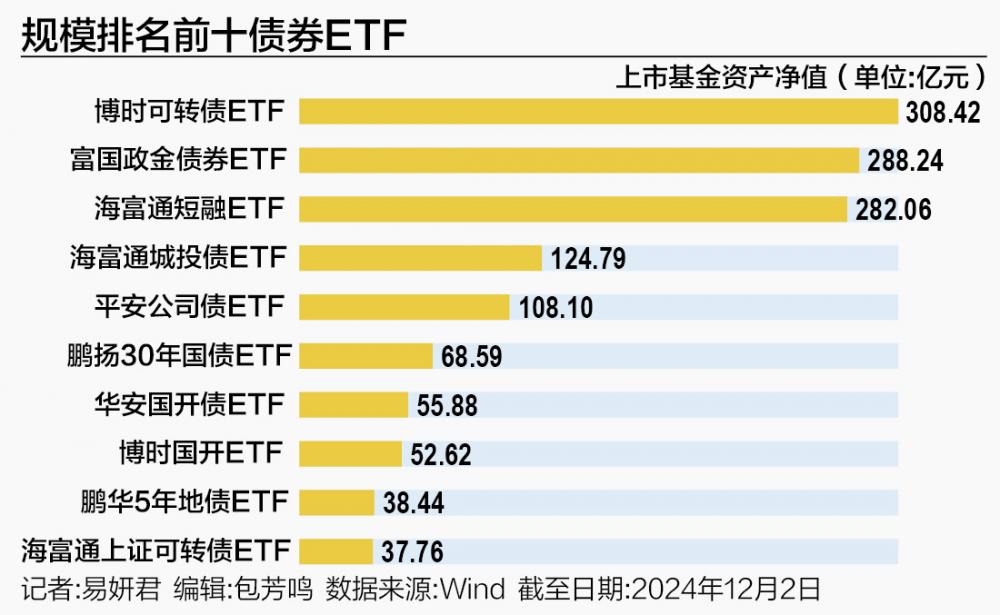

21世纪经济报道记者注意到,今年内,债券ETF的规模增量主要来自博时可转债ETF、富国政金债ETF。截至12月2日,前述两只ETF的规模分别达到308.42亿元、288.24亿元,较去年底大增391%、299%。

不仅如此,债券ETF的数量也在增加。近日,广发基金、天弘基金、海富通基金等8家基金公司分别上报了债券ETF产品,包括4只深证基准做市信用债ETF,4只上证基准做市公司债ETF。

受访人士向21世纪经济报道记者指出,今年以来债券市场整体走强,投资者对各类债券产品的需求有所上升。同时,被动型债券基金产品持续创新走向多元化,也有助于推动被动型基金的规模增长。

目前,债券ETF的数量相对较少,共有20只,但种类较为丰富,涵盖了国债ETF、金融债ETF、城投债ETF、企业债ETF、信用债ETF等,同时也包括可转债及Smart Beta ETF。

今年以来,博时可转债ETF、富国政金债ETF、海富通城投债ETF、鹏扬30年国债ETF等债券ETF受到资金追捧。

Wind统计数据显示,截至12月2日,今年以来,上述4只债券ETF分别获得228.77亿元、204.62亿元、94.57亿元、62.92亿元净流入,为年内净流入额排名前四的债券ETF。紧随其后的是平安公司债ETF、海富通可转债ETF,分别获得46.17亿元、32.86亿元净流入。

叠加今年内债券市场表现较好,上述净流入较多的债券ETF,亦实现了规模增长。

截至12月2日,博时可转债ETF、富国政金债ETF、海富通城投债ETF、鹏扬30年国债ETF的规模分别达到308.42亿元、288.24亿元、124.79亿元、68.59亿元,分别较2023年底增加了245.58亿元、215.99亿元、95.63亿元、65.06亿元。

其中,博时可转债ETF、富国政金债ETF为当前规模最大的两只债券ETF。

此外,另有2只债券ETF的规模超过100亿元,分别是海富通短融ETF、平安公司债ETF,规模分别为282.06亿元、108.10亿元。这两只ETF的规模增长也较为明显,分别较去年底增加了34.78亿元、47.68亿元。

据富国基金政金债券ETF基金经理朱征星透露,今年上半年“资产荒”格局下,信用债ETF产品受到银行理财等机构的认可;下半年权益市场回暖,可转债ETF也开始吸引大批资金流入。

不过,今年内,也有个别债券ETF呈现净流出。如截至12月2日,今年以来博时国开ETF、华夏基准国债ETF分别净流出了55.93亿元、14.44亿元。

就基金的净值表现而言,截至12月2日,博时30年国债ETF、海富通10年地方债ETF、富国政金债ETF、海富通上证可转债ETF、国泰十年国债ETF今年以来的回报率均超过6%,表现较好。

总体上看,对比2022年全年291亿元的规模增量、2023年全年272亿元的规模增量,今年以来,债券ETF的规模增长明显提速。

Wind统计数据显示,截至12月2日,今年以来,市场上20只债券ETF合计净流入612.98亿元;资产净值合计为1512.44亿元,较2023年底的801.52亿元增加了710.92亿元。

对此,晨星(中国)基金研究中心高级分析师吴粤宁向记者分析,今年以来债券市场整体走强,投资者对各类债券产品的需求普遍有所上升。同时,随着债券收益率持续下行,当前债券市场步入了低利率环境,期限利差、信用利差等均呈现收敛状态,这使得主动管理型债券基金获取超额收益难度加大。相较而言,被动型债券基金因费率较低的优势凸显,从而受到投资者的青睐。

“近年来,被动型债券基金产品持续创新走向多元化,这有利于满足投资者多样化的投资需求,也有助于推动被动型基金的规模增长。”吴粤宁谈道。

除了存续产品规模增长提速,基金公司也在积极完善债券ETF产品线。

11月底,广发基金、天弘基金、博时基金、大成基金同时上报了深证基准做市信用债ETF;易方达基金、海富通基金、华夏基金、南方基金则同步上报了上证基准做市公司债ETF。

据了解,深证基准做市信用债指数是以深交所基准做市债券清单范围内的公司债、企业债作为指数样本。成份券信用评级均为AAA,发行主体以央国企为主,主体评级均为AAA。截至2024年10月底,该指数成份券数量为125只,市值规模为2452亿元。

此外,华夏基金介绍,上证基准做市公司债指数代表了在上交所上市的规模较大、信用评级较高、流动性较好的一批信用债。对应指数开发的债券ETF产品,将实现场内T+0交易,效率高、灵活度好,可作为场内信用债类资产的优秀的配置和交易工具。

在吴粤宁看来,基金公司之所以开始重视布局债券ETF,主要是基于市场的发展趋势和债券ETF自身的特点。

吴粤宁具体分析,一是在被动化投资兴起背景下,基金公司倾向于完善其产品线,为投资者提供多样化的配置工具。二是今年以来债市整体表现强势,债券资产的吸引力增强,投资者对债券ETF的配置热情也较高,市场资金的持续涌入促使基金公司加大布局力度。三是债券ETF市场还有较大的发展空间,目前其产品数量相对较少、规模相对较小,与海外成熟市场相比差距明显,未来有较大的增长潜力,基金公司提前布局有助于抢占市场份额,获取规模优势。

当前,债券ETF的配置价值的确不容忽视。

鹏华基金有关人士提到,对于个人投资者来说,债券投资专业性强、门槛高,而债券ETF工具属性突出,具有“T+0”交易、持仓透明、费率较低等优势,继而吸引了不少投资者的参与。此外,当前低利率大环境下,一些投资者也希望通过波段交易来增厚收益,债券ETF的重要性也愈发凸显。

但整体上看,债券ETF的持有人仍以机构投资者为主。

国泰君安固定收益分析师唐元懋指出,过去2~3年的债券牛市使得个人投资者持有债券型ETF比重有了明显的提升,但是目前这一品种仍然是满足机构投资者,诸如银行、保险、FOF等,进行工具化投资配置的较好选择,并且依旧由后者占主导。截至2024上半年,所有债券ETF的持有人中,机构投资者占比超过85%。

唐元懋认为,对于部分日常较少跟踪个券信用风险或不适宜单券买入的投资者,ETF的交易便捷性不但提供了一个低门槛获取风险敞口的渠道,借助指数与组合投资介入,相比单券也可承受更低的信用与净值波动风险。

业内人士普遍认为,债券ETF市场未来发展空间可期。

吴粤宁认为,目前,债券ETF市场还在发展初期,未来具有多方面的增长潜力。首先,随着市场对被动化投资的接受度不断提高,其低费率、持仓透明、交易便捷等优势将吸引更多投资者。其次,品种创新方面存在较大空间,目前市场上的债券ETF产品数量还相对较少,且多以跟踪利率债指数为主,信用债指数以及其中细分品种如特定券种、行业、信用评级等领域的开发尚不充分,未来新的产品推出将为市场带来新的增长点。