今日,大盘短暂冲高后震荡回落。截止收盘,沪指涨0.42%,报3279.82点;深证成指涨0.57%,报10591.22点;创业板指涨0.60%,报2164.46点。量能方面,两市全天成交超2.2万亿元,交投活跃。

盘面上,行业出现分化。其中,光伏、半导体、证券、芯片等板块涨幅居前,消费相关板块整体表现偏弱。

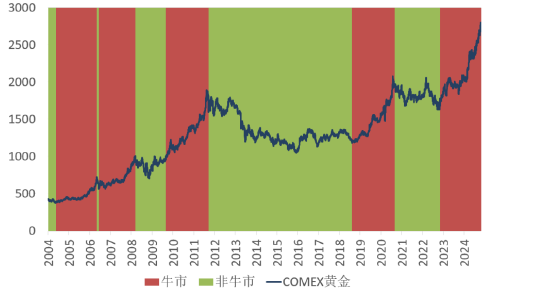

近日,COMEX黄金期货价格历史首次站上2800大关、再创历史新高。国内金价方面,沪金主力合约近期多次刷新历史新高,最高逼近640元每克后小幅回落。究其原因,中长期来看,对于政治、经济等多方面风险事件的担忧和对货币超发美元体系的不信任共同对黄金价格形成支撑。但需要注意的是,短期来看,从历史规律出发,本次黄金牛市涨幅已经接近历轮牛市水平,叠加3000点整数关口的压制,短期黄金上涨的斜率可能不及预期。

避险因素方面,近期中东、俄乌和朝鲜半岛局势再次加剧,地缘政治风险叠加对美国经济的担忧,市场避险情绪高企,为金价带来一定支撑。近期,中东、俄乌战场局势均呈现一定的加剧态势。同时,朝鲜半岛局势也趋于紧张,进一步引发了国际资本对地缘政治风险的担忧。此外,美国经济前景也难言乐观,市场对“硬着陆”和“软着陆”的判断仍然存在分歧。地缘政治局势的紧张叠加对美国经济衰退的担忧,市场避险情绪导致黄金价格易涨难跌。

货币因素方面,特朗普胜选概率有所上升,美国财政体系不信任加剧。民调显示,特朗普支持率有一定抬升。在财政政策方面,特朗普主张降低企业税收。特朗普政府曾于2017年推出“减税和就业法案”,扩大美国财政赤字,这也是黄金价格上一轮上涨的重要驱动因素之一。在美元信用体系出现动摇之际,作为接受程度最高一般等价物的黄金价格存在较强支撑。

短期来看,从历史规律出发,本次黄金牛市涨幅已经接近历轮牛市水平,叠加3000点整数关口的压制,短期黄金上涨的斜率可能不及预期。回顾历史,近20年来,除本次行情外,黄金共计有4段明显的趋势性上涨行情:2004.5-2006.5、2006.10-2008.3、2009.9-2011.9和2018.8-2020.8,最大涨幅分别约为82%、65%、82%和70%。而自2022年11月至今的近两年黄金牛市中,共计520个交易日涨幅已经超过70%。叠加上方3000点整数关口对交投情绪也有所压制。

来源:Wind,国泰基金量化投资部

展望后市,从中长期来看,美联储降息、美国经济走弱以及全球主权国家债务超发、全球地缘政治等系统性风险提升等因素都对贵金属价格起到了长期利好支撑。黄金基金ETF(518800)跟踪上海黄金交易所的AU9999价格,可保持关注。此外,也可关注有望受益于黄金价格上涨的黄金股票ETF(517400)。

今日,证券板块表现强势,证券ETF(512880)最高涨幅超5%后小幅回落,全天成交额超32亿元,最终收涨2.91%。

预期层面,证券行业并购预期不断发酵,整体盈利能力和估值水平有望持续提升。今年以来,证券企业并购消息不断。通过并购重组,同一或相似股东下的资源整合有望提速,行业盈利能力有望加速修复。而另一方面,在大力建设金融强国之路上,通过并购重组等方式加快建设一流投资银行是对证券行业估值时不可忽视的长逻辑。

盈利层面来看,在一揽子政策和流动性的持续支持下,证券行业各项业务均有望迎来盈利和估值的“戴维斯双击”。经纪业务方面,行情启动以来,日均成交量维持在2万亿附近,而与之相对,8月的交投冰点成交量仅5千亿附近,成交量的火热直接催化了市场对券商经纪业务盈利的乐观预期。自营业务方面,上证指数较低位反弹约20%,自营业务利润亦有望迎来拐点。投行业务方面,虽然IPO并未完全放开,但回顾历史,资本市场二级市场的火热或有益于监管层面放松对IPO一级市场的限制,从而促使投行业务收入触底回升。

作为“牛市旗手”的证券板块,或同时受益于经济基本面的改善和市场情绪的火热。

上市以来,中证A500ETF(159338)持续吸金,截止昨日收盘,该基金份额超170亿份,规模超162亿元。今日全天成交仍旧活跃,换手率12.61%,收盘成交额超20亿元。

结合本轮行情特点,中证A500这样行业均衡的龙头标的组合或是当下的较优选择。此轮行情特点较为鲜明。首先,反弹速度极快,几乎没有右侧参与机会;而超预期的单边行情结束后,回调深度亦超出预期,或是中长期配置良机。其次,之前较长时间内价值风格较占优,成长风格由于风险偏好压制,表现偏弱,近期随着市场风险偏好的提升,成长风格有望跑出超额。中证A500中传统行业和新兴行业并重,可谓价值中的成长,有望受益。最后,本次行情市值因子区分度并不显著。近120交易日内,中证A500指数虽然相对于中证2000略有跑输,但结合最大回撤来看,押注小盘似乎性价比不高。因此,稳步配置中大市值行业龙头——中证A500或是当下的较优选择。

数据来源:wind,国泰基金量化投资部

中长期来看,中证A500指数当下的位置决定了较为理想的赔率,而胜率或取决于投资者的时间和耐心。中证A500仍处于中长期来看相对位置偏低的区域,当下配置的赔率依然较为理想。而随着经济基本面预期的改善和市场风险偏好的逐步抬升,在底部支撑不断夯实的当下,投资的胜率或取决于投资者的时间和耐心。

数据来源:wind

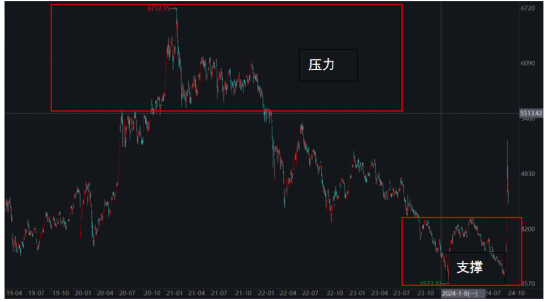

近期来看,“强预期弱现实”的投资环境下,中证A500指数或维持宽幅震荡的走势,可以考虑通过网格策略进行布局。复盘近年来的震荡行情,我们发现,震荡多发生于短期单边行情后。分析其原因,从估值定价角度来看,单边运行通常源于中长期估值逻辑的短期切换。单边走势后较大概率会围绕新的估值中枢进行震荡。筹码结构角度来看,市场的单边运行通常带来较大规模的套牢盘或者获利盘,需要较长时间的消化和筹码换手。因此,我们判断市场可能会走一段时间的宽幅震荡行情,近期可以考虑网格交易策略。

整体来看,可以关注场内规模最大的中证A500ETF(159338),通过“中长期把握底仓,短期内高抛低吸”的“底仓+网格”策略来布局。

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

作者:国泰基金