经济弱复苏的大环境下,白酒企业的经营现状如何?在众多的快速消费品中,以往市场规模与利润均可观的酒类,是否能够挑起消费回潮的主力重任?“五一”前夕,白酒上市公司集中发布企业2023全年业绩报,同时发布的还有2024年一季度经营表现,结合行业分析与梳理,二者综合,可以管窥白酒板块2023年以来的整体经营状况,并为行业未来发展提供参考与依据。

白酒板块:上市公司业绩表现亮眼

从白酒板块上市场公司的披露上看,随着中国经济复苏及消费升级的持续推进,2024年一季度白酒板块上市公司业绩表现亮眼。20家白酒上市公司合计实现营业收入超过1500亿元,较去年同期增长15%。同时,这些企业合计实现归母净利润619.87亿元,同比增长16%。这表明,在经济复苏的大背景下,白酒行业保持了稳健的增长态势。这其中,超过一半的企业营收超过10亿,增幅超过10%的达到12家,其中贵州茅台、五粮液、洋酒股份、山西汾酒4家头部企业仅在今年一季度就营收过百亿,显示出良好的增长势头。

在体现白酒企业与行业盈利水平的净利方面,20家白酒上市公司中,贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖、古井贡酒、今世缘等7家企业净利超10亿,其中贵州茅台、五粮液两家净利额过百亿,有14家白酒上市企业的净利增长超过10%。

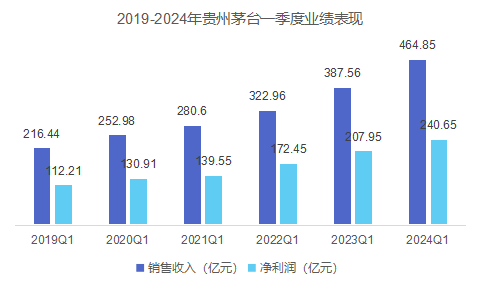

在已发布的财报中,多家酒企营利双增,其中贵州茅台以显著的业绩增长引领行业。

贵州茅台:作为白酒行业的领军企业,一季度实现营业总收入同比增长18.11%,达到457.76亿元,这一增长率不仅超过了公司2023年的增长水平,也创下了单季营收的新高,显示出贵州茅台强大的市场竞争力和持续增长的潜力;一季度贵州茅台归母净利润更是同比增长15.73%,至240.65亿元。利润增长率超过了年初的规划增速,显示了贵州茅台在市场中的强劲实力和品牌影响力,巩固了其在白酒行业中的领导地位,更给中国投资市场吃下了定心丸。

此外,一季报显示:贵州茅台的产品线表现均衡。茅台酒和系列酒的营收均实现了双位数增长,其中系列酒的增长速度略快于茅台酒,茅台酒和系列酒共同构成了贵州茅台的增长动力,这显示出贵州茅台在产品线上的均衡发展和多元化策略的成功。

今年前三个月,贵州茅台在销售渠道方面也取得了积极进展。一季度直销渠道营收占比达到42%,批发渠道营收占比为58%。直销渠道的增长尤为迅猛,显示出贵州茅台在销售策略上的灵活性和市场适应性。

除了贵州茅台,五粮液、山西汾酒、泸州老窖等知名酒企也均实现了一季度营收和利润的双位数增长。五粮液一季度营业收入同比增长11.86%,实现净利润同比增长11.98%,五粮液在保持稳健增长的同时,也在不断提升产品品质和市场竞争力;泸州老窖在一季度也实现了营业收入和净利润的稳健增长,分别同比增长20.74%和23.20%,公司此前已完成2023年的营业收入增长目标,并展望2024年力争实现更高的业绩增长。

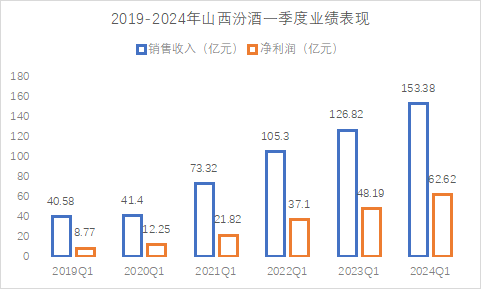

山西汾酒:一季度的业绩表现非常具有代表性。2024年第一季度营收强劲增长,实现了约150亿元的营收,同比增加20.94%。这一增长率显示了公司在市场竞争中的强劲势头,占据了更大的市场份额。归属于上市公司股东的净利润约为62.62亿元,同比增加29.66%。净利润的增长率明显高于营收增长率,这表明公司的盈利能力在增强,经营效率在提升。

一季度,山西汾酒销售毛利率由上年的75.56%增至77.46%,这进一步印证了公司盈利能力的提升,也反映出公司在成本控制和产品质量方面的优秀管理。

同时,山西汾酒经营活动现金流量净额翻番。一季度山西汾酒经营活动产生的现金流量净额超过70亿元,同比增幅在105%以上,远超同期利润水平。这表明公司的经营状况非常健康,资金流动性良好,有足够的资金去支持未来的扩张和发展。

从业绩的稳步增长可以看出,市场对山西汾酒的认可度在不断提升。公司在中高价位酒和低价位酒的销售上都取得了增长,尤其是中高价位酒的销售收入占比还有所提升,这反映出公司产品的市场结构正在持续优化。这些成绩充分展示了山西汾酒在白酒市场的强劲实力和良好的发展潜力。

在行业整体强势的背景下,白酒上市公司的毛利率和净利率也呈现出小幅上行的趋势。销售毛利率的同比提升,反映了产品结构优化和成本控制的效果。同时,白酒上市公司的销售费用率基本保持稳定,显示了企业在市场拓展和品牌建设上的稳健投入。

值得一提的是,二线名酒在一季度也表现出强劲的增长势头。受益于春节返乡人数增加、宴席需求的恢复以及大众价格带的消费升级,二线名酒的业绩增速快于其他类型酒企。例如,今世缘、古井贡酒、迎驾贡酒等企业的营收均保持了20%以上的增长速度。今世缘继去年成功突破百亿,增幅达28.07%后,今年一季度保持了22.84%的营收增长率,虽和去年相比有所下降,但也在20%以上的较高水平,金额达到接近50的46.71亿,净利增幅在22.12%,结合下半年的秋冬旺季,全年保持有望保持在百亿以上;古井贡一季度实现营业收入同比增长25.85%,归母净利润同比增长31.61%,保持了快速增长的势头;迎驾贡酒虽然在规模上尚无法与前二者相比,但在增长的势头上颇具亮点,一季度营收增幅也达到20.25%,净利增幅达到30.43%。此外,西部的金徽酒与天佑德酒一季度营收与净利增幅也都在20%以上,对白酒板块业绩的整体提升与地位价值体现做出贡献。数据的背后出印证了无论是全国还是区域市场,白酒厂商正努力提升产品的动销,而消费市场也正逐渐回归正轨。

总体来看,2024年一季度白酒板块上市公司在经济复苏和消费升级的大背景下,业绩表现亮眼。多家企业实现了营利双增,毛利率和净利率稳中有升,销售费用率保持稳定。展望未来,随着消费场景的全面恢复和消费升级的持续推进,白酒行业有望继续保持稳健增长的发展态势。

上市公司:能否代表白酒行业现状?

站在行业的角度看上市公司的表现,白酒板块呈现出的欣欣向荣景象无疑代表了白酒行业金字塔腰部以上企业的生存现状。例如:从增长速度上看:白酒行业上市公司的增长速度普遍高于行业平均水平。以贵州茅台为例,其营收和利润的增长率均超过了行业平均增速,这体现了上市公司在品牌影响力、市场拓展能力以及产品创新方面的优势。

从盈利能力上看:上市公司的盈利能力也明显强于行业平均水平。由于拥有更高的品牌知名度和市场份额,上市公司往往能够获得更高的利润率和更稳定的收益。

从市场竞争力:白酒行业的上市公司在市场竞争中具有显著优势。它们通常拥有更强大的资金实力、更完善的销售网络和更高效的运营模式,这使得它们在市场竞争中占据有利地位。

20家白酒企业2023年合计实现营业收入4092.43亿元,同比增长15.97%,而中国酒业协会日前公布的数据显示:2023年全国白酒行业实现总产量629万千升,同比下降5.1%,完成销售收入7563亿,同比增长9.7%,白酒上市公司实现的销售占比约在全行业的54%左右,仍有近半的行业销售收入,来自于非上市公司,因此这些企业的经营状况仍是行业观察家不容忽视的。

另一方面,数据显示:2023年白酒行业实现利润总额2328亿元,同比增长7.5%,20家上市公司实现利润1551.46亿元,同比增加18.88%,利润占全行业的67.48%。显示出白酒上市企业的产品结构与利润率普遍优化,处于行业中上水平,代表着行业发展的未来。

数字的背后再一次证明了白酒行业尚处于新周期的转折与分化阶段。市场的优势资源进一步向优势产区与优势企业集中,白酒产业正迎来市场供需的结构调整,存量竞争下,市场竞争和区域竞争加剧,推动产业调整进一步加速。白酒上市企业大多是行业中的佼佼者,优秀企业与优良资产的代表,白酒板块整体向好,预示着行业发展的长期向好趋势没有改变。

看清:行业趋势与挑战

目标理想与现实之间,永远有着跨度与距离。复杂的经济环境下,如何应对集中与分化,需求与供给,全国与区域,市场与管理,乃至生存与死亡,是众多规模各异的白酒企业必须面对的问题。行业发展的趋势与挑战同样相伴而行。

消费升级:随着消费升级的持续推进,消费者对高品质白酒的需求不断增加。这为白酒行业提供了广阔的市场空间和发展机遇。在纷繁多样的需求中找准正确的方向,对企业至关重要。白酒品质的提升是行业大的趋势,针对消费的判断与规划都不应偏离“喝好酒”这一基本的方向。

竞争加剧:虽然行业整体保持增长态势,但竞争也日益激烈。企业需要不断创新和提升产品品质,以应对市场竞争。与过往相比,今天的市场竞争,试错空间收窄,试错成本增加,意味着白酒企业必须更加科学,合理的规划企业的未来发展之路。

去库存周期:当前白酒行业仍处于去库存周期。企业需要加强库存管理,优化销售策略,以应对市场变化。随着国家一系列扩大市场,盘活经济措施的陆续出台,消费市场也将迎来新一轮的复苏,这也意味着去库存的时间窗口日益临近,厂商去库存的力度需要加强。

面对激烈的市场竞争和去库存周期的挑战,白酒企业需要不断创新和提升自身竞争力,以实现可持续发展。

来源:中国酒业杂志