田园 金涛

货币国际化是一个由世界经济格局、历史窗口、眼光和抉择、权衡和取舍共同作用的一国经济地位外部显化过程。人民币国际化是中国走向强国进程中的重要一环。人民币作为一种新兴市场国家的货币,创造性地发展出了离岸模式的本币国际化路径,占据了全球储备货币的重要地位,这在人类货币体系的漫长演进历史中极为罕见。《一种货币,两个市场:人民币国际化的离岸探索》就是一部回溯和诠释人民币国际化独特实践的专著,旨在给相关研究人士提供一些参考。

人民币于2016年正式加入国际货币基金组织的特别提款权(SDR)篮子,成为继美元、欧元、日元、英镑后的第五个成员,这也是SDR创建以来首次纳入发展中国家的货币,也是唯一一种没有实现资本项目可兑换而获得国际储备货币地位的币种。人民币独特的国际化路径和地位引发了世界广泛的热议和思考。

塞缪尔森说经济学中很多想法要么太显而易见,要么就不符合事实。我们的研究始于观察分析那些既统一又矛盾的经济现象。著名经济学家约翰·弗拉明和罗伯特·蒙代尔于20世纪60年代分别提出经典的“三元悖论”。2013年,经济学家Hélène Rey质疑了“三元悖论”的有效性,认为在全球金融周期背景下,只有通过宏观审慎政策直接或间接管理资本账户,独立的货币政策才有可能,这相当于给“三元悖论”附加了一个额外条件。这当中隐含的问题是,本币国际化是否必然以资本账户的完全开放为前提?管控跨境资本流动是否必然会影响国际货币的储备地位?事实上,最经典的经济理论也常常充斥着矛盾,运用其解释中国问题时,更需要加倍小心。

香港地区是国际金融中心,内地借助香港离岸市场,通过打造一个强大的人民币离岸中心,有控制地、稳慎地推动人民币跨境使用,同时不断地扩大在岸资本项目的可兑换程度,并将风险隔离在在岸市场之外,这种离岸模式的本币国际化路径,创新且独特,成为人民币国际化路径的最优选择之一。与此同时,通过对在岸和离岸市场的管理和调适,利用丰富的“互联互通”工具,中国可以实现对短期目标和长期战略的协调控制,这就解释了为何上述互不兼容的经济目标可以同时实现,这个独特的政策实践不妨称为“超越不可能三角”。

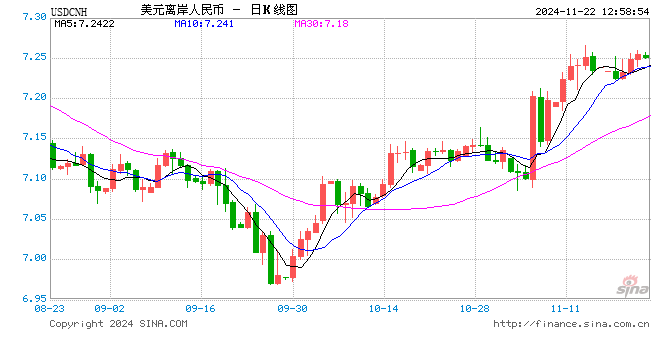

人民币具有世界上特殊的“一种货币,两个市场”的结构。人民币(RMB)在岸市场使用货币符号CNY,离岸市场使用货币符号CNH,两个市场运行着两套规则不同的货币系统,形成了两个不同形态的资本和金融市场,成为世界上结构最复杂的货币综合体。

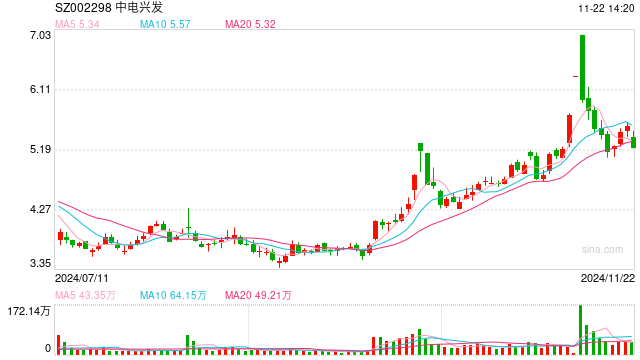

人民币离岸市场的开启和运用是一个相当自然的过程。离岸人民币的使用首先从经常账户下的贸易结算开始,随着中国贸易份额的持续扩大,逐渐延展到资本项目下的使用。这一自然而然的过程还在于,当人民币成为主要的贸易计价和结算货币以后,会自然而然地产生本币头寸,由此产生相关的金融安排,人民币离岸市场便由此开始。

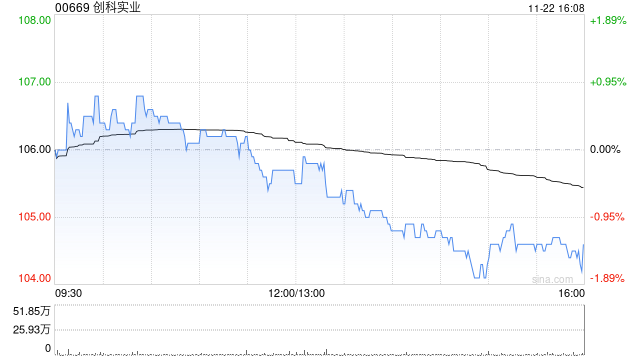

人民币国际化离岸发展模式为什么可行,且行之有效?有三个支柱至关重要:其一,中国在历史发展中形成了香港地区“一国两制”的政治架构,这是人民币离岸市场得以建立和发展,并在中国在岸市场尚未实现资本项目可兑换的情况下,稳健迅速推动人民币跨境使用,并成为国际储备货币的制度基础和根本前提。其二,中国在岸市场和离岸市场有着顺畅和密切的沟通机制,使得人民币综合体的价格联动关系虽然处在“三元悖论”框架下“非角点解”的不稳定系统中,但仍然可以实现审慎的监管和精准的调适。其三,中国经济有很强的韧性,在岸市场有很强的调控能力,这释放了离岸市场运用各类创新机制和金融工具的时间和空间,得以有效防范离岸市场有时表现出的剧烈波动对在岸市场的影响冲击。上述三个支柱缺一不可,共同构成了人民币离岸市场发展的“定海神针”。

当世界进入后布雷顿森林体系后,国际货币格局的“中心化”程度进一步提高。中国经济的韧性决定了货币政策的较大空间,但香港实行货币局下的联系汇率制度,受美联储的政策影响较大。当中美出现利率倒挂时,会对两个市场的沟通、协调和调适提出更高的要求,这考验信心和定力,考验社会普遍共识的形成,尤其是在关键时刻你是否相信市场经济?你相信到什么程度?

国际货币体系仍在博弈中滚滚向前,地缘政治冲突加速了这一进程,人民币在国际舞台中的作用更为重要。与此同时,科技力量也在推动金融变革,区块链和数字货币也逐渐进入公众的视野,香港地区更是在区块链技术的实践中敢为人先。我们坚定地认为人民币会在未来的国际货币格局中占据更大份额,扮演更重要的角色。

本版专栏文章仅代表作者个人观点。