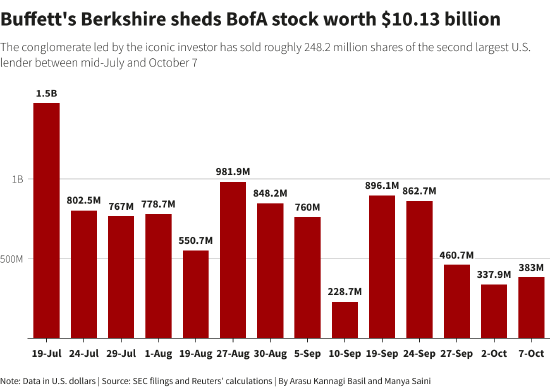

周一晚间发布的一份文件显示,巴菲特旗下的伯克希尔哈撒韦公司进一步减持了其在美国银行的股份,自7月开始抛售以来,这家投资巨头已获利逾100亿美元。

巴菲特于2011年开始投资这家美国第二大银行,截至今年7月,他持有该行13.1%的股份,价值约450亿美元。最新一轮抛售将持股比例降至10.1%。

在人们担心美国可能陷入经济衰退之际,银行业前景仍不明朗,巴菲特的抛售似乎令其他美国银行股东感到不安。

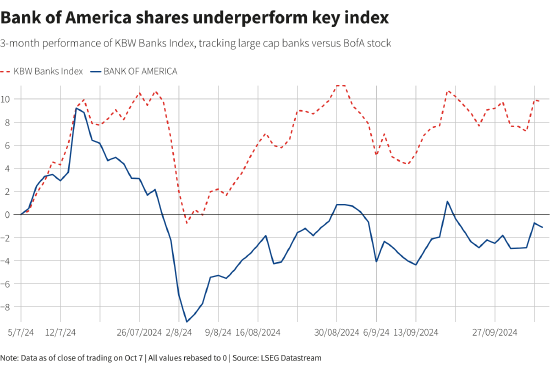

自伯克希尔哈撒韦 7 月首次出售股份以来,美国银行股价已下跌近7%,而美国最大的银行摩根大通股价则小幅上涨0.5%。KBW银行指数同期上涨近2%。

“当美国最重要的投资者之一抛售股票时,这会引起担忧,”Gabelli Funds投资组合经理Macrae Sykes 表示,他通过基金投资了美国银行。

自2020年以来,巴菲特的大量持股使他成为美国监管规定的公司内部人士,但他从未表现得像一个积极的投资者。分析师表示,如果他进一步减持股份,可能会加剧股价下跌压力。

个人理财公司WalletHub首席执行官Odysseas Papadimitriou表示:“要想说你比他更了解事情,你必须对巴菲特交易的任何公司有非常非常深入的了解。”

巴菲特尚未透露出售股份的原因。伯克希尔哈撒韦没有立即回应置评请求,而美国银行拒绝置评。

该银行将于下周与同行花旗集团一起公布业绩,投资者密切关注存款成本上升和贷款需求低迷的潜在影响。

晨星研究公司金融服务股票分析师Suryansh Sharma表示,美国银行股价近期不太可能反弹,他表示,在从2023年低点回升近50%后,该股“并不便宜”。

“展望未来,几乎没有什么积极的事情可以发生,从而进一步推动股价上涨,”他说。

巴菲特于2011年开始投资美国银行,当时许多投资者担心金融危机后该银行的资本需求。

美国银行首席执行官Brian Moynihan上个月称赞了巴菲特,称他是一位“伟大的投资者(他)稳定了我们的公司”。自巴菲特投资以来,该银行的股价已上涨近六倍。

Moynihan表示,他不知道出售股票背后的原因。近年来,巴菲特还退出了富国银行,这是他自1989年以来一直持有的股票。他的投资组合中仍然包括近35亿美元的花旗股份,在首席执行官Jane Fraser的领导下,花旗正处于复苏之中。

经济焦虑?

一些投资者认为,巴菲特的举动表明,在通胀和利率上升的背景下,他对美国经济产生了怀疑。

其他人将他的举动解读为对股市信心减弱的反映,他曾表示,股市表现出“类似赌场的行为”。

然而,美国银行并不是巴菲特最近抛售的唯一股票。今年早些时候,伯克希尔将其持有的科技巨头苹果的股份减半。

在5月份这家投资巨头的年度会议上,巴菲特表示,抛售是合理的,因为联邦资本利得税率可能会根据谁赢得美国大选而增加。

“巴菲特是一个非常节税的实体。他已经存在很长时间了,”Bramshill Investments 创始人兼首席信息官 Art DeGaetano 说。