基金股票投资策略:探索与实效分析

在金融市场的广袤领域中,基金股票投资策略犹如航海中的罗盘,指引着投资者的前行方向。理解并恰当运用这些策略,对于实现投资目标至关重要。

首先,我们来谈谈价值投资策略。价值投资者致力于寻找那些被市场低估的股票或基金。他们通过深入分析公司的财务状况、竞争力、行业前景等因素,来判断其内在价值。当市场价格低于内在价值时,他们果断买入并长期持有,等待市场的价值回归。例如,巴菲特就是价值投资的代表人物,他所投资的可口可乐等公司,都是基于对其长期价值的判断。

接下来是成长投资策略。这种策略侧重于投资那些具有高增长潜力的公司。成长型投资者更关注公司的创新能力、市场扩张能力以及未来的盈利增长预期。比如一些新兴的科技公司,在其发展初期可能盈利不多,但具有巨大的成长空间。

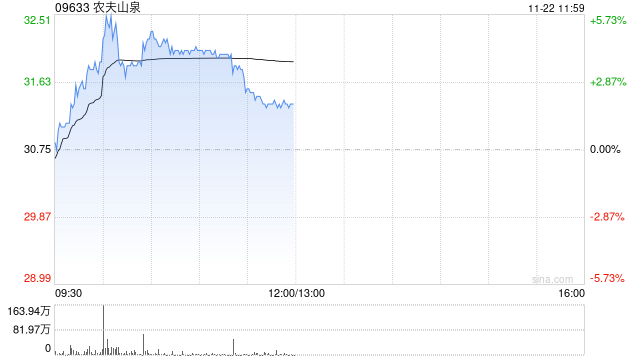

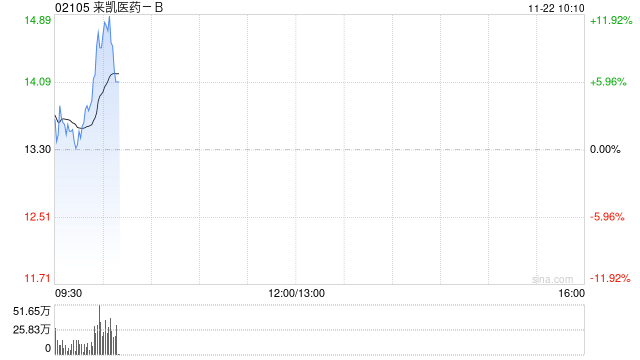

再看趋势投资策略。趋势投资者依据市场的趋势来进行投资决策。他们通过技术分析等手段,判断股票或基金价格的走势,顺势而为。当市场呈现上升趋势时买入,反之则卖出。然而,这种策略需要投资者具备较强的市场敏感度和快速决策能力。

还有一种常见的策略是资产配置策略。投资者根据自身的风险承受能力和投资目标,将资金分配在不同类型的资产上,如股票、债券、基金、房地产等。通过合理的资产配置,可以降低风险,实现投资组合的稳定增长。

为了更清晰地比较这些策略的特点和效果,我们可以通过以下表格来展示:

投资策略 核心要点 优势 局限性 价值投资 寻找低估资产 长期收益稳定,风险相对较低 需要深入研究,等待价值回归时间较长 成长投资 关注高增长潜力公司 可能获得高额回报 风险较高,对判断准确性要求高 趋势投资 依据市场趋势操作 能及时抓住市场机会 容易受市场波动影响,判断失误风险大 资产配置 分散投资不同资产 降低风险,平衡收益 需要综合考虑多种因素,操作复杂不同的投资策略在实际应用中效果各异。价值投资适合那些追求稳健、长期回报的投资者;成长投资适合风险承受能力较高、对新兴产业有敏锐洞察力的投资者;趋势投资适合善于把握市场短期波动的投资者;资产配置则适合大多数投资者,以实现风险和收益的平衡。

然而,需要明确的是,没有一种策略是绝对完美的。市场环境的变化、行业的发展以及公司自身的情况等多种因素都会影响策略的效果。投资者在选择投资策略时,应充分考虑自身的财务状况、投资目标、风险承受能力以及投资经验等因素,制定适合自己的投资计划。同时,要保持学习和反思,根据市场变化适时调整投资策略,以实现资产的保值增值。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]