来源:国元期货研究

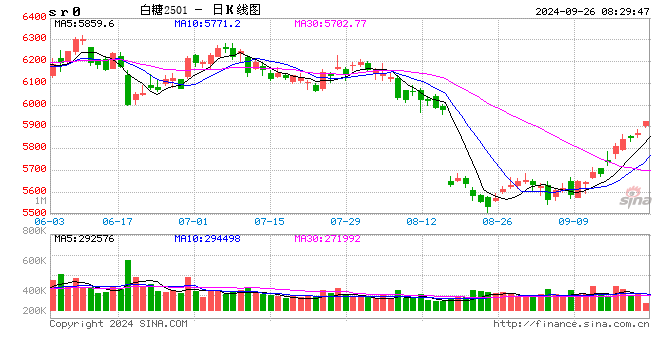

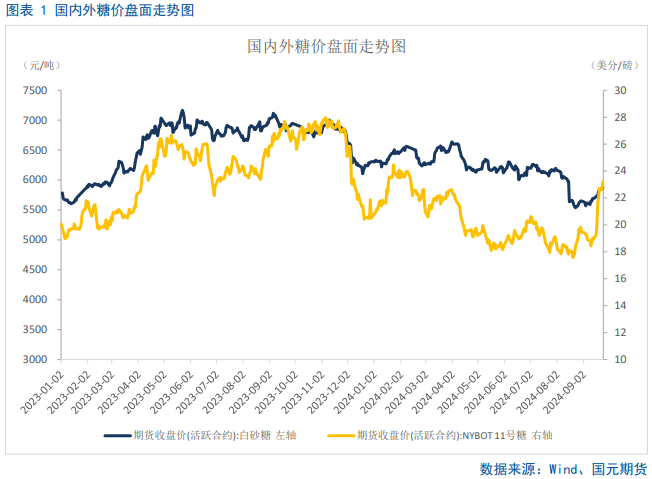

核心观点:偏多。目前国外糖市中充斥着短期和中期的利多因素,巴西方面本榨季食糖产量预估下修至3950万吨附近,并且巴西2024年三季度降雨偏少以及四季度拉尼娜现象出现,将影响巴西2025/26榨季的甘蔗收成,目前市场已经担忧2025/26榨季巴西产糖量。印度方面坚决执行E20计划,2024/25榨季再度禁止食糖出口,并且解除了用甘蔗汁生产乙醇的限制。但是目前原糖有逼仓迹象,10月中旬原糖有可能回调至20美分附近,整个四季度郑糖盘面运行区间在5500-6200元/吨。

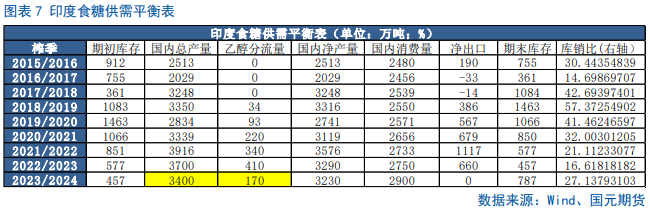

国外供需格局:中性偏多。1)巴西方面,8月下半月双周产糖量同比下降6.02%;2024/25榨季巴西中南部食糖产量预估下调至3950万吨;9月底之前,巴西中南部看不到降雨,2024年四季度拉尼娜发生概率提升,将影响2025/26榨季甘蔗收成。2)印度方面,印度政府解除了2024/25榨季用甘蔗汁生产乙醇的限制,提高了乙醇采购价格,延长了食糖出口限制,并且允许糖厂使用甘蔗汁和B重糖蜜生产乙醇。

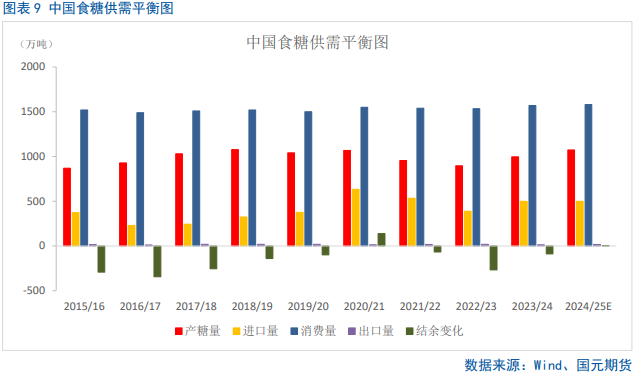

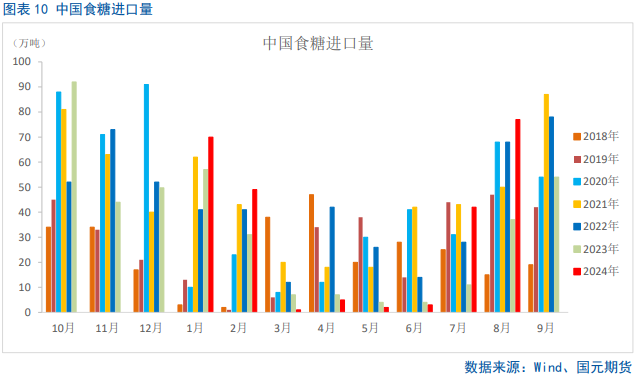

国内供需格局:中性。8月我国白糖及替代品进口量同环比增加,2023/24榨季结转库存量较大,导致目前我国食糖供应充足;由于超强台风“摩羯”的影响,2024/25榨季我国食糖增产幅度将不及预期。后期盘面将逐步转向新甘蔗糖定价,但不宜过分乐观。

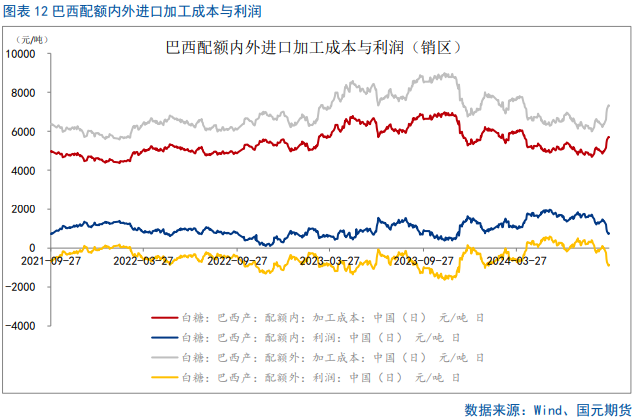

进口利润:中性偏多。进口利润受原糖价格变化的影响而被动波动。目前由于原糖反弹幅度过大导致配额外进口窗口短暂关闭。

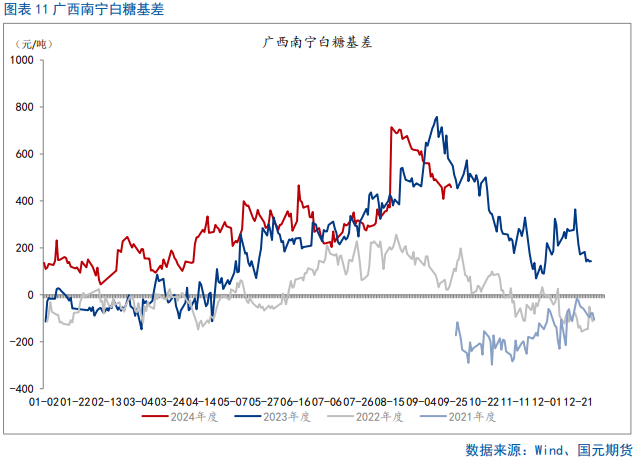

基差:中性偏多。基差走缩但仍处同期高位。

宏观:中性偏多。四季度美联储降息75BP的概率偏大。

一、行情回顾

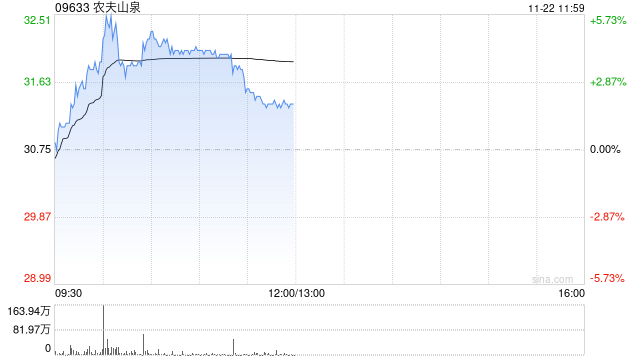

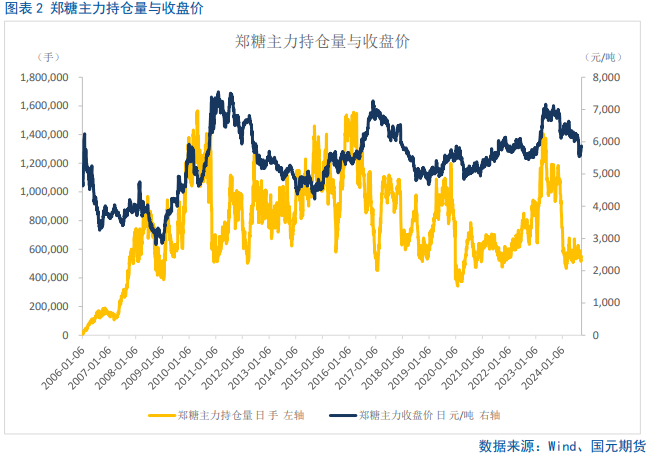

三季度内外糖价均呈现先抑后扬走势。7-8月,郑糖呈比较明显的单边下跌态势,主要受此阶段印度降雨偏好甘蔗收成预计提高和国内进口糖集中到港预期的影响,而原糖此阶段在下跌过程末期出现了阶段反弹,主要受巴西中南部7月制糖比产糖量同比连续下降的提振。步入9月,国内食糖新陈交替,盘面逐渐走新甜菜糖定价,5500元筑底,随后在原糖影响下,基差逐渐收敛。此阶段原糖受巴西大火、8月制糖比产糖量同比明显下滑以及印度明确禁止出口等多方利多因素提振,创7个月高点,升至23美分之上。

二、全球白糖供需格局分析

2.1 巴西2024/25榨季8月后半月双周产糖量同比继续下降

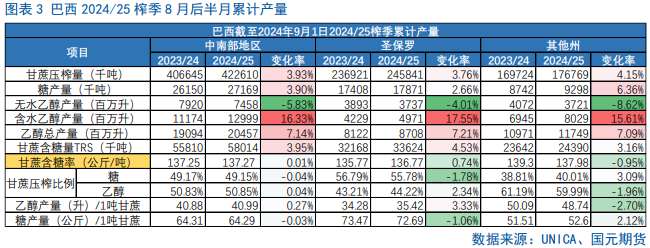

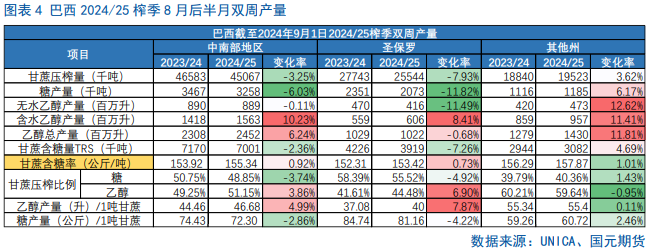

据外电9月12日消息,行业组织Unica周四发布的数据显示,8月下半月巴西中南部地区糖产量为326万吨,同比下降6%。8月下半月,巴西中南部地区的甘蔗压榨量为4507万吨,较2023/24年度同期下降3.25%。8月下半月,巴西中南部地区加工厂的乙醇产量达到24.5亿升。8月下半月中南部地区用于制糖的甘蔗比例为48.85%,同比下降3.74个百分点。

2.2 巴西2024/25榨季产糖量预估较年初大幅下修

受巴西大火和上榨季冬季巴西中南部甘蔗生长期降雨偏少的影响,巴西2024/25榨季产糖量预计较年初大幅下修。

巴西蔗糖产业协会UNICA9月6日发布的消息称,8月下旬发生在巴西圣保罗州的火灾中至少有23.18万公顷的甘蔗受到影响。其中约有13.2万公顷土地上的甘蔗还没有收割,而其余的地区已经收割了甘蔗,或者已经种植了下一个榨季的甘蔗。

据行业咨询公司StoneX对这次巴西最大产糖州圣保罗火灾影响的蔗区进行了调查,预测2024/25年度食糖产量将因火灾减少47万吨左右。巴西2024/25榨季产糖量预计达不到4000万吨,与年初预估的4200万吨产糖量差距甚大,巴西的减产进一步加剧了全球食糖供应紧张的局面。

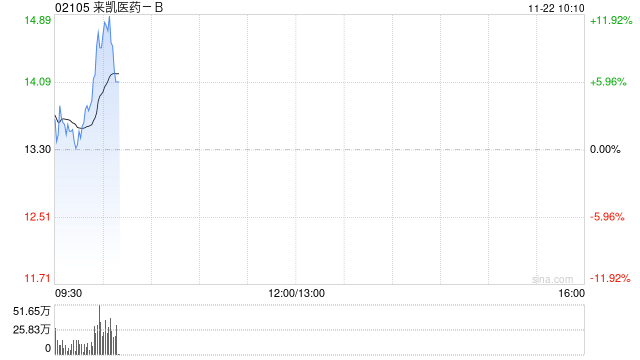

2.3 原糖净多仓持续增加

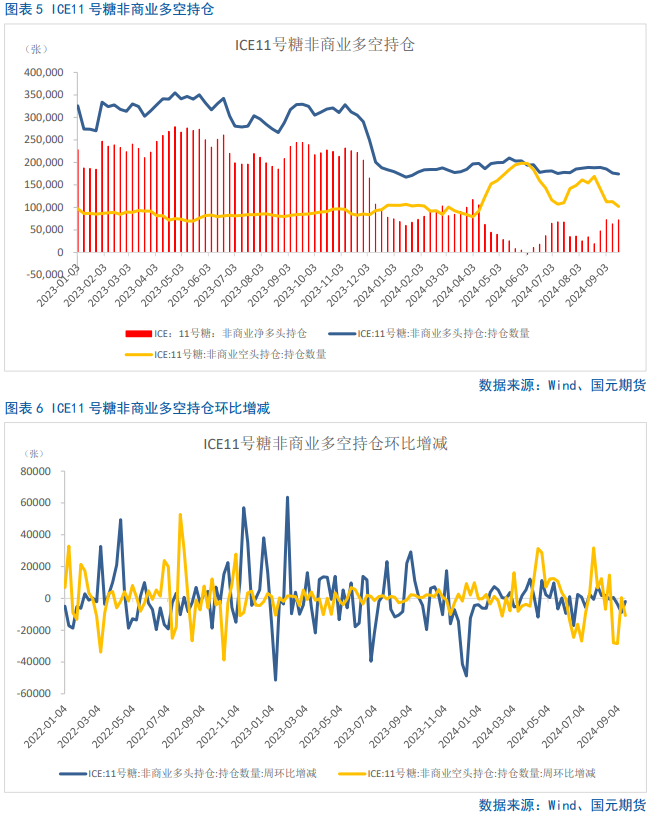

CFTC公布的最新周度持仓报告显示,截止9月17日当周,对冲基金及大型投机客持有的原糖净多头仓位为72250手,较之前一周增加8847手。多头持仓为174439手,较之前一周减少1970手,空头持仓为102189手,较之前一周减少10817手。受巴西干早天气影响,中南部地区下一年度甘蔗作物的产出前景恶化,支撑美糖迭创新高,净多持仓有所增加,后续持续关注巴西天气状况对基金市场情绪的影响。

2.4 印度解除了使用甘蔗汁和B重糖蜜生产乙醇的限制

据外电9月13日消息,印度食品和公共分销部已允许糖厂和酿酒厂食用甘蔗汁和B重糖蜜生产乙醇。在2023年12月15日,印度食品和公共分销部宣布禁止糖厂和酿酒厂使用甘蔗汁和B-重糖蜜生产乙醇,以确保乙醇提高糖储备。最近,印度政府还允许糖厂和酿酒厂在2024-25乙醇供应年度使用甘蔗汁、B-重糖蜜和C-重糖蜜生产乙醇。此外,印度政府还取消了之前的禁令,允许印度食品公司向谷物酿酒厂出售多达230万吨大米,预计此举将显著提高印度乙醇产量。

2.5 巴西港口等待装运食糖船只数量环比下降

据外电9月19日消息,巴西航运机构Wiliams发布的数据显示,截至9月18日当周,巴西港口等待装运食糖的船只数量为79艘,此前一周为85艘,港口等待装运的食糖数量为337.81万吨,此前一周为353.18万吨。在当周等待出口的食糖总量中,高等级原糖数量为328.95万吨。根据Wiliams发布的数据,桑托斯港等待出口的食糖数量为256.61万吨,帕拉纳瓜港等待出口的食糖数量为49.6万吨。

2.6 2024/25榨季糖价不宜过分悲观

从2013/14榨季开始,统计了各榨季全球主要产糖国的产需存情况和内外糖价表现,2024/25榨季预期巴西减产、印度产量略有减产、中国增产不及预期、印度继续限制出口等因素可以大体判定,2024/25榨季郑糖不宜过分悲观,整体运行区间在5500-6200元/吨,原糖整体运行区间在16-24美分/磅。

三、国内白糖供需格局分析

3.1 台风“摩羯”可能会使我国增产幅度不足

超强台风“摩羯”引起两广地区和海南地区甘蔗大面积倒伏,估计使三省大约损失甘蔗量190万吨,按一般出糖率计算,大概损失产糖量20万吨上下,如果考虑到甘蔗倒伏引起的糖分累积不佳等问题,产糖损失会在20万吨以上。

3.2 我国8月白糖及替代品进口同环比大增

8月份配额外原糖到港维持放量,进口量同比环比较7月份有所下降但仍处于高位。海关统计数据在线查询平台公布的数据显示,中国2024年8月白糖进口量为76.7万吨,环比增加81.83%,同比上升109.64%。1-8月累计进口量头249万吨,同比增加58%。

据海关总署公布的数据显示,2024年8月份我国进口糖浆和预混粉合计27.08万吨,环比增加18.62%,同比增加47.17%,创历史新高。2024年1-8月我国进口糖浆及预混粉合计144.76万吨,同比增加22.13万吨。23/24榨季截至8月底我国进口糖浆及预混粉合计186.29万吨,同比增加45.27万吨。

3.3 郑糖基差后期还有回落空间

3.4 新榨季我国配额外进口窗口打开的时间预计不多

四、后市展望

国际市场方面,巴西大火导致食糖产量损失幅度扩大,预计2024/25榨季巴西食糖产量将下修至3950万吨左右,还有可能更低;印度自上榨季限制食糖出口之后,2024/25榨季将再次限制,同时印度提高了乙醇采购价格,并解除了2024/25榨季用甘蔗汁生产乙醇的限制。近期巴西和印度多方利多因素共同推升原糖上攻创7个月高点,同时出现了逼仓现象,预计国庆期间逼仓结束,原糖回落至22美分下方。

国内市场方面,由于超强台风“摩羯”对两广与海南地区甘蔗造成了明显影响,预计我国2024/25榨季白糖增产幅度不及预期,产量或不及1100万吨。新甜菜糖定价已经在盘面反映,悲观情绪暂歇,后面将由新甘蔗糖定价,但不宜过分乐观。