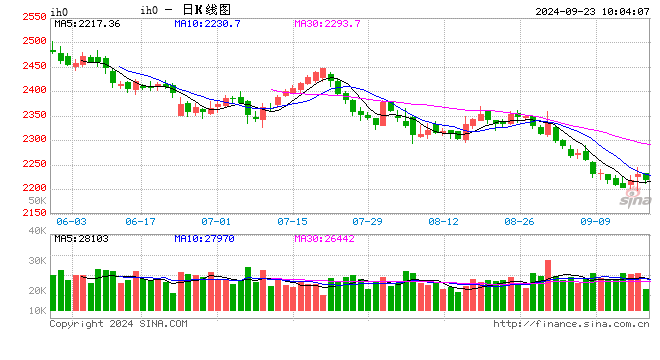

股指:美国降息背景下部分资本回流,但长期趋势仍待内需企稳

1、盘面情况

(1)Wind全A周度上涨1.27%,日均成交额5600亿元,市场情绪底部小幅回暖。恒生指数周度涨超5%,恒生科技指数涨幅近6.5%,香港市场受到海外降息影响更加直接。美联储上周四降息50bp,美元指数走弱,美元兑离岸人民币走弱至7.04,部分海外资本回流国内。随着美联储进入降息周期,国内货币政策空间将逐步打开。上周LPR利率维持不变,但长期看仍有降息空间。8月,广义财政收支均明显回落,预算完成度偏低,政策预期落实还需时间。整体看,权益市场走势仍更多取决于内部需求的恢复。

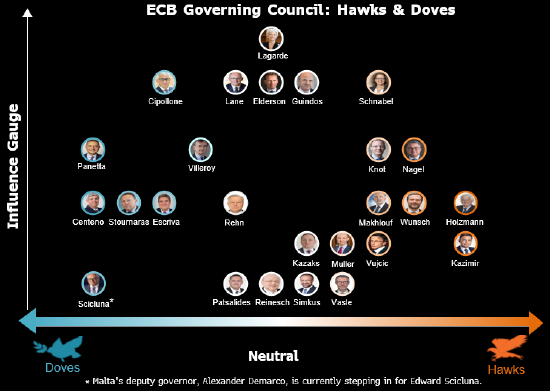

(2)美联储降息后,国内1000IV和300IV维持在20.82%和14.66%的相对低位,表明市场预期近期仍以低波震荡为主,指数大幅上涨预期相对偏弱。直接受美联储降息影响的有色金属、计算机等板块表现强势,拉动国内指数上涨,市场关心的食品饮料等板块仍然偏弱。

(3)股指期货端,主力合约切换至2410合约,IM各合约基差贴水年化收敛至9%至12%,IC收敛至5%至7%,小盘基本持平;IF和IH新主力合约贴水年华快速走高,显示出对冲需求偏强。持仓方面,IM和IF净空头明显增加,同样显示对冲需求强烈。

2、指数财报数据

(1)上半年,Wind全A剔除金融后营业收入同比增速-0.45%,相较于一季度的0.88%小幅回落;净利润同比增速-6%,相交于二季度-5.3%小幅回落。(2)全市场剔除金融来看,ROE自2022年第二季度以来一直处于下降通道,2024上半年ROE收于7.16%,相较于一季度的7.23%小幅下降。分项来看,企业盈利净利率近一年来维持在5%的水平,没有明显变化,但是资产周转率回落至60.8%,权益乘数上涨至2.39倍。(3)上半年,沪深300和上证50指数ROE仍维持在9%以上,小盘指数ROE在6%上下,整体较一季度均有小幅回升。四只指数营收同比增速均为负值,除沪深300外,其余指数较一季度跌幅均有所收敛。四只指数的净利润同比增速均较一季度有所好转,且上证50净利润同比转正。

国债:降息预期暂时落空,债市乐观情绪不改

1、债市表现:虽然7天期逆回购利率和9月LPR利率保持不变,导致市场降息预期落空。但考虑到当前经济波动式修复态势,市场对于后期下调政策利率的预期仍在,因此债市乐观情绪不改,但由于税期影响及MLF续作延后,资金面边际转紧,短端国债收益率小幅上行,收益率曲线走平。截止9月20日收盘,二年期国债收益率周环比上行3.14BP至1.38%,十年期国债收益率下行2.9BP至2.04%,三十年期国债收益率下行6.8BP至2.15%。国债期货涨跌不一,TS2412、TF2412、T2412、TL2412周环比变动分别为-0.03%、0.05%、0.15%、0.97%。美债方面,美联储降息落地,9月议息会议降息50BP符合市场预期。截至9月20日收盘,10年期美债收益率周环比上行7BP至3.73%,2年期美债下行2BP至3.55%,10-2年利差18BP。10年期中美利差-169BP,倒挂幅度周环比扩大10BP。

2、政策动态:9月LPR出炉,1年期LPR为3.35%,5年期以上LPR为3.85%,保持不变。7天期逆回购利率和9月LPR利率保持不变,导致市场降息预期落空。本周周三至周五,央行分别开展了5682亿元、5236亿元和5719亿元逆回购操作,全周逆回购累计净投放7792亿元。此外,本周有5910亿元MLF到期延后至25号操作。合计逆回购及MLF来看,本周央行公开市场净投放1882亿元。9月18日-9月20日DR007运行在1.88-1.97%的区间,R001运行在1.87-2.03%的区间,受税期影响资金面边际收紧。R001、R007、DR001、DR007周环比分别变动+39BP、+39BP、+33BP、+30BP至2.02%、2.05%、1.93%、1.96%。

3、债券供给:本周政府债发行3890亿元,净发行1694亿元,其中国债净发行-447亿元,地方债净发行2141亿元。发行计划来看,下周政府债预计发行9523亿元,净发行8498亿元。专项债发行明显提速,本周专项债发行1747亿元,全年累计发行29333亿元,发行进度75.2%。下周专项债发行再度放量,计划发行高达5599亿元。

4、策略观点:在重要会议未提及增量财政政策的情况下,短期内资金面和货币宽松预期仍将主导债券市场,短期内债市仍将维持偏强态势。OMO利率及LPR并未因美联储降息而相应下调。但在经济仍然面临需求不足的情况下,市场对于后续降息仍然抱有较高期待,因此在此次降息落空之后债券市场并未出现明显回调。短期来看,基本面延续弱修复,稳增长压力仍存,“资产荒”格局未改,债市偏强格局仍将延续。

宏观:美联储降息落地

实体经济方面,投资行业受台风天气影响,水泥需求普遍下降,磨机较大范围停产;螺纹去库放缓,表需回落;沥青出货量连续回落。8月地方债发行明显提速但是特殊新增专项债的发行会弱化新增专项债对于基建投资拉动的指标意义,截至8月底,特殊新增专项债披露发行总额5000亿元左右,年内特殊新增专项债发行量或可超万亿。消费方面,受中秋节假日影响,一线和主要二线城市地铁客运量平稳,拥堵延时指数和国内航班执行数回落。商品房销售面积保持低位,乘用车销量回升。

宏观方面,美联储降息50BP,利率水平下调至4.75%-5%,同时下调GDP增速、上调失业率,显示出对经济下行的担忧。鲍威尔表示,通胀的上行风险已减弱,但未宣布抗通胀已取得胜利;整体经济强劲,致力于维持经济的强劲发展。失业率有所上升,但仍处于低位。没看到任何迹象表明衰退的可能性增加。对于后续路径,鲍威尔表示,将逐次召开会议来做出决策,若经济保持稳健且通胀保持顽固,可能会更缓慢地调整政策。

对于美联储降息的影响,中期来看更大幅度的降息对美国经济软着陆更有利,外需改善则利好中国出口链相关的商品。我们在此前专题报告《提高关税对汽车出口影响几何?》中提示过,上半年出口增速较强有在加征关税生效之前“抢出口”的影响,下半年出口谨慎乐观。但目前来看,一方面美联储更大幅度的降息更有利于外需对出口的拉动,另一方面新能源汽车在出口关税加征以后仍有出口利润,因此新能源出口在关税生效之后的7-8月份仍能保持较好的出口量。叠加国内消费品“以旧换新”政策中,汽车政策的效果可能更加明显,外需和内需的双重提振下,今年的汽车消费将有不错的表现。

下周关注:中国8月规模以上工业企业利润(周五)、美国8月核心PCE物价指数(周五)

贵金属:一骑绝尘

1、伦敦现货黄金高位走高,较上周上涨1.72%至2621.74美元/盎司,价格再创历史新高;现货白银较上周上涨1.49%至31.168美元/盎司;金银比降至84.1附近。截止9月17日美国CFTC黄金持仓显示,总持仓较上次(10号)统计增仓26126张至537627张;非商业持仓净多数据增仓27565张至310066张;Comex库存,截止9月20日黄金库存周度下降2.26吨至525.59吨;白银库存下降54.81吨至9467.21吨。

2、数据方面,美国上周首次申请失业救济人数意外下降至21.9万人,为四个月新低;但美国成屋销售创去年10月以来新低,房价再新高,库存继续涨。经济和就业数据劈叉及不稳定性显示美联储降息的必要性。在9月议息会议上美联储宣布开启降息周期,虽然此前已有预期,记者会美联储主席鲍威尔也强调美联储并非急于降息,但首次降息达50个基点仍引起较大的争议,正如美国总统大选候选人特朗普提及或许经济出现问题,或许出于政治考量。

3、虽然市场存在较大分歧,但海外金融市场仍给予正反馈,投资者对美软着陆预期增强下,风险偏好逐渐回升,美元指数走软,美股和黄金表现较好,特别是对黄金而言,不断刷新历史新高,再次吸引全球投资者的目光。从点阵图来看,美联储年内仍可能存在50个基点的降息。但从预测概率来看,11和12月各降息25个基点的概率较大,这也就意味着除非再次超预期降息,否则“下次”降息与本次意义相比已偏中性,谈不上更“宽松”。黄金不断刷历史新高的走势显然,一是对美国经济软着陆预期存疑,二是市场对美联储有更强的预期,这里面是否有“政策”的预期差,值得思考,当然站在当前时间节点,除了利多落地外,也无更令市场信服的做空理由,所以对黄金的上冲乐观中应保持一份谨慎。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]