专题:美联储大幅降息50基点,开启宽松周期!但鲍威尔鹰派表态

四年来的首次降息终于落地,而且是超常规的50个基点(BP)降息。美股走高,亚太股市在9月19日开盘冲高,但由于50BP降息的预期在周初已经打满,美债收益率不跌反涨,外汇市场(非美货币)出现获利了结,美元指数并未显著下跌。

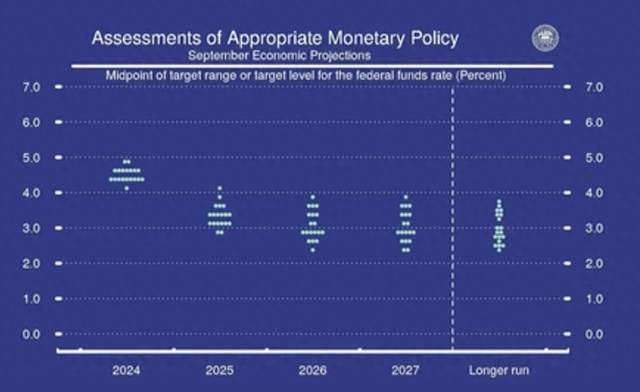

美联储主席鲍威尔也用偏鹰派的论调中和了这次大幅度降息,避免市场将此解读为应对衰退,而只是将利率正常化,毕竟当前实际利率(名义利率-通胀预期)已高于3%并未为金融危机以来的最高水平。他强调美国经济、劳动力市场仍然健康,不应把本次会议降息50BP的行动视为未来的降息步伐。美联储委员们对2024年利率落点的预测中位数为4.4%, 相较6月会议低0.7%,将2025年的利率预测中位数由4.1%下调至3.4%, 但仍不及市场近225BP的降息预期。

截至北京时间10:30,美元/离岸人民币报7.0995,上证综指涨0.82%,恒生指数涨0.75%。外汇专家、浙商中拓集团金融市场业务部总经理刘杨对记者表示,“前期降息预期打得很足,市场沿着降息的路径大幅加码相关头寸,50BP落地后汇市明显获利了结。美国大选不确定性较高,此前美元指数很难进一步走低。美元/人民币的价格目前由外部因素主导。”

降息落地刺激亚太股市冲高

基于通胀的进展和风险的平衡,美联储此次将联邦基准利率区间下调至4.75%至5%。

相比起降息幅度,市场更关注的是鲍威尔的言论和经济预测展望(SEP),尤其是预测未来利率路径的“点阵图”。鲍威尔在会后发布会中表示,通胀取得进展,劳动力市场状况放缓,但更广泛的指标仍然表明经济相对稳定;随着近期数据出现变化,委员会的立场较6月出现较大变化,但他强调不应把本次会议降息50BP的行动视为未来的降息步伐,委员会将通过加快、放缓或暂停降息,对未来发布的相关数据作出反应。他也表示美联储将继续缩表。

本次会议发布最新的经济预测及利率点阵图显示,相较于6月会议的预估,委员会下调今年GDP成长率至2%,上调2024及2025年失业率至4.4%,上调2026年失业率至4.3%;2024年物价指标PCE由2.6%下调至2.3%,下调2025年至2.1%, 2024核心PCE则由2.8%下调至2.6%, 并下调2025年至2.2%。

最新公布的利率点阵图则显示,委员们对2024年利率落点的预测中位数为4.4%, 相较6月会议低0.7%,将2025年的利率预测中位数由4.1%下调至3.4%, 将2026年底利率中位数下调至2.9%,长期中性利率则由6月的2.8%上调至2.9%。这意味着今年年内仍有两次分别25BP的降息,但长期的降息幅度不及市场的预期。

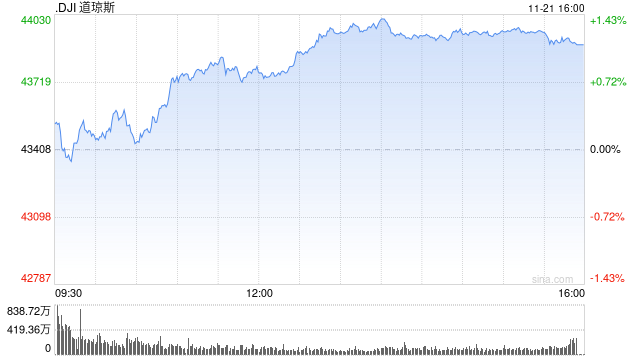

但由于降息落地,亚太股市明显冲高,日经指数225指数大涨近3%,上证综指和恒生指数都攀升近1%。

瑞银方面表示,历史上,美国市场在非衰退期降息时的表现良好,此次也不大可能例外。该机构的基准情景仍是标普500指数有望在年底升至5900,并在2025年6月底进一步升至6200。同时,在非衰退降息背景下,亚太股市普遍受到利好。

8月以来,恒生指数的反弹幅度超过5%。建银国际首席港股分析师赵文利对第一财经记者表示,整体港股市场的业绩略超预期,这次中报超预期的公司主要集中在互联网平台、科技硬件等成长股。此外,美联储即将进入降息周期,这也为港股上涨提供了有利的流动性条件。随着成长股的盈利持续修复,市场风格将逐渐转变。

但摩根资管方面对记者表示,美联储开启降息周期,对股票和债券市场来说都较为利好,但在经济及地缘政治风险仍有一定不确定性,以及市场预期与实际政策可能出现落差下,仍可能出现一定的波动,投资者宜规避过度集中的风险,并专注于提高投资组合的质量和多元化。

美元大选前难弱、非美货币暂止盈

早已充分定价降息预期的汇市显然表现出更多“卖事实”的迹象。

非美货币普遍对美元回落,例如美元/日元回升至143附近,本周一度跌破140; 美元/离岸人民币隔夜一度来到7.08附近,而19日交投在7.0945。截至北京时间7月19日,11:15,美元/人民币7.092,美元/离岸人民币报7.0948。

“汇市的定价倾向极端,此前英镑、欧元、日元都对美元创下年内新高,但此次美联储更为中庸,前期降息预期打得很足,这也导致目前市场出现了止盈。”刘杨对记者表示,11月即将迎来美国大选,市场不确定性会显著升高,大选前美元指数很难进一步走低。

景顺董事总经理、亚太区固定收益主管黄嘉诚对记者表示,近阶段,南非、印度、墨西哥的选举结果以及法国提前选举都让投资者倍感意外,并加剧了市场的短期波动。但即将举行的美国大选对明年甚至更远未来产生的影响最为重大。其选举结果可能从贸易政策、财政政策以及其他方面影响市场。 此外,中东地区近期事件频发,美国民主党若当选,或并不利于冲突的解决,再次体现出地缘政治环境仍然充满风险。

尽管短期人民币多头出现止盈,但机构仍认为人民币有走升的条件。有交易员对记者表示,从技术层面看,如果内外部因素支持,触及或突破7并非不可能。

此外,“结汇效应”也受到关注。过去两年来,由于美元升值以及中美利差较大,中国出口商多数都将外汇收入以美元存款形式保留,而非结汇,这从某种程度上也加剧了人民币的压力。不过,近期各大投行的测算显示,中国出口商可能会将囤积的约5000亿美元转换为人民币资产,在美联储预计降息的背景下,这可能导致人民币对美元继续升值。

刘杨对记者表示,“出口结汇盘已经出来不少,但是今年能够拿来结汇的美元应该没有2020年的多,可能真正可以拿来卖的美元资产约为2000亿美元。不过,如果美国重要数据不好,市场喘口气后继续交易衰退和降息,投机力量可能会顺势把美元/人民币打到7。”

主流观点认为,人民币要像2020年那样升值,前提条件仍需要出口持续向好,企业持续结汇,和投机盘持续做空美元/人民币(即看涨人民币)。

(本文来自第一财经)