中证A500指数即将发布,公募抢滩这一宽基ETF市场!

9月5日,券商中国记者从业内获悉,首批中证A500ETF或将“花落”10家公募。摩根资产管理、华泰柏瑞基金、富国基金、招商基金、泰康基金或将申报上交所上市的中证A500ETF,国泰基金、银华基金、南方基金、嘉实基金、景顺长城基金或将申报深交所上市的中证A500ETF。据悉,10家公司最快将于今日上报。

中证指数有限公司此前公告,中证A500指数将于2024年9月23日正式发布。

今年初,中证A50指数发布后,易方达基金、华泰柏瑞基金等10家公募迅速上报了中证A50ETF产品,10只产品首发募集规模超过165亿元,截至9月4日,成立近半年的10只中证A50ETF合计规模超300亿元。在多位业内人士看来,中证A500ETF的发行,有望再度上演中证A50ETF的火热一幕,更多增量资金有望跑步进场。今年以来,宽基ETF吸金能力显著,Wind数据显示,截至9月4日,全市场股票型ETF今年净流入已超过7000亿元。

首批10家公募或将上报中证A500ETF

券商中国记者从业内获悉,首批中证A500ETF或将“花落”10家公募。摩根资产管理、华泰柏瑞基金、富国基金、招商基金、泰康基金或将申报上交所上市的中证A500ETF,国泰基金、银华基金、南方基金、嘉实基金、景顺长城基金或将申报深交所上市的中证A500ETF。据悉,10家公司最快将于今日上报。

此前,中证指数有限公司公告了中证A500指数的发布安排。该指数将于2024年9月23日正式发布。据悉,中证A500指数采用行业均衡选样方法,从各行业选取500只市值较大证券作为指数样本,并保持指数样本行业市值分布与样本空间尽可能一致,反映各行业最具代表性上市公司证券的整体表现。同时,指数编制结合互联互通、ESG等筛选条件,便利境内外中长期资金配置A股资产。

国泰基金指出,中证A500指数成份股行业全覆盖,对于A股市场各代表性行业上市公司均充分纳入。从成份股权重来看,在沪深300指数的基础上在非银金融+银行+食品饮料上减少了10%的权重,均匀分配到其余新兴行业。权重行业分布方面与A股整体更一致,代表性更强。中证A500指数的推出将为投资者提供更多样化的市场基准,能够进一步反映资本市场结构变化和产业转型升级。

在华泰柏瑞基金指数投资部副总监谭弘翔看来,中证A500由于采用了行业均衡处理,在行业分布上更趋近于中证全指,相对于传统宽基指数而言对A股市场有更强的整体表征能力,行业暴露偏离幅度更小。作为中证全指的“缩小版”指数,中证A500指数成份股近年来在ROE、营业收入和净利润增长率等基本面指标上都持续优于中证全指,体现出一定程度的“优选”特征,因此从配置思路来说除了有助于把握中短期市场风格切换机会之外,或同样适合于希望在A股市场中保持较低行业偏离暴露、剔除大部分低质量上市标的,并在此基础上能够进行局部战术性增强的投资者作为底仓参与配置。

更多增量资金有望跑步进场

今年初,中证A50指数发布后,易方达基金、华泰柏瑞基金等10家公募迅速上报了中证A50ETF产品,10只产品首次发行募集规模超过165亿元,显示出市场对此类ETF的高度认可。截至9月4日,成立近半年的10只中证A50ETF合计规模超300亿元。其中,平安中证A50ETF、摩根中证A50ETF、银华中证A50ETF规模居前,分别为50.13亿元、40.71亿元和38.72亿元。

在多位业内人士看来,中证A500ETF的发行,有望再度上演中证A50ETF的火热一幕,更多增量资金有望跑步进场。与专注于行业龙头的主流指数不同,中证A500指数更广泛地覆盖了具有成长潜力的公司,有望为投资者提供更多元化的选择,并为资本市场注入新的活力。

“宽基ETF一直是基金公司在ETF领域的必争之地,最近一年涌现出的科创100、中证1000、中证2000等重要宽基产品,都吸引多家基金公司积极布局。”一位基金公司人士分析指出,从近期市场资金流向上看,宽基ETF也非常受到市场青睐,成为“吸金”主力军。

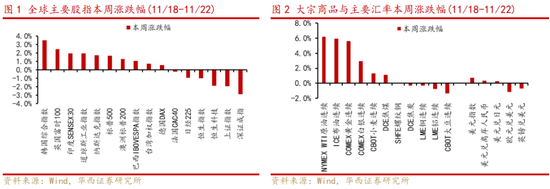

Wind数据显示,截至9月4日,全市场股票型ETF今年净流入已超过7000亿元。其中,宽基ETF表现尤为亮眼,华泰柏瑞沪深300ETF年内净流入约1630亿元,易方达沪深300ETF年内净流入约1493亿元,华夏沪深300ETF、嘉实沪深300(160706)ETF年内净流入均超过800亿元,华夏上证50(510050)ETF、南方中证500ETF、南方中证1000ETF年内净流入均超过300亿元。

后续市场风格演化可关注两个关键时点

关于后市的市场风格演化,谭弘翔认为,短期内我国资本市场的主要矛盾依然存在,即当前或正处于全球货币紧缩周期的尾声,流动性收紧的累积效应持续增加,全球资金的风险偏好在低位区间徘徊,因此无论是在海外市场还是在国内市场,都呈现出部分资金在高确定性资产“抱团”的现象。

基于上述考虑,谭弘翔表示,后续市场风格演化可能有两个关键时点。

其一是以美联储降息为代表的全球流动性的边际变化,通过外部货币政策的调整有望实现风险偏好的抬升,推动原有的“抱团”逐步松动瓦解并为过去两年相对低配的资产带来增量资金。

同时,中美利差的缩小也可能造成人民币汇率的升值压力,我国需求侧政策的自由度、空间和必要性也会明显增加,应该说我国资本市场相对困难的阶段或即将过去。鉴于风险偏好的变化可能呈现循序渐进的态势,中短期内受益幅度较大的或许是部分低估值的大盘蓝筹和细分行业龙头板块。

其二是供给侧政策落地见效形成的“新质生产力”投资主线,通过今年开始一系列支持战略性新兴产业和未来产业发展以及传统产业转型升级的政策效应逐步积累,可以预期明年上半年在实体经济层面或将形成比较明确的成果――构造多个能够替代传统意义上的地产基建以承载流动性的新“蓄水池”。

届时叠加相对宽松的流动性环境,资金对成长性资产的定价能力有望得到恢复,可能会以部分“新质生产力”领域的“瞪羚企业”或“独角兽企业”的高调上市为代表,产生“供给侧固本培元,需求侧推波助澜”的有利局面,市场风险偏好的进一步升高就中长期而言可能将为成长类资产赋予更大的边际弹性。

谭弘翔表示,至少在今年的时间范围内,配置大盘蓝筹和细分行业龙头板块,把握市场预期梯度改善和风险偏好低位区间回升带来的估值修复机会,或是相对稳妥的选择。

国泰基金认为,短期来看,稳增长政策发力和海外降息窗口临近的环境,核心资产会不时有超跌反弹的机会,尤其是电新、医药、金融。长期来看,下半年宏观环境会更为复杂,科技和安全依然是政策的大主线。可关注大盘价值,科技主题为战术性机会。

校对:赵燕

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]