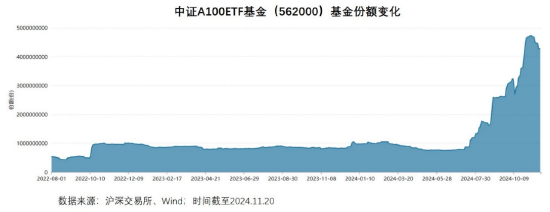

9月首个交易日银行板块逆势上涨。与此同时,财联社记者统计发现,今年以来,多只银行ETF年内涨幅已超过20%。

在业内人士看来,相对于其他板块,银行板块具有高股息高分红的特征,股息收入确定性强,通常作为防御板块提升安全边际。银行板块作为盈利增长稳健、股息率高、估值波动低的类固收品种,具有一定配置吸引力。

财联社记者不完全统计,截至目前,已公布中期分红具体方案的银行共计10家,拟中期分红金额合计2144.12亿元。

短期情绪扰动后银行股逆势走强多只银行相关ETF年内涨超20%

经历上周连续多日下调后,银行板块在9月第一个交易日逆势走强。数据显示,截至今日收盘,上证综指下跌1.1%,而银行板块获资金回流,板块整体涨0.31%。个股方面,截至收盘,华夏银行领涨银行股涨超5%,农业银行涨近4%,齐鲁银行、中国银行、南京银行等均涨超2%。

与此同时,今日,银行ETF(512800)一度上涨近1%,经统计,年内银行ETF(512800)累计涨幅为20.44%。另外,目前银行相关ETF中,银行ETF易方达(516310)年内涨幅也超过20%。此外,根据Wind统计,银行业ETF(512820)、银行ETF优选(517900)、银行ETF天弘(515290)、银行ETF基金(512700)等年内复权单位净值增长率均超过19%。

上周,在银行中报密集披露之际,一则国内存量房贷有望调降的传闻,对银行板块形成短期扰动。8月28-30日,银行板块连续下跌。不过,对于上周银行板块下跌,也有分析认为,从交易层面来看,高位资产杀跌的主因往往是筹码高度拥挤,高位高股息板块补跌其他超跌板块则出现企稳反弹,市场筹码结构进一步优化。

对于存量房贷,浙商证券分析师梁凤洁认为,不排除房贷存量降息,但放开转按揭概率较小。对银行基本面影响有限,不影响推荐银行股的核心逻辑。短期情绪扰动之后,银行股有望重回无风险利率下降和资产荒驱动的分母端行情。

中指研究院市场研究总监陈文静也对财联社记者表示,鼓励不同银行之间转按揭的预期或较弱。陈文静认为,从下调方式上看,当前各地存量房贷利率执行情况不一,下调存量房贷利率的方式中,在当前的市场环境下,借款人与原商业银行内部置换或原商业银行直接下调存量房贷利率的方式或许更为合适,而通过不同银行之间转按揭的方式,或造成更大市场竞争,对预期的稳定将形成扰动。

低估值、高股息受青睐已有10家上市银行中期分红方案出炉

2023年“中特估”行情下,大行迎来一波上涨,2024年行情加速,且向高股息的中小银行扩散。前海开源基金首席经济学家杨德龙在接受财联社记者采访时曾表示,银行股上涨,主要与银行股低估值、高股息率的特点有关。他解释称,市场整体缺乏赚钱效应时,投资者对于成长股投资兴趣不高,而低估值、高股息率板块成为投资者偏爱方向,银行股则刚好具备这样的特征,也因此受到很多资金的追捧,出现较强的走势。

作为高股息率板块,随着上市公司中报披露完毕,上市银行的中期分红情况也受到市场关注。财联社记者不完全统计,截至目前,公布中期分红方案的银行共计10家,合计拟分红约2144.12亿元。其中,工商银行、建设银行、农业银行、中国银行、交通银行拟中期分红金额分别约为511.09亿元、492.52亿元、407.38亿元、355.62亿元、135.16亿元。

另外,中信银行、民生银行、平安银行、沪农商行、华夏银行拟分红金额分别约为98.73亿元、56.92亿元、47.74亿元、23.05亿元、15.91亿元。兴证策略团队研报显示,从一级行业股息率中位数来看,以2024年中报分红*2/最新市值测算2024E股息率,银行(5.15%)是2024E股息率最高的行业。

不仅如此,还有更多银行具体中期分红方案在路上。今日,邮储银行行长刘建军在中期业绩发布会上表示,邮储银行已于6月28日召开股东大会审批通过了中期分红框架性的方案,目前正在研究制定具体分配方案,分红比例拟于与其他大行保持一致,后续进一步明确具体的金额、分配时间后,再履行公司治理程序后正式实施。

另外,7月初,财联社记者不完全统计,至少包括六大行、部分股份行和城农商行在内的17家银行宣布拟进行中期分红。中泰证券分析师戴志锋表示,银行股具有稳健和防御性、同时兼具高股息和国有金融机构的投资属性,投资面角度对银行股行情有强支撑。

(文章来源:财联社)