上周五(8月30日),重磅消息突至,地产板块迎来久违爆发,万科A、保利发展等龙头房企盘中一度涨停,代表A股龙头地产行情的地产ETF(159707)场内价格摸高近8%,收盘仍大涨4.68%迎来长阳。资金闻讯而动,顺势布局地产板块,数据显示,地产ETF(159707)上周五获751万元资金净流入!

消息面上,外媒报道称有关部门正在考虑进一步下调存量房贷利率,允许存量房贷转按揭。针对此消息预期,市场各方机构对此进行了研判。

国盛证券直言,现阶段存量房贷利率确有调降的必要与空间,调降的空间约在50-100bp,预计分批次调降概率大,具体调整仍需要银行市场化配合故而落地仍需一定时间,落地调节过程也需要时间。从影响的角度看,存量房贷利率调整将在中长期缓解提前还贷压力,增强居民信心,对居民的购房决策产生积极的影响。

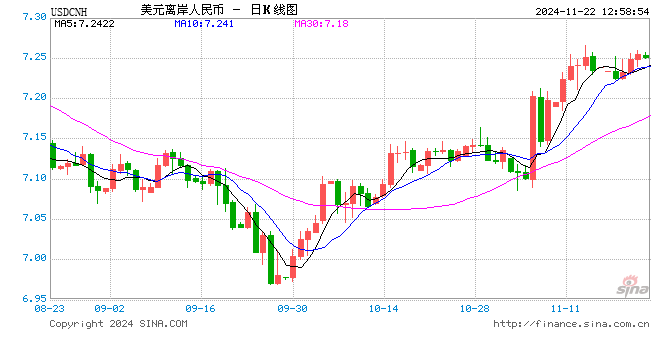

方正证券表示,新增贷款利率自2024年5月起,全面进入3%利率时代,存量和新增利率差距导致市场上提前还贷的现象加剧,在此背景下存量房贷下调空间较大。2023年11月央行提到,首套存量房贷利率约4.27%,结合今年以来LPR的下降,目前存量房贷利率平均水平预计约4%。

该机构认为,假设后续存量房贷下调幅度为50BP(上轮2023年8月降约75BP),按照100万房贷,等额本息,30年期限测算,居民月供减少约280元,每年将减少还款额约3360元,进而节约家庭刚性支出,提振各链条消费,减轻二手房抛售压力,有助于房价回归稳定。

58安居客研究院院长张波接受采访时表示,存量房贷利率下调去年已有,房地产市场供求关系发生重大变化背景下,通过降低存量房房贷利率,优化商业性个人住房贷款利率,不仅可以有序调整优化银行资产负债,规范住房信贷市场秩序,还可进一步减轻已购群体经济负担,并有助于释放其消费潜力,促进经济内循环。

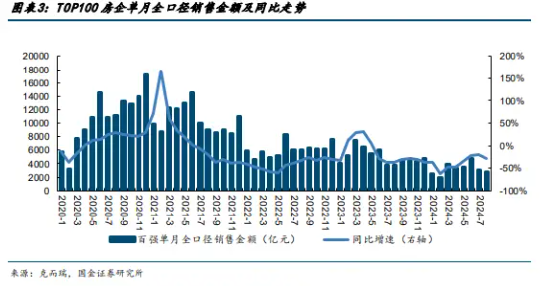

基本面看,当前房地产行业仍在持续筑底中。机构数据显示,房企销售额1-8月累计同比跌幅持续收窄,8月单月环比下降,同比降幅走扩。1-8月百强房企全口径销售额25869亿元,累计同比-38.6%,较1-7月-39.7%的跌幅收窄1.1pct;8月单月全口径销售额2725亿元,环比10%,同比-27.8%,同比跌幅较7月单月-20.5%有所走扩。

展望后市业绩,国金证券表示,地产市场预期已充分降低,拐点或将在2025年出现。随着此前低毛利甚至亏损项目的结转完毕,部分房企业绩负担减轻。当2021H2后获取的高毛利项目逐渐进入结转周期,同时政策不断支持助力行业销售逐步企稳,2025年以后头部央国企和改善型房企的毛利率有望率先实现企稳回升。

展望板块交易机会,中金公司建议把握政策预期提振可能带来的交易机会。从更长视角展望,我们判断未来1-3 年高库存对房价带来的压力仍存,企业经营端的历史包袱仍有待消化,走出去库存、去杠杆的周期有待时日。在盈利和净资产端改善空间有限的情形下,出现长期趋势性投资机遇的概率不大;但中短期内政策潜在调整仍可能带来一定的交易性机会。

布局央国企及优质房企,建议重点关注地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场12只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超9成,央国企含量高!地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据来源:沪深交易所、中证指数公司、Wind等。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。