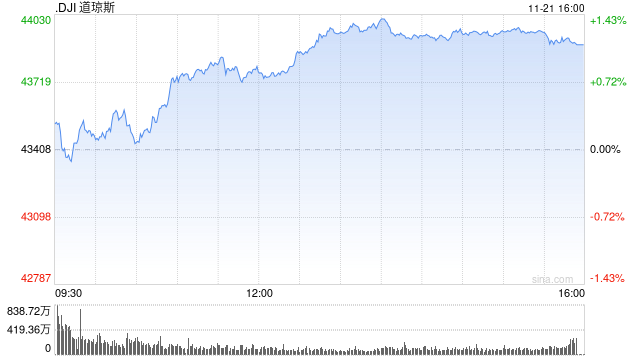

8月13日,市场全天震荡反弹,三大指数均小幅上涨。截至收盘,沪指涨0.34%,深成指涨0.43%,创业板指涨0.93%。

板块方面,民爆、油气、MR、证券等板块涨幅居前,新冠药、白酒、中药、医药商业等板块跌幅居前。

总体上个股涨多跌少,全市场超3700只个股上涨。沪深两市今日成交额4773亿,较上个交易日缩量186亿,创2019年12月24日以来新低。

从上周五到今天(8月13日),A股量能连续萎缩,一天一个新低。

乐观地看,随着地量反复刷新,当下市场整体确认“地价”的概率正在上升。

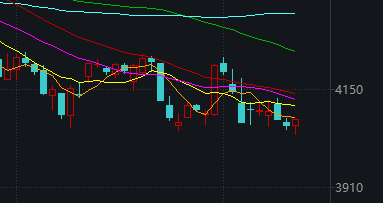

如图所示,万得全A指数在7月9日、7月25日和这两天的低点,大致处于同一箱体下沿;今天尾盘,主要指数还纷纷放量回升,录得下影线。

全A平均股价的情况也大同小异。

也就是说,随着交投活跃度下降,越来越多个股进入“跌不动”的状态。

当“现在就是底部”成为共识,反弹便呼之欲出。

考虑到今天成交额再创新低,本文主要讨论一个问题――

A股成交额还能再低吗?

在昨天推送中我们提到,近几年全A成交额的低点,原本是2020年5月25日的4825.05亿元。

直到今天收盘时的4799亿,再度刷新下限。

相信很多人会有两个疑问:

1)为什么又低了这么多?

2)会不会还有新低?

其实,从换手率的角度可以较好地回答上述问题。

(注:仅分享思路供大家参考)

定义上说,换手率是证券在指定交易日内转手买卖的频率,也称买卖周转率。作为一个比值,它更适合比较市场不同时期的活跃度。

毕竟2020年5月,全A上市公司数量才3800多家;当下则已超过5300家。很多绝对指标是不能同日而语的。

Wind数据显示,2020年5月25日当天:

上证指数的换手率为0.46%;

万得全A指数的换手率为0.77%。

而在成交额低至4900多亿元的昨天(8月12日):

上证指数的换手率为0.52%;

万得全A指数的换手率为0.85%。

而今天截至收盘,数据又低了一点:

上证指数的换手率为0.51%;

万得全A指数的换手率为0.79%。

这说明,在交投活跃度方面,当下市场可以算接近底部,却还说不上“历史大底”。毕竟,再往前的2018年下半年至2019年初,沪指换手率曾持续低于0.4%。

如2018年12月11日,沪指换手率仅0.3%,万得全A为0.55%。

若其他条件不变,换手率要由0.5%的“小底”,继续接近0.3%的“历史大底”,则意味着成交额还有下降空间。

但正如文章一开始所说:

1)“跌不动”的状态下,市场波动也不会太大了;

2)越接近大底,短线反弹的概率也会增加。

因此后续即便成交额继续新低,大家也可理性看待。

今天轮动到了哪些板块?

昨天强势的新冠概念板块今日未能持续,相信很多股民对此都有预期。

轮动背景下,今天资金又发掘了哪些题材呢?

1)民爆概念

截至收盘,该板块涨超3.6%,居全市场首位。

逻辑来看,民爆概念更像是昨日环保板块的延续。主要在于:

近期发酵较多的《关于加快经济社会发展全面绿色转型的意见》,首次明确强调要加快西南水电建设。

有观点认为,水电站建设及配套路桥、隧道开挖等工程均需要炸药及相关服务,且民爆往往处于工程前端,会率先受益。

2)油气板块

消息面上,国际油价周一大涨逾3%,连续第五个交易日上涨,原因是市场预期中东冲突升级可能导致全球原油供应吃紧。

全球基准布伦特原油期货收于每桶82.30美元,上涨2.64美元,涨幅3.3%,创下今年以来最大单日涨幅。美国WTI原油期货收于每桶80.06美元,上涨3.22美元,涨幅4.2%。

光大证券指出,地缘政治风险叠加供需基本面偏强,看好油价高位震荡。短期来看,高地缘政治风险环境下,大宗商品价格波动剧烈。

长期来看,该研报指出,供需因素依然主导大宗商品的定价体系,而地缘政治因素起到和供需因素共振的效果。美国进入暑期汽油消费旺季,传统消费旺季的汽油消费大增,原油去库趋势明显。虽然IEA看空原油中长期需求,但旺季消费驱动下,三季度原油需求仍然较强,全球原油供需有望趋紧。根据EIA的预计,2024年三季度和四季度的供需缺口分别为88和66万桶/日。在地缘政治风险和油价基本面偏强的共同作用下,看好油价维持高位震荡。

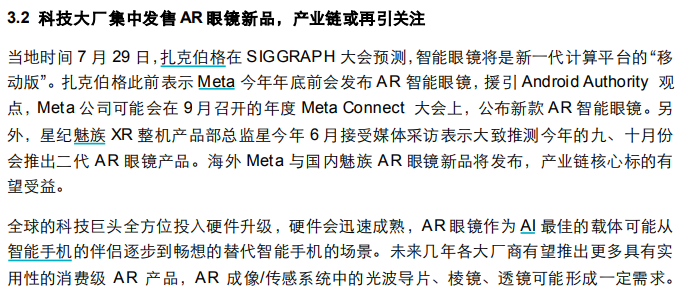

3)消费电子

消息面上,据媒体报道,科技记者古尔曼称,苹果正开发智能眼镜和第二代Vision Pro。此外,苹果正在继续研发第二代Vision Pro,发布时间尚未明确。

近期多款智能眼镜密集上市,也助推了市场对板块的关注度。

有机构研报此前做了盘点↓

需指出的是,上述三个板块中,消费电子近期的整体涨幅最低;油气板块则迎来连续上行;民爆概念则是在上周三(8月7日)大涨后,连续3日回调,今日才重拾涨势。