继范妍、丘栋荣之后,又有知名基金经理宣布离职!

8月10日,浦银安盛基金接连公告,一度是全市场管理规模最大的FOF基金经理之一的陈曙亮卸任名下全部基金产品,宣布离职。

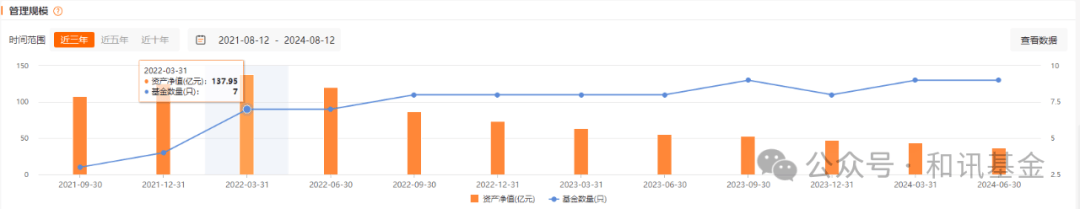

浦银安盛成立于2007年,作为一家银行系基金,“重固收、轻权益”是其特色之一。2021年来FOF产品站上风口,浦银安盛积极布局,2022年公司旗下FOF产品管理规模超过126亿元,行业排名高居第6。

作为FOF业务部总监,陈曙亮在浦银安盛FOF产品中的地位不言而喻,其代表作浦银安盛颐和稳健养老FOF,年化回报一度接近6%,规模一度超过21亿元。

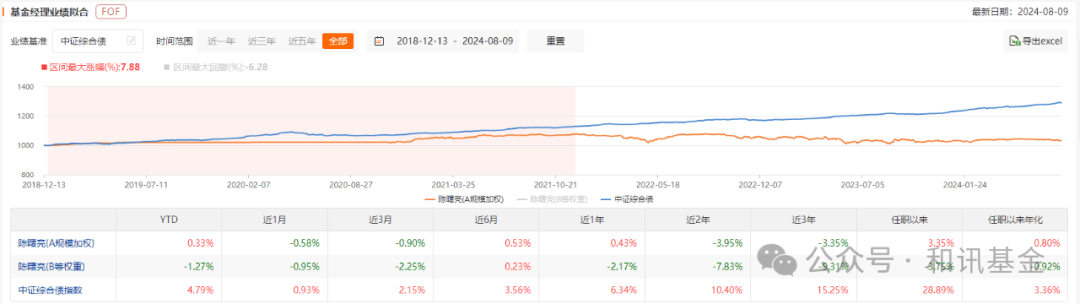

尽管在行情表现普遍欠佳背景下,陈曙亮管理的FOF产品近两年来亏损3.95%,近三年亏损3.35%,任职以来收益率达到3.35%,表现相对来说并不算太差。

但在权益市场表现不佳、债市风险逐渐积累背景下,陈曙亮难以独善其身,FOF产品管理规模近年来持续缩水。

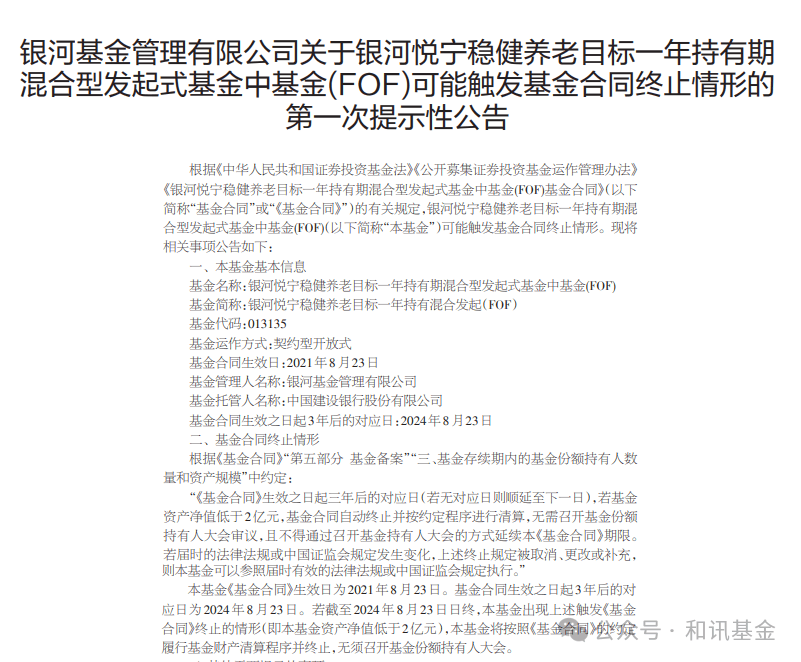

无独有偶,银河基金和博时基金日前纷纷公告旗下FOF产品可能触发基金合同终止情形。

银河基金公告称,若截至2024年8月23日日终,本基金出现触发《基金合同》终止的情形(即本基金资产净值低于2亿元),本基金将按照《基金合同》的约定履行基金财产清算程序并终止,无须召开基金份额持有人大会。

FOF的处境实在太艰难。在权益市场表现不佳、债市风险逐渐积累背景下,那些难以触及规模2亿这一硬性要求的发起式FOF基金,注定不太平。

2017年,国内首批6只公募FOF亮相,因为其引导长期资金入市的特点,而被寄予了厚望。优中选优、分散投资、多元化的资产配置等特点,让FOF怎么看都不像割韭菜的产品,而且养老目标基金也都是采用FOF形式来运作的。

但现在,公募FOF“专业买手”、“优中选优”、“稳健”的标签,正在被逐个撕掉。

iFinD数据显示,今年上半年849只FOF产品中有438只亏损,占比52.59%。养老FOF表现更加不尽如人意。我们曾在《近九成亏损?基民:原来是我出钱给基金经理养老》一文中提到,2023年全年,市场上可统计个人养老金基金Y份额产品亏损占比近九成,投资者年初买入Y份额养老基金并持有到年末的胜率是15%,平均亏损3.7%。

业绩表现也直接影响了产品规模。2022年FOF基金总份额接近1900亿,到了2023年大概缩水到1600亿,蒸发了近16%。截至2024二季度末,93家公募基金管理人旗下共有537只FOF基金,合计规模约1398.64亿元,仅仅一个季度就缩水5.38%。