近期,上海汉兴能源科技股份有限公司(以下简称汉兴能源)更新财务资料,继续闯关创业板IPO,拟通过首发上市募集资金2.85亿元,但并未计划用于扩大产能等建设项目,而是将87.72%的募集资金(2.5亿元)用于补充流动资金。

汉兴能源最大收入来源为制氢装备供应及专用产品销售业务,《每日经济新闻》记者注意到,公司无自行生产环节,该业务主要采用外购或外协的经营模式。在技术能力方面,汉兴能源形成专利的核心技术共有17项,其中有3项为独创技术。

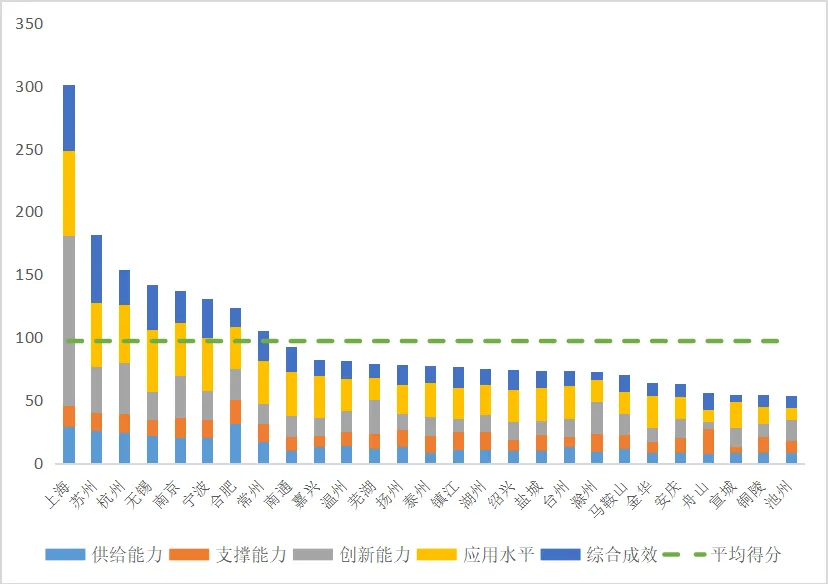

成套制氢装备供货数量变动不大

汉兴能源的主营业务为氢能行业的咨询设计、制氢装备供应及专用产品销售和工业气体业务。

2021年―2023年,汉兴能源营业收入分别为2.96亿元、3.89亿元、4.88亿元,实现归母净利润分别为5286.92万元、6858.28万元、7396.69万元,业绩处于持续增长阶段。

制氢装备供应及专用产品销售业务是公司最主要收入来源,2021年―2023年贡献的主营业务收入比重分别为71.08%、76.26%、70.44%,该业务的增长主要原因系氢气的需求保持增长趋势,产品销量持续增长。

制氢装备供应及专用产品销售业务细分为成套制氢装备供货、专用产品销售两部分,其中成套制氢装备供货收入规模最大。然而记者注意到,2021年―2023年,成套制氢装备供货收入分别为1.88亿元、2.72亿元、2.20亿元,2023年收入有所下降;而在销量方面,成套制氢装备供货数量分别为20套、23套、23套,总体保持稳定。

图片来源:招股说明书截图

另一方面,公司专用产品2021年―2023年销售收入分别为2217.07万元、2452.29万元、1.24亿元,2023年收入陡增,主要系当年度新增客户,北京海华东方能源(000958)技术集团有限公司的“制氢及加氢催化剂”供货项目,收入规模较大。

值得一提的是,制氢装备及专用产品不属于需要频繁采购更换的产品,通常情况下相关产品有较长的使用寿命。在此背景下,汉兴能源的前五大客户名单变动较大,除工业气体客户自贡硬质合金有限责任公司外,其余客户均只在2021年―2023年前五大客户名单中出现过一次。那么成套制氢装备供货、专用产品销售收入的增长是否具有可持续性?

此外,推动公司业绩增长的另一因素为工业气体业务的增长,2021年―2023年,工业气体业务主要为氢气销售,收入分别为3924.45万元、4620.33万元、4867.24万元。氢气销售收入增长主要原因之一是平均价格有所增加,销量分别为1348.17万Nm(标准立方米)、1390.51万Nm、1357.28万Nm,整体变动不大。

按照汉兴能源回复交易所审核问询函内容,2020年―2022年及2023年上半年,公司咨询设计业务和制氢装备供应及专用产品销售业务的新签合同金额分别为3.69亿元、5.02亿元、5.26亿元、4.81亿元,工业气体业务的新签合同年化结算金额分别为1328.16万元、1139.10万元、3678.58万元、1.76亿元。因此汉兴能源认为,受益于氢能行业的快速发展,公司新签合同金额稳定增长,持续推动公司业绩增长。

10项发明专利有7项在2013年以前申请

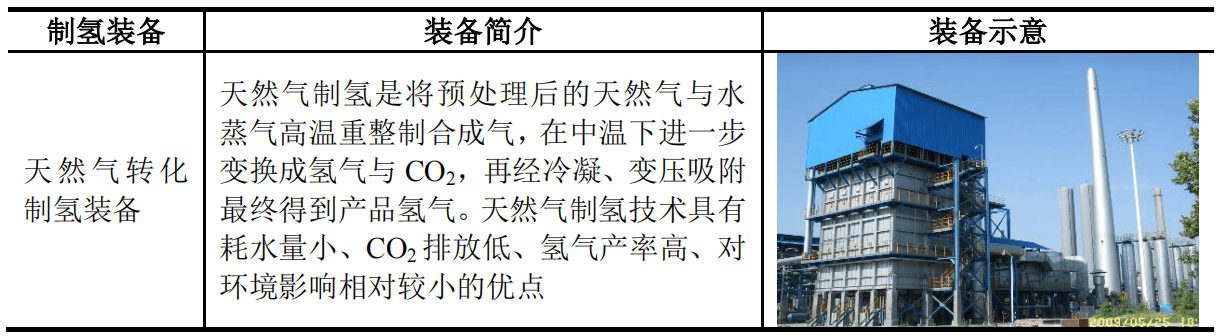

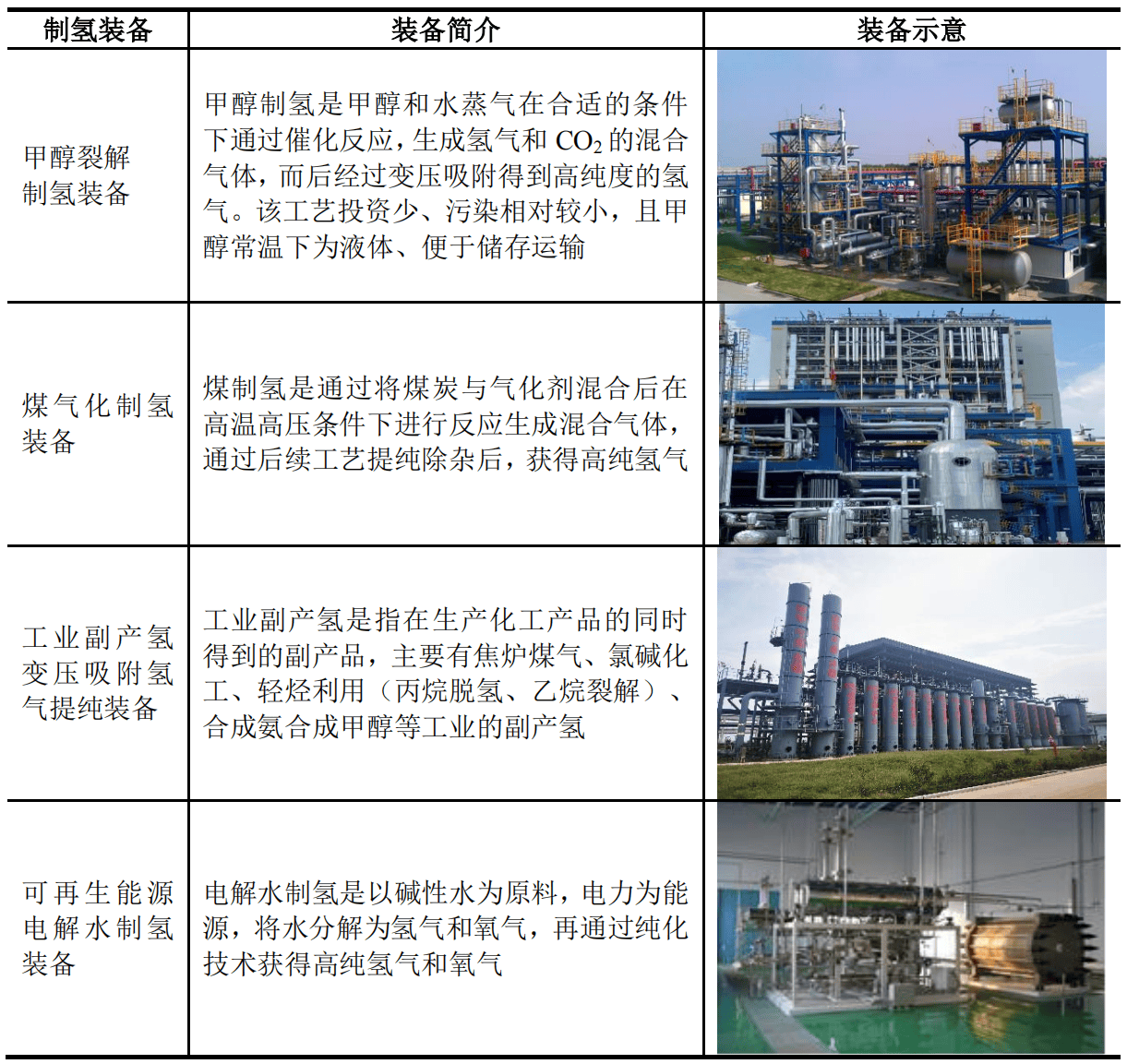

从制取氢气的技术路线来看,当前氢气的主要来源为化石能源制氢,即天然气制氢和煤制氢。同时,在可再生能源制氢迎来快速发展。汉兴能源表示:“行业内主流技术的更新迭代速度较快,可再生能源制氢是行业技术发展的主旋律。”

按照汉兴能源所述,成套制氢装备从设计到成套化的过程有较高的技术壁垒。截至招股说明书(申报稿)签署日,汉兴能源拥有10项发明专利,100项实用新型专利,41项软件著作权,以及相关专有技术。

记者注意到,汉兴能源10项发明专利中,有7项的授权日期为2009年至2014年期间,这些专利的申请时间较早(2006年至2012年),有多项发明专利将于2025年、2026年到期;另外3项发明专利申请日期均为2023年5月至7月期间,即公司申报IPO获得受理日期前后。也就是说,公司在2015年至2022年期间,长达8年没有获得过发明专利授权。此外,公司于2017年申请了3项发明专利,截至目前仍处于实质审查阶段。

在行业主流技术更新迭代速度较快的情况下,这些早期申请的发明专利是否还具有技术先进性?汉兴能源对此认为,公司发明专利的利用价值体现在提升产品性能和降低生产成本,以及为开发新产品新技术作出贡献两个方面,上述7项早期申请的发明专利有3项目前使用较多、为公司创造收入,另外4项发明专利属于技术储备,因此仍具有利用价值和技术先进性。

但汉兴能源也坦承,公司的发明专利数量较少,与同行业公司相比处于竞争劣势,主要系公司采用非专利技术和技术秘密的形式保护核心技术和研发成果,未来公司将加大对发明专利的申请力度。

目前,汉兴能源掌握的核心技术包括17项专利技术,以及4项非专利技术。公司在审核问询函回复中列举了17项形成专利的核心技术。记者注意到,这17项核心技术中,“合成气制甲烷技术”等3项核心技术为独创技术,其余14项均为对通用技术的改良。

汉兴能源称,公司对行业通用技术进行了改良和创新,并形成了自身的核心技术,其开发难度在于前期设计与后期反复试验验证,竞争对手仅通过资金或设备投入,难以在短期内效仿,具有技术壁垒。

约九成募集资金用于补流

按照IPO计划,汉兴能源拟募集资金2.85亿元,其中2.5亿元用于补充流动资金,3506万元用于研发中心建设项目,补充流动资金的比例达到87.72%。

对于此次融资补流,汉兴能源表示,必要性包括缓解业务规模扩大带来的资金压力,以及为日益增长的采购需求提供资金支持。

招股说明书(申报稿)显示,在制氢装备供应及专用产品销售业务中,大部分项目具有合同金额大、项目执行周期长,需要一定的流动资金;在工业气体业务中,需要全部资金自筹或融资,需要公司有较强的资金实力。因此,汉兴能源在发展过程中面临较大的资金压力,资金不足或融资渠道单一将制约公司规模的持续扩大和技术的进步。

2021年―2023年,公司资产负债率分别为56.81%、57.46%、55.04%,资产负债率较高,使公司面临一定的偿债风险,也增加了债务融资的难度。汉兴能源提示,若公司出现资金流动性困难,可能会对公司资金流动性及经营业绩造成不利影响。

然而在资金压力下,汉兴能源仍在进行现金分红。据汉兴能源回复交易所问询函的内容,2020年度、2022年度,公司分红金额(计提数)分别为1000万元、3207万元。其中2020年的1000万元分红由三名实际控制人纪志愿、吴芳、李明伟获得;2022年的3207万元分红中,有2730万元由上述三名实际控制人获得。

汉兴能源表示,2020年、2022年分红金额占所属年度末累计可分配利润的比例整体较低,最高为19.16%;分红金额占其归属当期末货币资金的余额比例亦较低,最高为12.02%,因此上述分红对公司经营活动不会造成重大不利影响;公司进行分红是为了给股东一定的回报,提高股东对分红的可预期性,提高员工积极性及公司整体凝聚力,具有合理原因。

对于IPO相关事宜,7月18日及19日上午,《每日经济新闻》记者致电汉兴能源并发送了采访邮件,截至发稿未获回复。