来源:行长助手

被查近半年之后,中原银行前董事长徐诺金违法违规细节被公开。

继合并洛阳银行、平顶山银行、焦作中旅银行后,中原银行虽顺利跻身万亿级城商行,但仍未摆脱“增收不增利”、资产质量承压等转型阵痛。

原董事长年初被查 近几年高管接连“落马”

日前,中纪委网站通报,河南省纪委监委对省人大财政经济委员会原副主任委员徐诺金被“双开”。

资料显示,徐诺金出生于1963年5月,享受国务院特殊津贴专家。徐诺金长期在央行工作,在掌舵中原银行前,曾担任央行郑州中心支行党委书记、行长,国家外汇管理局河南省分局局长等职务。

2021年9月,徐诺金赴任中原银行出任董事长;同年11月,徐诺金任职资格获批,正式掌舵中原银行,直至2023年4月卸任。具体来看,中原银行发布公告称,徐诺金由于工作调动,辞去该行董事长、执行董事及董事会战略发展委员会主任委员的职务,转赴河南省人大常委会任职,直至今年2月被查。

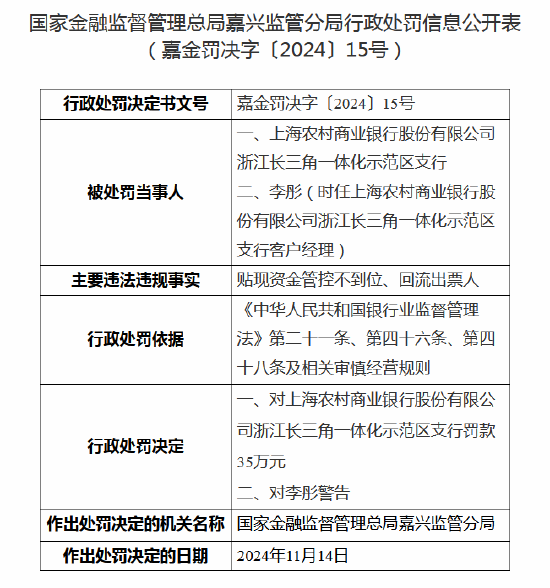

根据中纪委网站通报,徐诺金存在丧失理想信念,对抗组织审查,严重违反中央八项规定精神,收受礼品和消费卡,接受可能影响公正执行公务的宴请等问题。

值得关注的是,近年来,中原银行多名高管接连“落马”,包括该行第一任董事长窦荣兴、第二任董事长徐诺金、原副行长赵卫华、原副董事长魏杰以及副监事长贾继红等。

资产总额破1.3万亿元 净利同比下跌16.2%

公开资料显示,中原银行成立于2014年12月,是分支机构网点覆盖河南全省的省属法人银行。2017年7月,中原银行在香港联交所主板挂牌上市。2022年5月,经原中国银保监会批准,正式吸收合并洛阳银行、平顶山银行及焦作中旅银行,合并之后资产当年增长72.7%,总规模突破1.3万亿。

除了资产总额的增长,该行在经营能力方面也实现营收净利“双增”。数据显示,2022年末,该行实现营业收入256.11亿元,同比增长32.80%;实现净利润38.25亿元,同比增长5.3%;实现归属于本行股东净利润36.50亿元,同比增长2.40%。

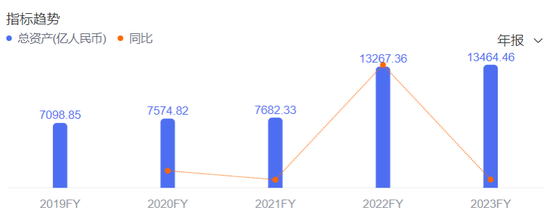

然而这一趋势并未得到延续。到了2023年,中原银行资产总额为1.35万亿元,同比微增1.49%,相较于同期资产体量相当的上市城商行有明显差距——截至2023年底,成都银行资产总额达到1.10万亿元,同比增长18.92%,长沙银行资产总额达到1.02万亿元,同比增长12.74%。

而拉长时间线可以发现,除2022年该行因吸收合并三家银行导致资产总额数值和增幅激增,中原银行资产总额增速自2020年以来呈现下降趋势,一路从6.70%下滑至1.49%。

业绩表现方面,该行则出现了“增收不增利”的“挂倒挡”。财报显示,2023年,中原银行实现营业收入261.83亿元,同比微增2.2%,与成都银行和长沙银行相比,虽然数值上高于两家银行,但同比增速仍有超过5个百分点的差距。

拆分营收数据来看,利息净收入方面,截至2023年12底,中原银行实现222.63亿元,同比增幅4.6%;非利息收入方面,由于理财业务手续费收入减少,该行手续费及佣金净收入13.19亿元,同比减少26.1%。

净利润方面,截至2023年末,中原银行实现净利润32.06亿元,同比下滑16.2%;归母净利32.2亿元,同比减少11.8%。反观同期成都银行和长沙银行,分别实现归母净利116.71亿元,同比增长16.22%以及74.63亿元,同比增长9.57%,两家银行的归母净利润数值和增幅均优于中原银行。

值得注意的是,自合并以来,中原银行虽然呈现营收增长,但业务处于仍整合过渡期,成本支出加大,侵蚀到净利润,导致资产减值损失大涨。年报显示,2023年中原银行资产减值损失为125.6亿元,同比增长12.2%;而在2022年这一数值为111.9亿元,同比增长46.5%。

从资产减值损失构成来看,2023年该行发放贷款及垫款为35.55亿元,同比下降了51.2%,投资证券及其他金融资产为61.42亿元,同比上升了158.95%;其他资产为20.77亿元,同比上升了142.7%。

对此,中原银行方面称,主要是由于持续加大拨备计提力度,有效提高风险抵补能力。

不良贷款、不良率“双抬头” 资本充裕度不及行业平均

事实上,中原银行吸收合并洛阳银行、平顶山银行及焦作中旅银行三家银行后,不良资产处置也是其不可忽视的一项问题。

根据该行财报,2023年,中原银行不良贷款率、不良贷款规模双双增长。其中,不良贷款金额为144.52亿元,较上年末增加12.53亿元,同比增长9.49%;不良贷款率为2.04%,较上年末上升0.11个百分点,远高于同期监管公布的商业银行不良贷款率平均水平(1.62%)。

其中,该行个人不良贷款金额约73.93亿元,同比增长17.84%,不良贷款率较上年末上升约0.21个百分点至2.85%。中原银行方面称,主要是由于本年度执行更加审慎的五级分类标准,且部分个人客户受经济环境影响收入大幅下降,还款能力减弱。

分行业来看,该行不良贷款率较高的行业主要集中在农林牧渔业、房地产业及住宿和餐饮业,不良贷款率分别为约7.42%、4.56%及3.74%。

另外,该行资本补充压力也进一步加大。2023年报显示,去年中原银行的资本充足率、一级资本充足率、核心一级资本充足率分别为11.64%、10.44%、8.10%,低于同期商业银行平均水平(资本充足率为15.06%、一级资本充足率为12.12%、核心一级资本充足率为10.54%)。

为提高资本充足率,中原银行2023年多次发行资本债券。2023年8月中原银行公告称,在全国银行间债券市场成功发行中原银行2023年第一期无固定期限资本债券,发行规模为100亿元。

同年10月,在第二次临时股东大会上,中原银行审议并批准建议发行二级资本债券的议案,拟发行不超过120亿元合格二级资本债券。

去年,中原银行迎来新任董事长和行长——2023年4月,中原银行组织召开干部大会宣布了省委决定,郭浩任中原银行党委书记;同年11月28日,发布公告称,董事会选举郭浩为中原银行第三届董事会董事长;聘任刘凯担任中原银行行长。

接下来,中原银行能否扭亏为盈,走出转型发展的阵痛期?北青金融将持续关注。