来源:财联社

记者 彭科峰

无论金融机构开展何种创新业务,严控风险和恪守合规底线仍然应当是第一位的。

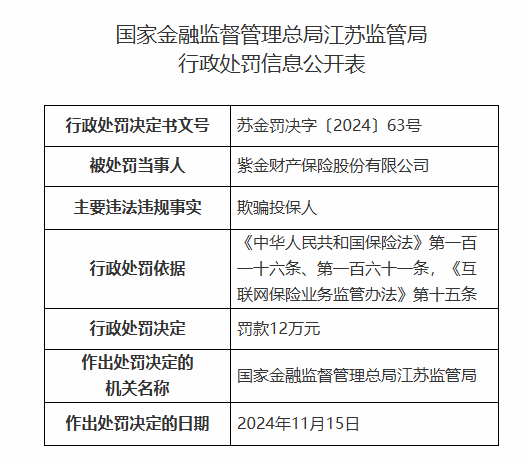

7月17日,深圳金融监管局发文称,近期部分银行机构推出“气球贷”“轻松供”等新型房贷产品,特提醒广大消费者根据产品特点、结合自身需求理性作出选择。依据公开信息,这也是此前平安银行“气球贷”重出江湖后,首个就此发声的地方金融监管部门。

对此,某券商银行业分析师向记者表示,将“气球贷”应用于住房按揭市场,整体来看负面影响大于正面作用。

他表示,此类模式一方面具备较高的杠杆效应,在房价高企时引诱更多人低成本炒房谋利;另一方面在楼市低迷时则易放大断供风险。整体而言,“气球贷”对于银行还是贷款人来说都存在着潜在风险,若大面积推广,则可能影响金融市场稳定。对于金融机构而言,罔顾风险甚至过度转移风险的金融创新都不值得提倡。

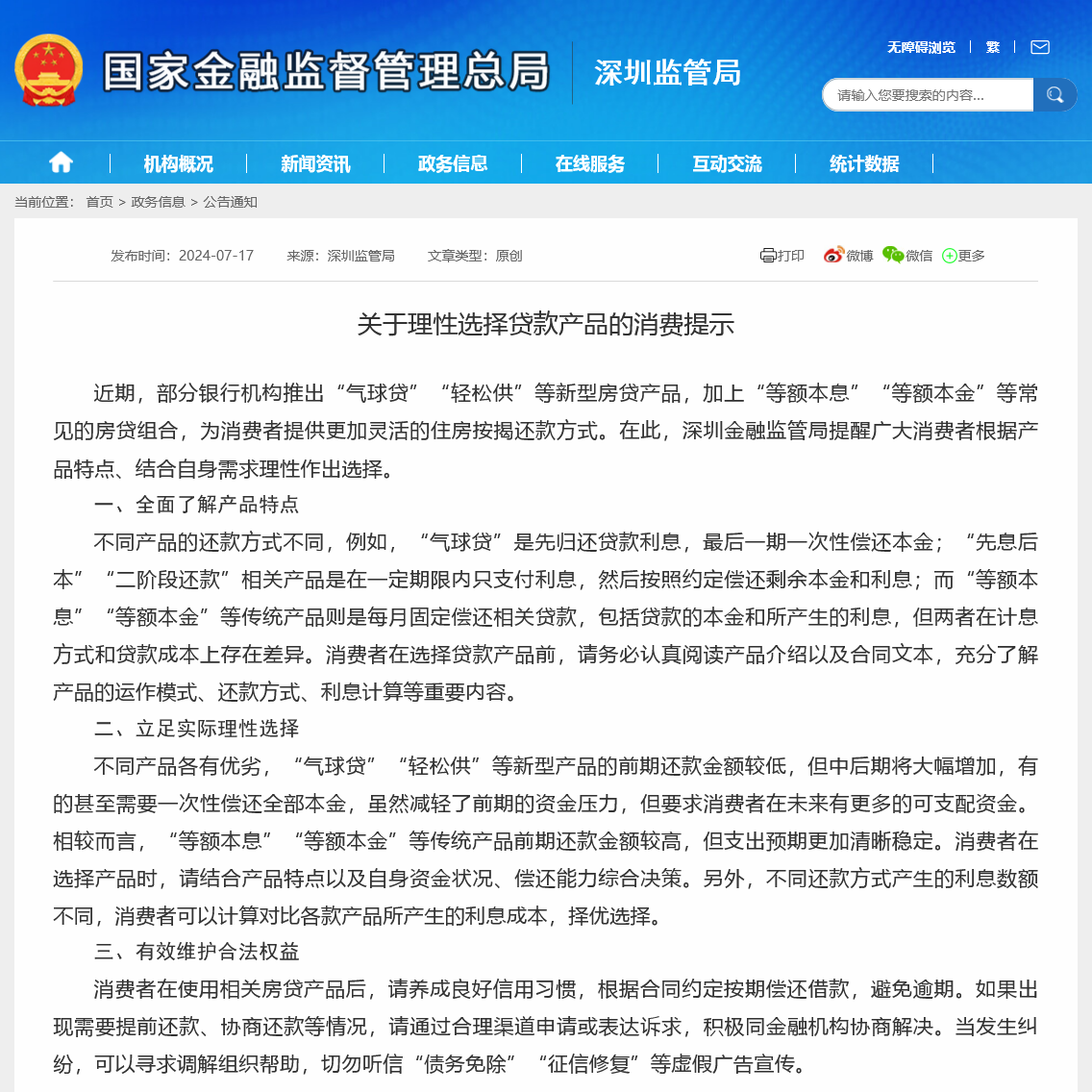

深圳金融监管局发声 警惕气球贷风险

今日,深圳金融监管局发文称。部分银行机构推出“气球贷”“轻松供”等新型房贷产品,加上“等额本息”“等额本金”等常见的房贷组合,为消费者提供更加灵活的住房按揭还款方式。但是,不同产品的还款方式不同,例如,“气球贷”是先归还贷款利息,最后一期一次性偿还本金;“先息后本”“二阶段还款”相关产品是在一定期限内只支付利息,然后按照约定偿还剩余本金和利息;而“等额本息”“等额本金”等传统产品则是每月固定偿还相关贷款,包括贷款的本金和所产生的利息,但两者在计息方式和贷款成本上存在差异。

深圳金融监管局提醒,消费者在选择贷款产品前,请务必认真阅读产品介绍以及合同文本,充分了解产品的运作模式、还款方式、利息计算等重要内容。

深圳金融监管局进一步指出,“气球贷”“轻松供”等新型产品的前期还款金额较低,但中后期将大幅增加,有的甚至需要一次性偿还全部本金,虽然减轻了前期的资金压力,但要求消费者在未来有更多的可支配资金。相较而言,“等额本息”“等额本金”等传统产品前期还款金额较高,但支出预期更加清晰稳定。消费者在选择产品时,请结合产品特点以及自身资金状况、偿还能力综合决策。

“消费者在使用相关房贷产品后,请养成良好信用习惯,根据合同约定按期偿还借款,避免逾期。如果出现需要提前还款、协商还款等情况,请通过合理渠道申请或表达诉求,积极同金融机构协商解决。”深圳金融监管局最后表示。

此前平安银行“气球贷”曾引发舆论风波

值得注意的是,不久前,平安银行宣传“气球贷”曾经引发舆论风波。

5月底,广州、深圳两地宣布楼市新政的同一天,平安银行官方微信重点宣传其“特色还款方式”,包括“二阶段还款”“双周供”“轻松还”和“气球贷”等四大类。这是“5·17”新政后,首家官方宣传按揭贷款支持“气球贷”等先息后本类还款方式的商业银行。

彼时,平安银行官方微信介绍,“气球贷”是指“借款人按约定的总期数(固定20年)计算每期月供,在贷款期限内分期归还贷款本息,最后一期一次性偿还剩余本金”,目前开通城市包括上海、成都、广州等。

平安银行后续回应财联社记者称,气球贷是适用我行个人商住两用房按揭业务的一种还款方式,客户选择我行按揭贷款且用途为商住两用房按揭时,在选择还款方式时可选择气球贷。但此后不久,平安银行官微涉及“气球贷”宣传文章物料即被撤下。

财联社记者查询获悉,“气球贷”最早出现在2008年、2009年。彼时,部分银行争相推出“气球贷”业务,并宣称可与客户约定较长贷款期限,但在计息时按三年期贷款基准利率的基础上打7折。依据浙江民泰商业银行江建法的介绍,该行设计“前小后大的气球贷”还款方式,将还款频率、金额的设置与客户资金回笼周期匹配。通过延长授信年限,以及推出“无还本续贷”等方式,降低客户负担。但随后,因为涉嫌炒房问题,此类业务被监管部门叫停。