美国股市目前出奇地平静,尤其是在美国面临债务上限之争期间。其中,有一个解释是:主观投资者与推动2023年股市上涨的“机器”之间的分歧越来越大,主观投资者基本上没有参与2023年的股市上涨。

周六,拜登和众议院议长麦卡锡达成了一项临时协议,以防止不稳定的违约。但目前还不能确定该计划能否获得通过。预计本周该计划将面临众议院一些保守派人士的反对。

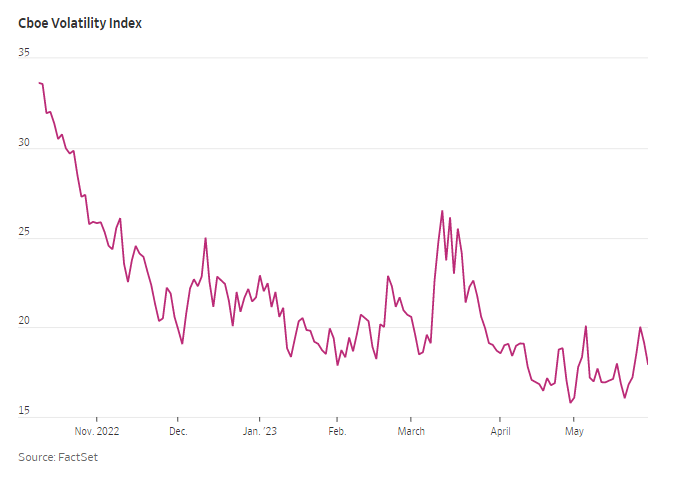

尽管存在政治不确定性,但股市的反弹几乎没有受到影响,近几个月来,股市轻松克服了银行系统的压力、顽固的通胀和不断上升的利率。去年,这类问题一再打击股市。今年,市场对此类事件反应冷淡。

市场的稳步上涨让分析师和投资组合经理感到困惑,因为标普500指数今年已经上涨了9%以上。其中一种解释是:在其他投资者以高估值和对美国经济可能走向的担忧为由退出股市之际,依赖计算机模型和自动交易的量化基金一直在加倍押注股市。

德意志银行的数据显示,量化基金的买盘已将他们对美国股票的净敞口推高至2021年12月以来的最高水平。相比之下,主观投资者一直在从股票基金中抽回资金,并将其投入风险较低但回报较高的货币市场。

量化基金的持续需求为美股提供了“一线生机”,加上强劲的企业回购,他们的共同买盘帮助抵消了抛售压力,导致股市走势平静。例如,道琼斯市场数据显示,在过去46个交易日中,标普500指数有36个交易日的波动幅度都不到1%,这是自2021年12月以来最安静的46天。德意志银行策略师Parag Thatte表示:

“过去六、七周,我们看到它们在某种程度上相互平衡。”

他估计,自2019年以来,根据算法和根据基本面的投资者的头寸从未如此分散。当市场波动性下降时,量化基金就会加码涌入市场。今年春天,在监管机构急于遏制银行业危机、美联储暗示可能很快停止加息之后,股市大幅下挫。

德意志银行截至5月18日的数据显示,所谓的波动控制和风险平价基金增加了股票敞口。这些基金往往会在市场较平静时期自动增持风险较高的资产。其他量化基金,如跟踪趋势的CTA也纷纷加入。

量化基金的主导地位有助于解释之前的平静交易时期,包括2017年和2018年的长时间交易。这些时期被快速抛售所打断,包括2018年被称为“末日浩劫”(Volmageddon)的抛售,当时市场平静的动力突然消失。一些人警告说,未来可能会重演这一灾难情况。高盛资产配置研究主管Christian Mueller-Glissmann表示:

“如果你集中配置,在出现负面冲击的情况下,确实会造成平仓的风险。他们面临的风险不仅在于,他们可能因为波动性下降而购买了一些股票,还在于可能提高了杠杆率。”

市场已经开始看到平静被侵蚀的早期迹象。上周,芝加哥期权交易所波动率指数(VIX)在大约三周以来首次短暂收于20上方,原因是对债务上限的担忧情绪逐渐升温。通常情况下,任何高于20的读数都表明市场恐惧情绪开始上升。

美国财政部长耶伦曾说,如果国会不采取行动,美国最早可能从6月5日开始违约。尽管投资者迄今表示,他们并不认为这一事件对股市构成重大风险,但其他领域已显示出担忧迹象。投资者已经抛售了有可能无法兑现的短期国库券,一些6月初到期的国库券收益率上周一度超过7%。总部位于都柏林的投资公司Elkstone的首席投资官Karl Rogers是那些对重返市场犹豫不决的主观投资者之一。他说:

“我们一直认为2023年将会非常不稳定。”

Rogers认为,通胀和利率不会像投资者预期的那样迅速回落,他认为,随着经济恶化,股市将再次下跌。其他投资者也同样担心可能出现的经济衰退。美国银行全球研究5月份的一项调查显示,基金经理将经济衰退视为市场最大的尾部风险。

为机构投资者提供对冲基金投资建议的Sussex Partners联合创始人Patrick Ghali表示:

“那些真正只看基本面的人,很难对这个市场感到兴奋。”

计算机驱动的交易并不新鲜,它的影响力近年来时起时伏。量化分析师去年的强劲表现让他们重新受到投资者的关注。研究公司HFR的数据显示,截至3月底,专注于量化的对冲基金持有约1.13万亿美元资产,略低于去年的纪录高位。这约占对冲基金总资产的29%。这些量化投资者的立足点,再加上他们步调一致的倾向常常使他们成为众矢之的。当市场崩溃时,无论合理与否,投资者通常都会迅速指责量化分析师。

McElligott的数据显示,当波动来袭时,量化分析师往往会迅速采取一致的行动。以2019年5月的股市抛售为例,当时标普500指数下跌了约7%。McElligott估计,CTA在一个月内抛售了价值350亿美元的股票。

McElligott表示,量化基金不断增加的股票敞口可能使股市未来同样脆弱。不过,他指出了另一种可能性:基本面投资者可能会越来越多地追逐一个他们本想远离的市场。美国主要银行的资金流动数据显示,主观投资者的股票买盘已经有所增加。