炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

东莞银行再次踏上IPO征程。

6月29日,东莞银行递交了最新版IPO招股说明书,距离3月31日因财务资料过期而被中止IPO审核仅三个月,这也是自2019年11月以来东莞银行招股书第四次更新,最新IPO增加了2023年财报内容。

东莞银行IPO之路,可谓是漫长,至今达16年之久。早在2008年,东莞银行就已开启A股上市之路,2012年进入IPO“落实反馈意见”阶段,但2014年因未完成预披露而被终止审查。

2019年初,东莞银行再次递交招股书,并获证监会反馈。2023年3月全面注册制正式落地,东莞银行IPO上市审核过渡至深交所,开启新一轮的上市计划。目前,东莞银行审核处于“已受理”状态。

东莞银行16年如一日的长跑,梦想着登陆资本市场。如今,这家银行的现状如何?

资产规模去年增长近千亿

东莞银行位于中国的制造业重镇东莞,前身为东莞市商业银行股份有限公司,成立于1999年9月,由原东莞市12家城市信用社以及19家独立核算营业部股东与52家法人企业及东莞市财政局、东莞市洪梅镇财政所、东莞市望牛墩镇财政所共同发起。

目前,东莞银行设有总行营业部、13 家分行、165 家支行,覆盖广东省主要城市及湖南、安徽部分地区和香港特别行政区。

从几次披露的招股书来看,东莞银行的营收、资产规模均呈现快速增长。

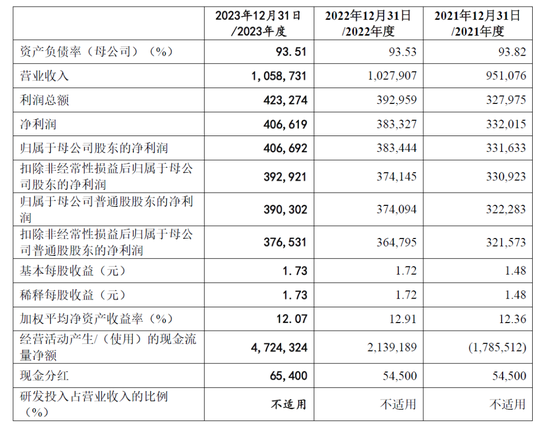

2020年至2022年,该行实现营业收入分别为91.58亿元、95.11亿元和102.79亿元,净利润分别为28.76亿元、33.20亿元和38.33亿元。

据更新后的招股书披露,东莞银行2023年营业收入105.87亿元,同比增长3.0%;归母净利润40.67亿元,同比增长6.06%。

截至 2023 年 12 月 31 日,东莞银行的总资产为 6289.25 亿元,对比来看,较2022年末的5384.19亿、2021年末的4827.84亿,总资产增长较快。

目前,东莞银行的总资产规模在广东省城市商业银行中位列第2名,存款规模与贷款规模在东莞地区中小商业银行位列第2名。

利息净收入是东莞行营业收入的主要来源。报告期内,利息净收入分别为83.33 亿元、77.75亿元和72.86 亿元,分别占当期营业收入的78.70%、75.64%和76.60%。

在利息下调的背景下,东莞银行的利息净收入在下滑。从净利差、净息差等指标来看,也反映这一趋势,2021至2023年,东莞银行的净利差分别为1.82%、1.72%、1.63%,净息差分别为1.79%、1.67%、1.61%,均呈现持续下降的趋势,且这两项指标数据均低于可比上市银行平均值。

中小微企业贷款占比超5成

东莞作为制造业之都,中小企业林立。东莞银行作为本地银行,相当部分的业务来自于东莞本地企业。

截止2023年底,东莞银行发放贷款和垫款总额为3277.27 亿,其中东莞地区发放的贷款和垫款总额为2137.79 亿元,占发放贷款和垫款总额的65.23%,也就是说,东莞银行大部分的贷款业务收入仍将来源于东莞地区。

另外,东莞银行公司贷款和垫款总额占发放贷款和垫款总额的比例为64.68%,主要集中在租赁和商务服务业、制造业、批发和零售业、房地产业以及建筑业等。

在前五大贷款客户方面,东莞银行近年来有些新变化。2021年,前五大客户分别为东莞广医医疗投资、东莞巨正源科技、东莞粤湾新能源、东莞鸿发投资、安徽中安创谷科技。

2022年,新增的客户为东莞市怡昌实业有限公司、东莞市交通投资集团有限公司。2023年,新增的前五大贷款客户是东莞知荣制衣公司。

东莞知荣制衣是佐丹奴集团全资下属公司。2021年东莞银行对知荣制衣发放贷款额为2.3亿,到2023年发放贷款额达到11.3亿。东莞银行称,主要系本行根据客户资信情况及资金需求,向以上客户新增发放固定资产投资贷款或流动资金贷款。

相比于知荣制衣这种大额贷款客户,东莞银行更多的客户还是小微企业。截至2023 年底,东莞银行的小微企业贷款余额为1136.07 亿,占公司贷款的53.60%。

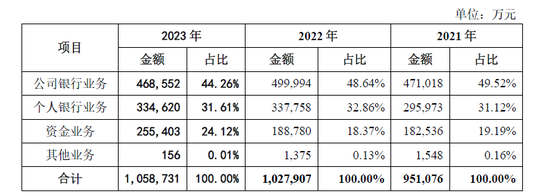

从收入结构来看,公司银行业务是东莞银行的主要收入来源,这部分业务收入占比在下滑。

招股书显示:东莞银行业务主要包括公司银行、个人银行和资金业务三大板块。2021年至2023年,东莞银行公司业务收入分别为47.10 亿、50.00 亿、46.86亿,占各期营业收入的比例分别为49.52%、48.64%和44.26%。

在资产质量方面,2022年东莞银行整体拨备覆盖率同比下降至254.3%,创造了近3年来拨备覆盖率的首次下滑,而2023年进一步下滑至252.86%。

不良贷款上升,3000多起诉讼悬而未决

对银行来说,不良贷款是衡量的重要指标。

截至2023年末,东莞银行的不良贷款率为0.93%,与2022年持平,但是其不良贷款余额却在逐年增长,2021年至2023年不良贷款余额分别为25.94亿元、27.15亿元、30.46亿元。2023年不良贷款中,公司贷款不良规模16.92亿元,个人贷款不良规模13.54亿元。

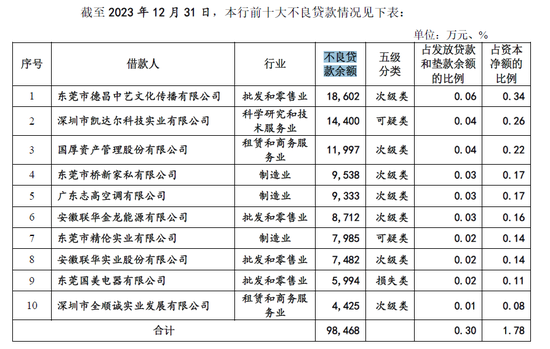

招股书显示:2023年底,东莞银行前十大不良贷款借款人的不良贷款余额就有9.84亿元,占总不良贷款规模的32.32%。东莞银行的存量不良贷款主要集中在广东省,主要是广东东莞深圳等地企业,这与东莞银行的信贷地域特征有关。

不良贷款规模上升,东莞银行如何实现贷款回收值得关注。

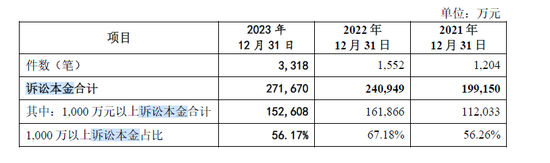

近年来,东莞银行面临的诉讼风险呈现显著上升趋势。2023年,东莞银行作为原告/申请人未了结的授信类诉讼及仲裁案件数量骤增至3318件,未了结诉讼本金合计27.17亿元,其中1000万元以上的诉讼为12件、本金高达15.26亿元。

对比来看,2021年、2022年,未了结的授信类诉讼及仲裁案件分别为1204件、1552件,涉及金额为19、9亿、24亿,从案件数量和金额来看,2023年东莞银行的相关案件呈现急剧攀升的态势。

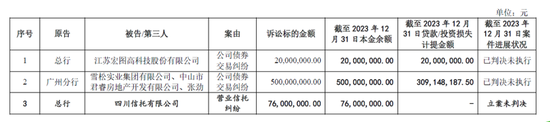

招股书显示:截止2023年底,东莞银行有12宗重大未了结诉讼案件中,其中信贷类诉讼有9件,被告包括国厚资产管理、深圳凯达尔科技实业、广东长宏建设集团、广东路舒达建筑工程、韶关市同好物业服务等公司客户。

非诉讼案件有3起,涉及到宏图高科、雪松实业、四川信托等,其中雪松实业涉及的诉讼标的为5亿。

除了不良问题,东莞银行股东股权、风控、内部治理等也是外界关注的重点。

东莞银行的股权结构高度分散。截至2023年末,东莞银行一共有5186户股东,总股本为23.416亿股。其中,自然人股东就有5107户,合计持股占总股本的23.09%;法人股东有79户,合计持股占总股本的76.91%。该行前十大股东中,除了东莞市财政局持股21.16%,没有一家股东持股比例超过5%。

较为分散的股权,不利于东莞银行股权结构的稳定性。

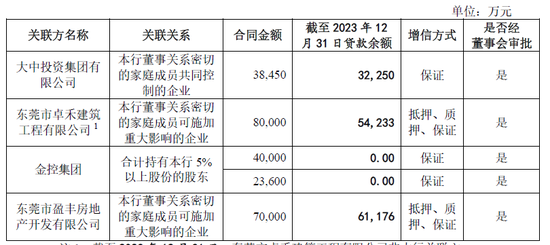

招股书显示:东莞银行涉及关联关系方主要是该行董事会关系密切的家庭成员共同控制的企业大中投资集团、董事会关系密切家庭成员的可施加重大影响的企业、合计持有本行5%股份的股东等。截止2023年底, 大中投资集团、东莞卓禾建筑、金控集团、东莞盈丰房地产等所涉及的贷款余额近15亿。

值得一提的是,东莞银行在内控和合规管理上频频曝出问题。根据国家金融监督管理总局东莞监管分局以及东莞银行官网等的公开信息,今年3月,东莞银行因贷款业务严重违反审慎经营规则;贷款风险分类不准确;强制借款人购买保证保险;金融服务违规收费,被罚款210万元;4月,东莞银行广州分行因未办妥抵押(预告)登记或抵押合同备案即发放个人住房按揭贷款被罚款35万元。

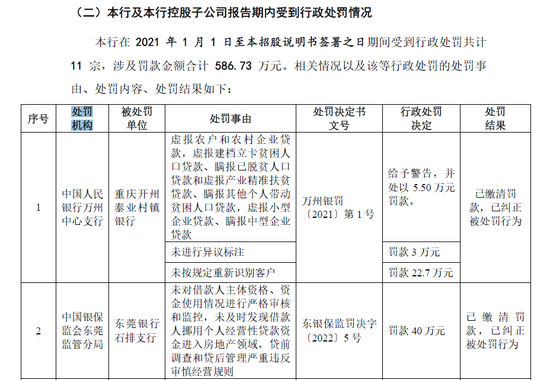

从2021年初至招股说明书签署日,东莞银行共发生11宗行政处罚,累计罚款金额达586.73万,处罚涉及贷后管理不到位、风险分类不审慎等问题。

本次IPO,东莞银行拟公开发行股数不超过7.8亿股,发行后总股本不超过31.2亿股,募集资金在扣除发行费用后将全部用于补充资本金。

长达16年IPO征程的东莞银行,何时才能圆梦上市?对东莞银行IPO,有何看法,欢迎在下方留言。