钢材:估值处于低位,需求缺乏亮点

从需求看,上半年钢材需求外强内弱、板强长弱,1-5月外需同比增长24.02%,内需同比下降3.62%;上半年螺纹周均表需215.2万吨,同比下降19.1%;热卷周均表需313万吨,同比增长1.8%。从国内需求看,地产各项指标仍未见改善迹象,30城商品房销量及100城土地成交持续处于低位,住户部门新增中长期贷款明显回落,下半年地产明显改善的可能性不大。上半年专项债发行节奏不及预期,下半年发行量将有所加大,但对基建的提振作用仍待观察。5月份汽车产销增速明显放缓,6-7月家电排产也有所回落,冷轧价格表现持续低迷,制造业需求有韧性但有一定回落压力。钢材出口仍处于高位,但钢厂接单情况有所减弱,海外反倾销也不断增加。总体看下半年钢材需求缺乏亮点,关注宽松政策落地对需求产量的实质影响。

从供应端看,1-5月份粗钢及生铁产量同比分别下降1.4%和下降3.7%,不过二季度以来产量回升明显,5月份粗钢及生铁日均产量分别达到299.55万吨和245.58万吨。 《钢铁行业节能降碳专项行动计划》明确2024年要继续执行粗钢产量调控,福建省发布2024年粗钢产量调控的相关会议通知,相关政策落地对下半年产量将形成一定扰动。假定全年粗钢及生铁产量均同比下降2000万吨,则6-12月粗钢及生铁平均日产分别为261.9万吨和228.9万吨,相对于5月份将明显下降,但相对去年同期水平仅略有下降。整体看我们认为政策执行仍有待观察,对钢厂生产有一定扰动,但对供需的实质影响不会太大,钢厂产能过剩局面下产量释放仍取决于需求。

从库存来看,6月末五大品种、螺纹、热卷、中板、冷轧库存同比分别增加12.22%、5.48%、14.33%、24.96%和21.53%,螺纹及五大品种库存并不算大,但板材库存处于历史高位,面临较大的库存去化压力。部分钢厂接单难度加大,后期钢厂价格变化对市场走势也将形成一定影响。

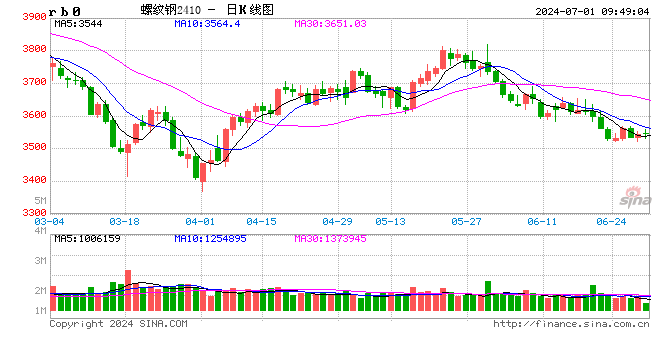

总结来看,经历上半年的价格下跌,目前的钢材价格估值已处于相对低位,长短流程钢厂也普遍处于亏损局面,下半年钢价进一步下跌的空间已经有限。但同时下半年地产弱势仍在持续,基建难有明显回升空间,制造业、出口需求高位有一定的回落压力,需求端整体缺乏亮点。供应端产量调控政策或将阶段性对钢厂生产形成一定扰动,但对供需的实质影响预计不大。钢材库存目前总体高于去年同期水平,尤其是板材库存处于近五年同期高点,库存去化仍面临压力。整体看目前的估值及成本对下半年钢价有一定支撑,但从供需及库存看钢材市场矛盾依然突出,价格向上缺乏驱动,预计下半年钢价总体将围绕成本波动运行,螺纹钢主力合约运行区间或将在3300-3800元。

铁矿石:供需宽松库存高位,铁矿仍将承压运行

供应端,1-5月我国进口铁矿石同比增加3364.6万吨,下半年四大矿山发运环比增量约3700万吨,非主流矿发运环比减量约1000万吨,国产铁精粉环比将增加约500万吨。预计全年铁矿石进口同比或增加4500万吨左右,国产铁精粉同比增加900万吨左右,铁矿石总供应同比增加约5400万吨,下半年供应增量整体依然明显。

需求端,1-5月我国生铁产量同比下降3.7%,海外生铁产量同比下降0.21%,国内外铁矿石需求均有所回落。《钢铁行业节能降碳专项行动计划》明确2024年要继续执行粗钢产量调控,福建省发布2024年粗钢产量调控的相关会议通知,相关政策落地对下半年产量将形成一定扰动。假定2024年生铁产量同比下降2000万吨,则6-12月生铁平均日产为228.9万吨,较1-5月份平均日产回落3.6%,较去年同期回落1.2%。预计下半年铁矿石需求整体将有所回落。

库存端,上半年铁矿石库存持续累积,最新45港铁矿石库存为14926万吨,较去年末增加2935万吨,同比增加2184万吨,处于2022年二季度以来的最高水平。根据平衡表推测,下半年港口铁矿石库存将继续累积,有可能会超过2018年3月1.63亿吨的历史高点。

综合来看,下半年供应端四大矿山发运及国产矿仍将增加,非主流矿发运处于高位,整体供应将继续上升。需求端国内钢厂利润处于低位,随着订单下滑以及粗钢产量调控政策发力,预计下半年铁水产量较1-5月平均水平将有所回落,铁矿石需求将有所下降。整体看下半年铁矿石供需趋于宽松,港口铁矿石库存或将继续累积。预计下半年钢厂利润及铁水产量变化将主导铁矿石价格波动,整体价格中枢或将有所下移,价格波动区间为85-115美元。

双焦:煤焦需求承压但基本面矛盾不大,下半年或区间震荡运行为主

焦煤:供应方面,1-4月国内炼焦精煤累计产量 1.44亿吨,同比减少12.24%;1-5月累计进口炼焦煤4749.37万吨,同比增长26.82%。蒙煤今年价格吸引力更强,进口量持续攀升。上半年,煤矿生产受到煤矿事故、安全监察等因素扰动,国内产量有所减少,进口补位国内生产缺口。需求方面,1-5月生铁、焦炭产量均同比下降,拖累焦煤需求。下半年国内焦煤供应或有一定回升,但在安监形势严峻局面下上升空间也有限,进口增量或仍旧维持,蒙煤、俄罗斯煤仍将占据主导地位且将继续小幅增加。下半年节能降碳政策或逐步落地执行,对生铁、焦炭产量高度均将形成抑制,焦煤需求维持韧性但弹性不足。焦煤目前总体库存处于低位,价格估值也已经到了相对合理区间。下半年焦煤供需矛盾总体不大,焦煤主力合约价格总体或将围绕1500-1900元区间震荡运行,重点关注焦煤进口变化以及下游钢焦企业利润变化。

焦炭:供应方面,1-5月国内焦炭产量同比下降1.8%,5月以来随着焦化厂利润改善,焦炭厂日均焦炭产量逐步回升,预计下半年焦炭产量总体有一定幅度的回升,但在低利润局面下回升空间也有限。需求方面,1-5月国内生铁产量同比下降3.7%,铁水产量下降对焦炭需求形成抑制。二季度以来铁水产量逐步回升,下半年随着粗钢产量调控政策的执行,同时电炉钢占比上升也将挤压铁水产量,预计铁水产量或难维持二季度的水平,焦炭需求或将有一定的回落预期。焦炭目前总体库存处于较低水平,对焦炭价格有一定支撑。总体看下半年焦炭供需相对宽松,价格或将承压波动运行,主力合约波动区间或在1900-2500元之间,重点关注粗钢产量调控政策以及钢厂利润变化。

铁合金:成本支撑是主旋律

锰硅:澳矿进口缺失难以解决

1、供应:澳矿进口缺失难补,高品氧化矿价格有支撑,锰硅全年产量受限。目前澳大利亚受损港口修复进度未见超预期好转,澳矿发运及到港量十分有限,港口高品氧化矿库存正在逐渐下降,降幅大于半碳酸,高品氧化矿价格相对坚挺,处于历史高位水平。氧化矿的缺失难以通过其他品种矿石有效替代,富锰渣是替代效果较好的产品,但是国内富锰渣的产能及产量均相对有限,下半年锰矿库存结构性缺失或影响锰硅生产,预计全年锰硅产量会同比下降。

2、需求:粗钢产量受限,需求持续改善的前景不佳。钢材端有一定调控预期,终端需求仍有改善空间,预计全年粗钢产量较去年同比略有下降。螺纹钢是单吨消耗锰硅更多的钢材,但螺纹钢的产量占五大材总产量的比例在逐渐降低,在此背景下,难以对锰硅需求做出乐观预估,预计本年度锰硅需求量同比下降。

3、库存:样本企业库存下降,仓单加有效预报数量较高。4月中旬锰硅样本企业库存触及年内高位之后,就开始快速下降,目前已经创下近年来新低,企业库存现货偏少。仓单数量较高,截止6月27日,锰硅仓单数量120851张,有效预报19093张,合计139944张,较去年同期增加129746张。

4、总结:锰矿问题难解,成本支撑仍在。锰矿端的问题仍是下半年关注的重点因素,目前来看,预计下半年高品氧化矿会存在一定缺口,其他品种的替代作用有限,锰矿存在结构性矛盾,成本端的支撑较强。需求转弱也是大概率事件,但需求量下降也会减少氧化矿的消耗,供需层面存在边际好转预期。整体来看,在锰矿问题没有被有效解决的情况下,预计下半年锰硅维持震荡偏强走势。

关注:能耗调控政策,锰矿发运情况。

硅铁:缺乏强力驱动

1、供应:1-5月硅铁产量偏低,但随着利润好转,预计下半年产量会逐渐增加,年度总产量预计同比基本持平。目前硅铁总产能过剩,内蒙古仍是我国最主要硅铁产区,且产量占比仍在不断增加。随着近期生产利润的逐渐好转,各地区硅铁生产企业也在逐渐复产,电价预期相对稳定,硅铁生产没有较大制约因素,能耗调控对其产量影响预计有限。硅铁生产最主要的成本是电力,目前主产区中,用于铁合金生产的电力大部分均为清洁能源,因此硅铁生产企业由于能耗管控问题导致停产概率较低。由于上半年硅铁产量较低,年度总产量预计同比略有下降,但总供应量仍然偏高。

2、需求:粗钢需求下降,金属镁与不锈钢需求略有提升。受多重因素影响,粗钢年度产量预计同比下降,硅铁需求难有持续好转,预计硅铁用于钢材领域的需求下降。各地区金属镁产量有所波动,但总产量稳中有升,硅铁用于生产金属镁及不锈钢的需求量预计均同比增加,年度硅铁总需求预计环比基本持平。

3、总结:硅铁方面缺乏强力驱动,整体以区间略偏强思路对待。尽管我们预计本年度硅铁总产量同比下降,需求量整体基本持平,供需层面有边际好转,但是供应过剩的格局并没有被完全扭转,我们预计本年度硅铁总供应仍大于总需求,期末库存持续累积,对硅铁价格有一定拖累。但硅铁成本端也有一定支撑,兰炭价格也在逐渐上行,各地兰炭小料价格较去年同期上涨70-140元/吨不等,预计下半年价格仍较为坚挺。综合来看,下半年多空因素交织,能耗调控消息或对市场情绪有一定扰动,以震荡略偏强思路对待。

关注:能耗调控政策、电力成本。