来源:众塑联

6.28

核心数据和观点

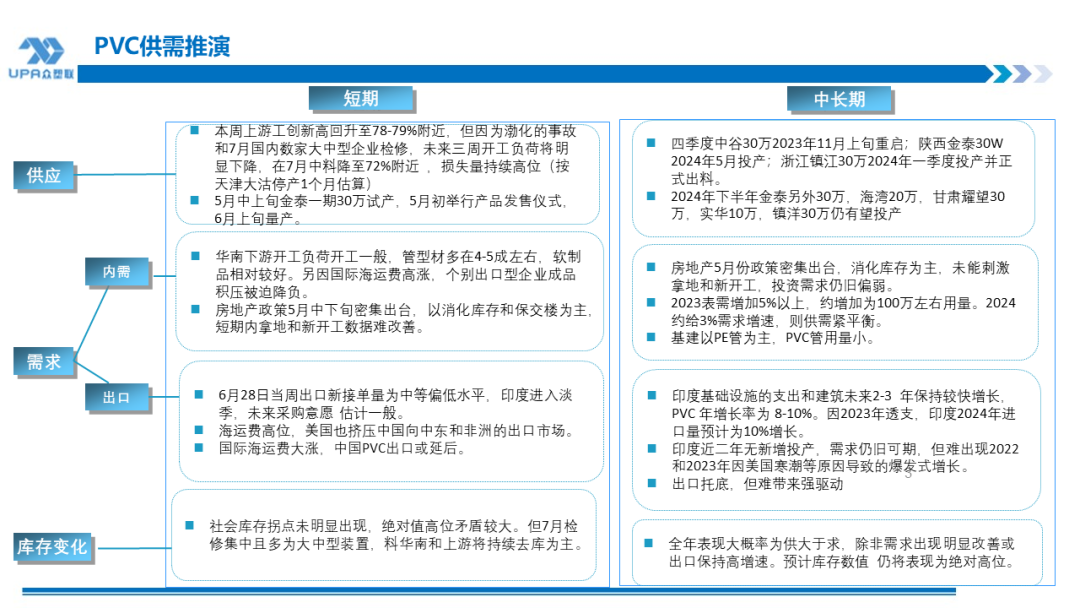

供需

上游PVC开工:

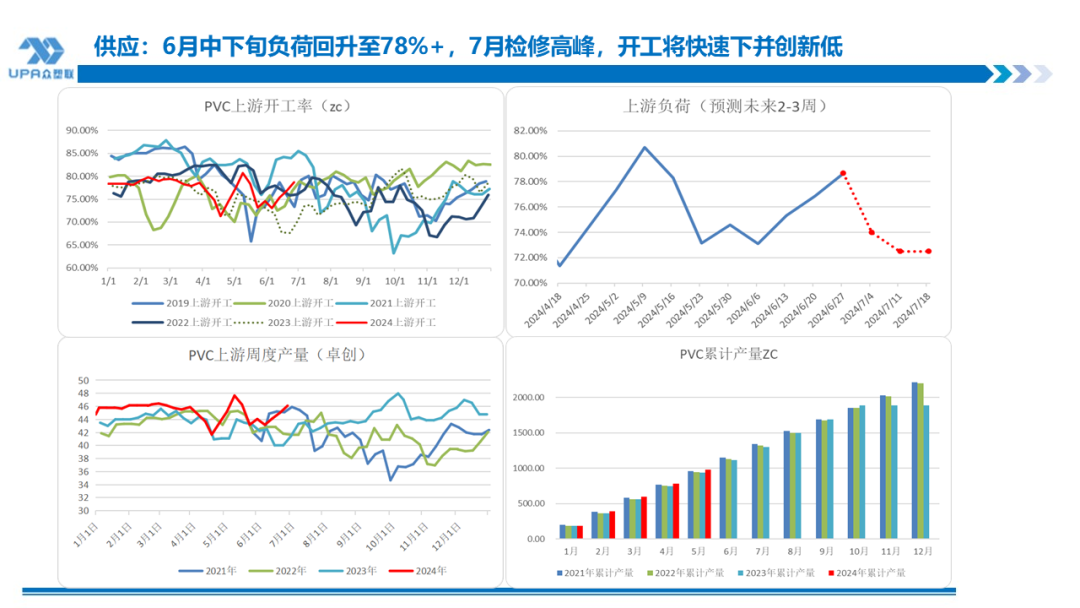

截至6月28日当周,上游开工负荷小幅回升至78.67%,环比+1.83%,同比+8.43%。去年因PVC期价在5500-5600左右行业大范围亏损减产所致负荷低位。

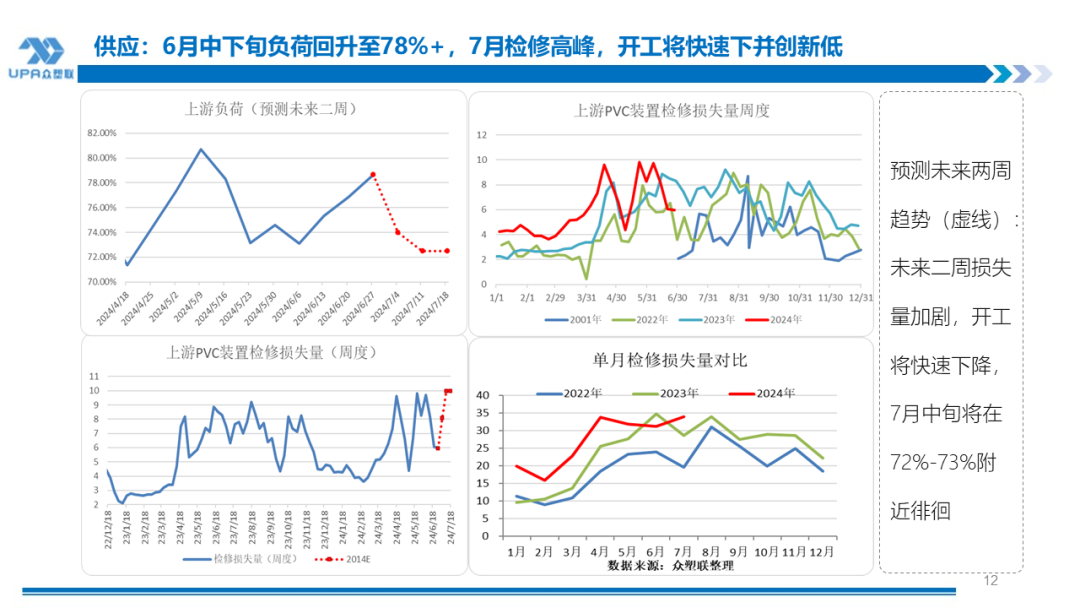

未来三周开工负荷将明显下降,7月中旬料降至72%附近 ,损失量持续高位。7~8月检修较集中,并涉多个大中型氯碱装置:7月份检修所涉产能304万吨,主要有鄂绒老厂,君正蒙西,三联,海湾等装置,其中海湾为100万装置;8月份检修所涉产能347万吨,主要有北元和君正乌达厂家,青海宜化,实华,中泰阜康厂区等。

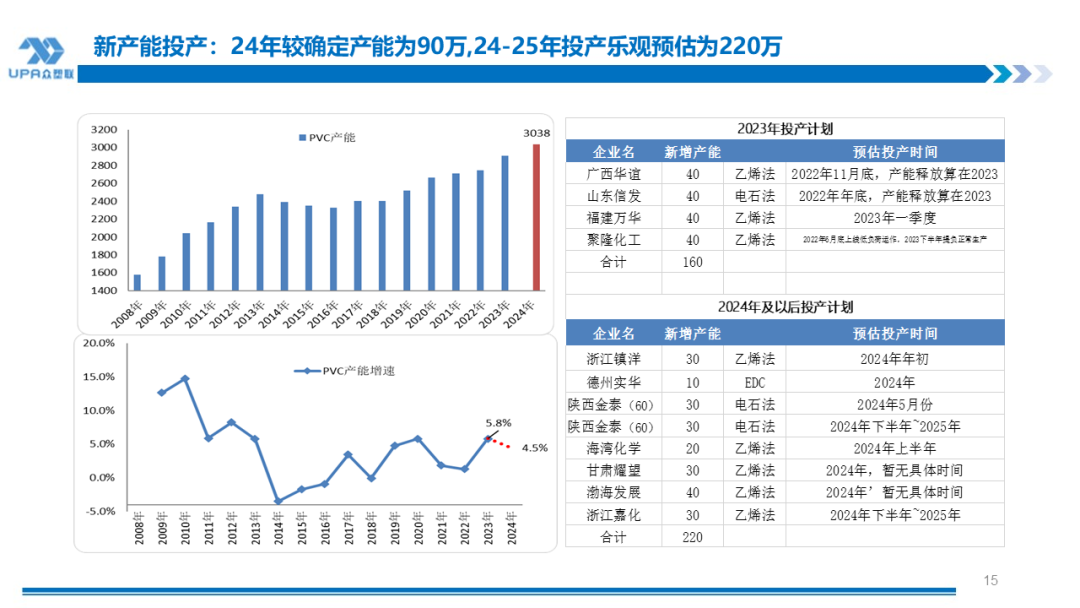

投产计划:

2024年~2025年全年可能投产220万吨产能,其中镇洋30W一季度已投产;金泰(共60万)30万5月已投,另30万有望3季度中期投产。其他不确定:甘肃耀望30万,渤海发展40万,德州实华10万,浙江嘉化30万。

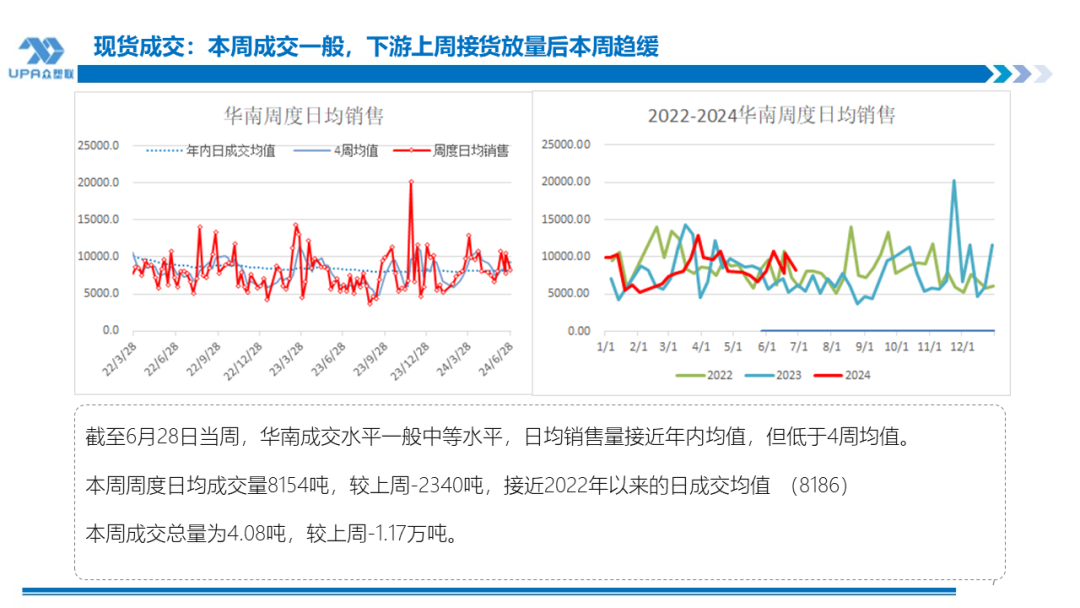

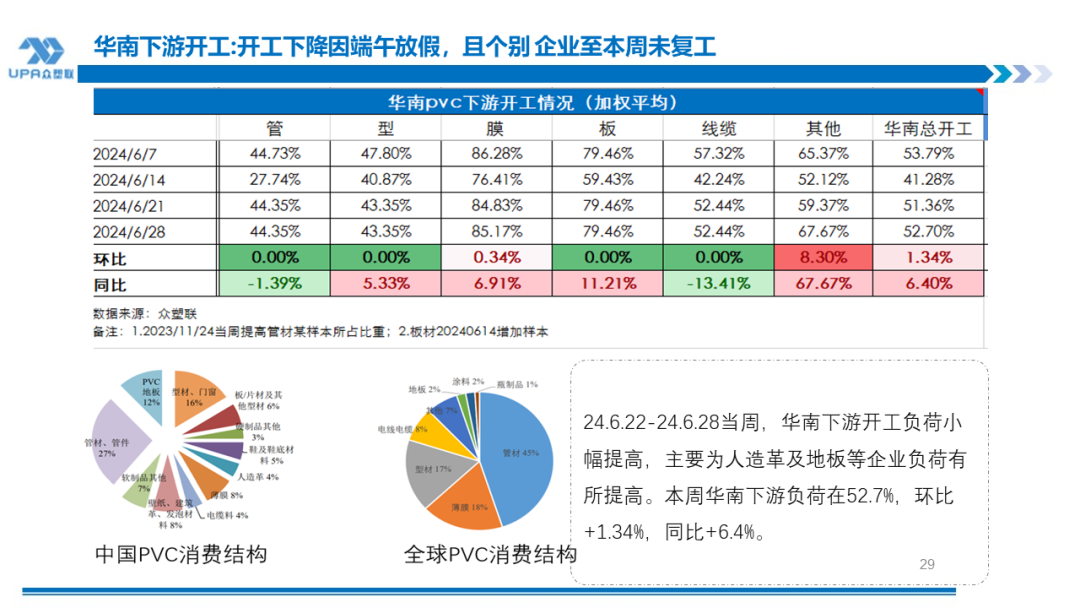

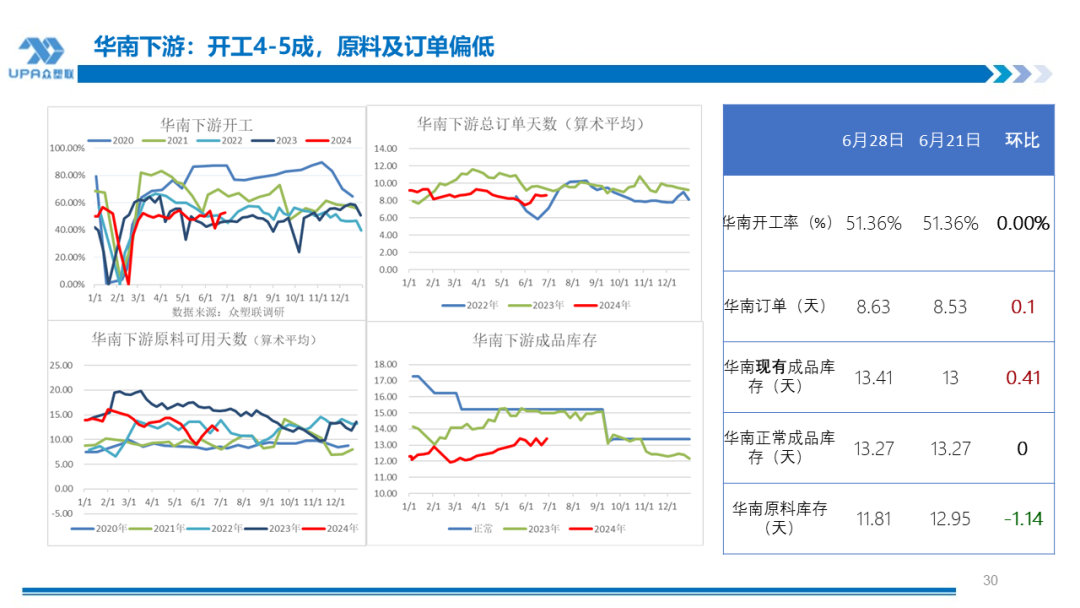

众塑联调研华南下游需求:

24.6.22-24.6.28当周,华南下游开工负荷小幅提高,主要为人造革及地板等企业负荷有所提高。本周华南下游负荷在52.7%,环比+1.34%,同比+6.4%。下周华南负荷可能下降,因个别企业月底停车盘点。

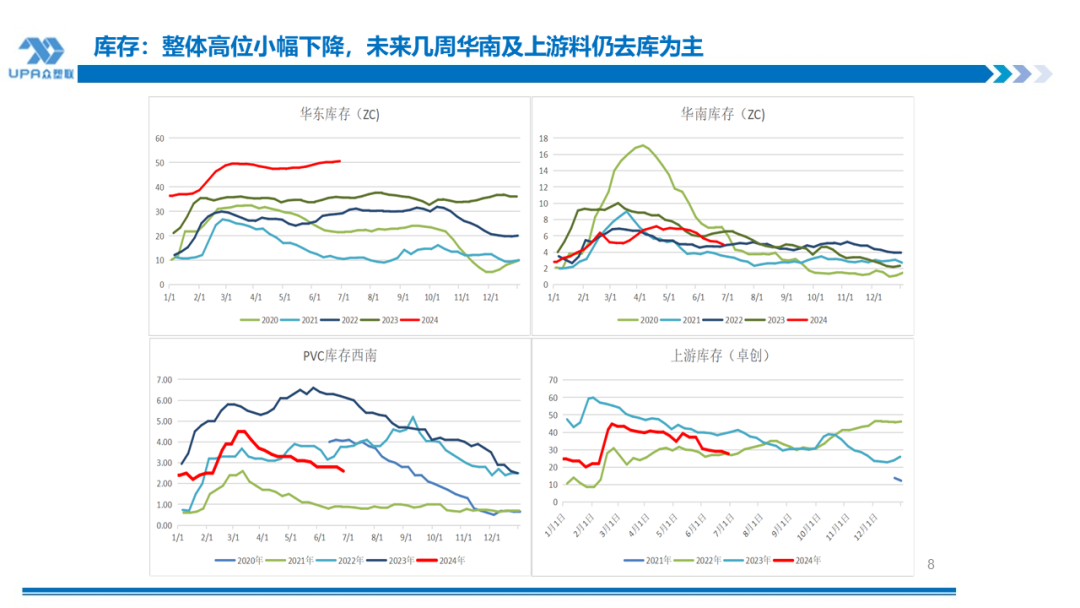

仓储物流

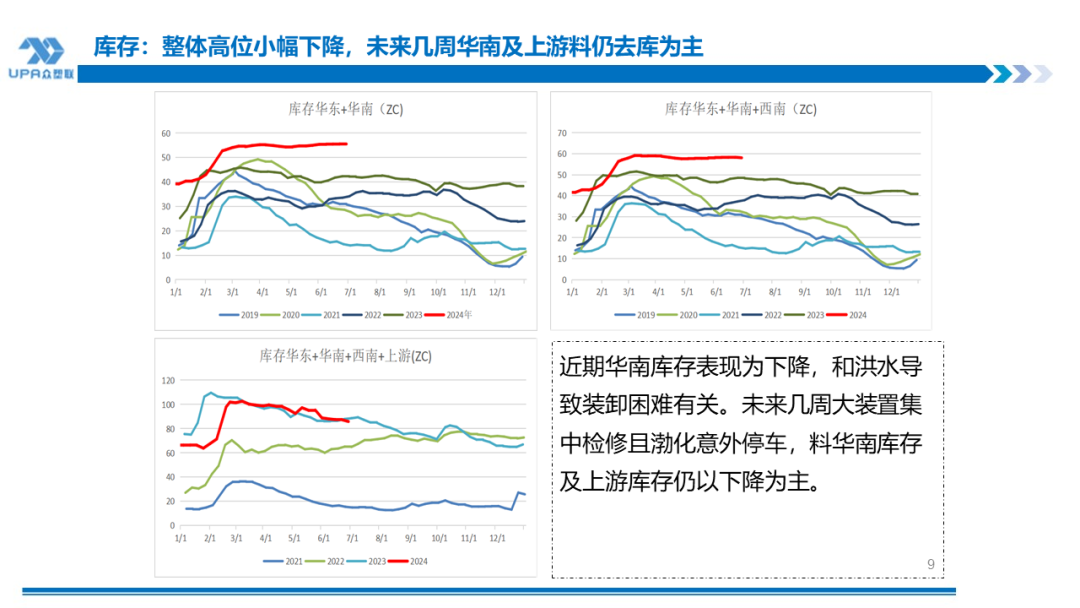

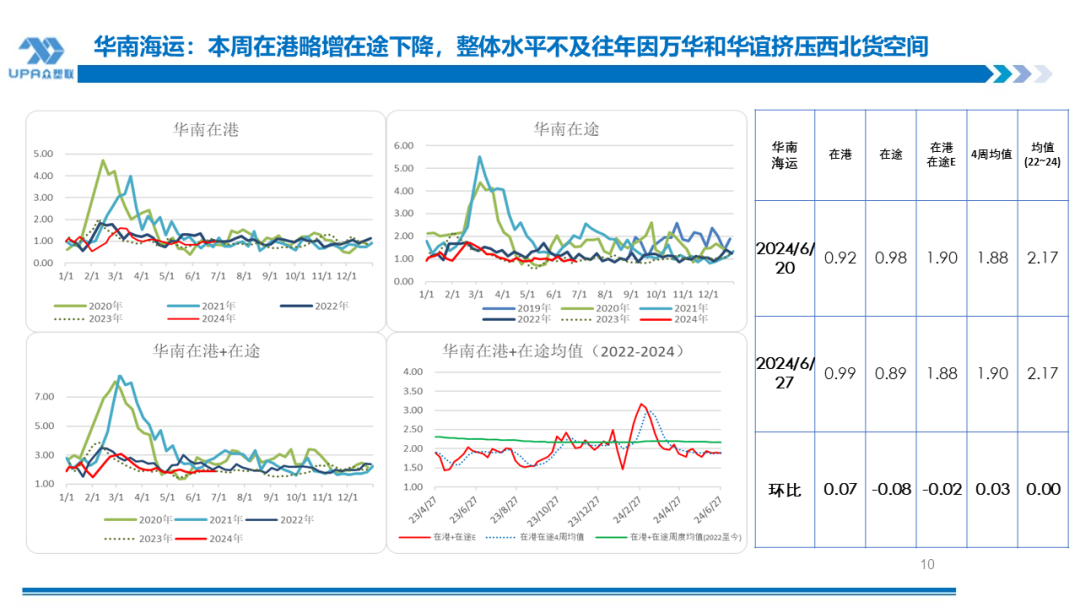

本周整体库存下降,上游-1.22、华南-0.36、西南-0.2,华东+0.29,华南海运略降。7月份内蒙中大型装置检修,料海运发往华南货源减少,华南7月份或仍以去库为主。(以下华东华南数据取自卓创)。

库存(华南+华东+西南)预估为58.09万吨,环比-0.27万吨,同比+9.78万吨。

库存(华南+华东+西南+上游)预估为85.86万吨,环比-1.49万吨,同比-2.7万吨。

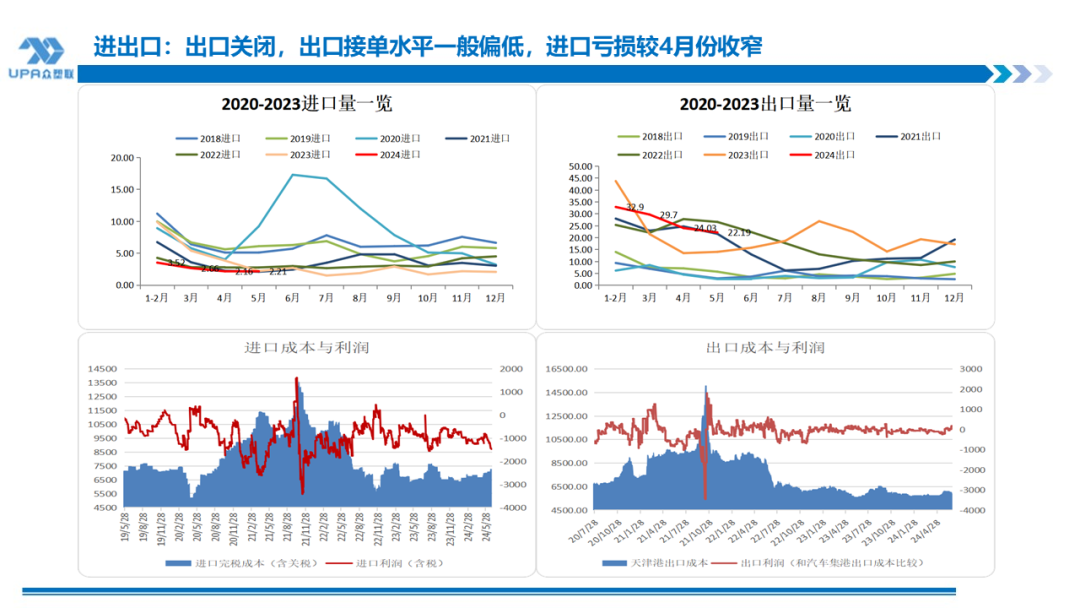

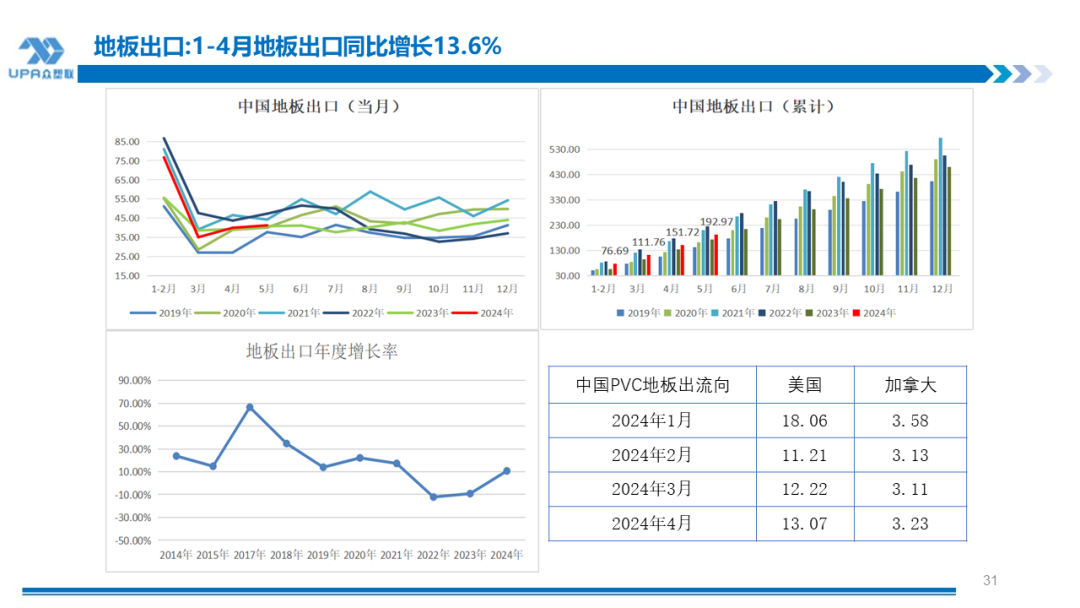

进出口

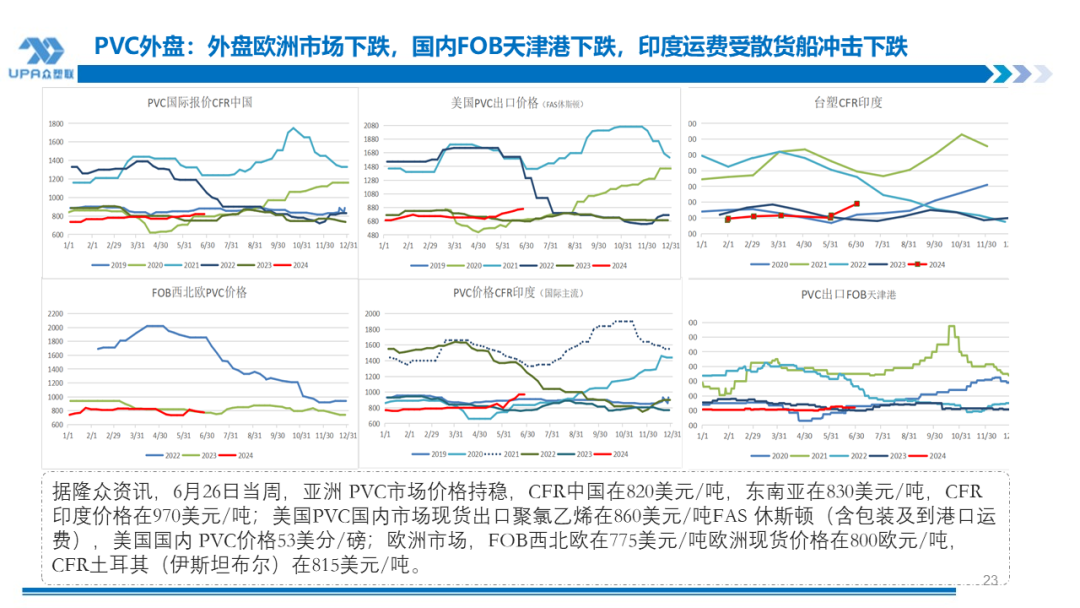

进口半闭,利润-1052,按CFR$820东北亚估算,进口完税成本在CNY6852左右;

出口理论盈亏平衡,利润253(按上游出厂价5700测算,出口收入与出口成本西北货源出厂价+运至天津港运费进行比较)。

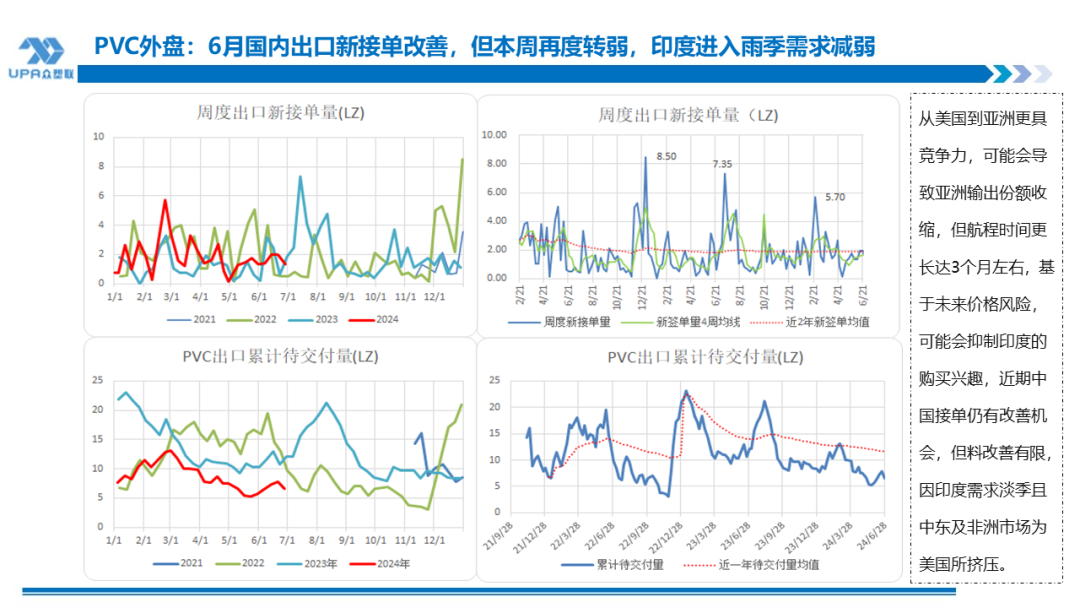

印度进入雨季。本周国内出口新接单走弱 ,为1.4万左右(不完全统计),中等偏低低水平(近一年均值1.7万,近二年均值1.9万 );出口价格走弱,电石法天津港较上周下调$5-10,为FOB725-7450,出口价格评估为FOB$730,乙烯法FOB$750~770左右。

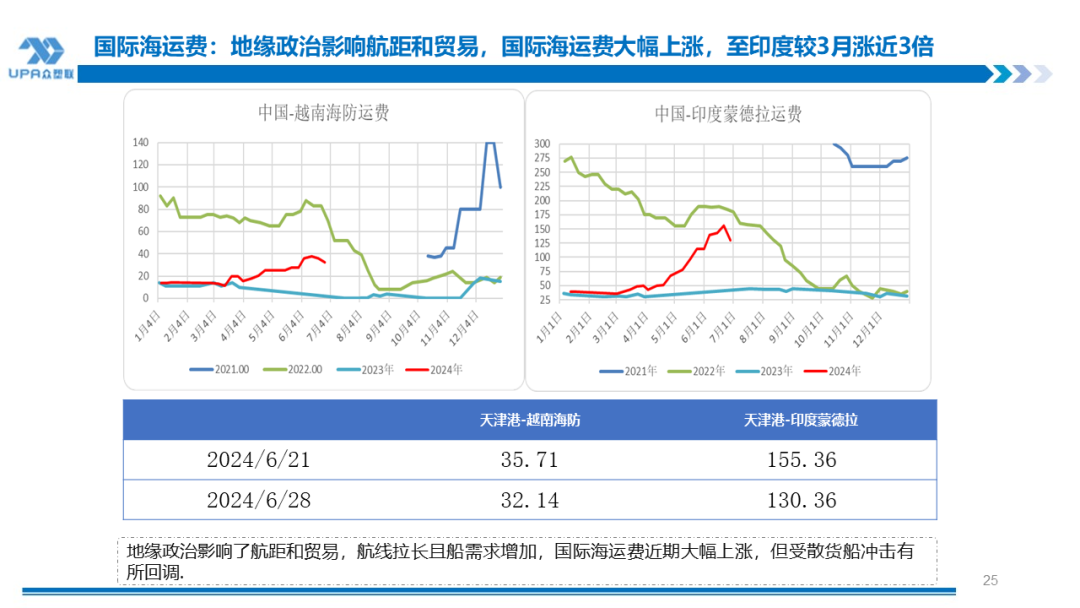

地缘政治影响航距和贸易,国际海运费持续高位,但近期因散货船的冲击,至印度运费有所下调。:天津港~印度$ 3650;天津港~至海防$900~1000左右,至胡志明市 1000-1100左右。

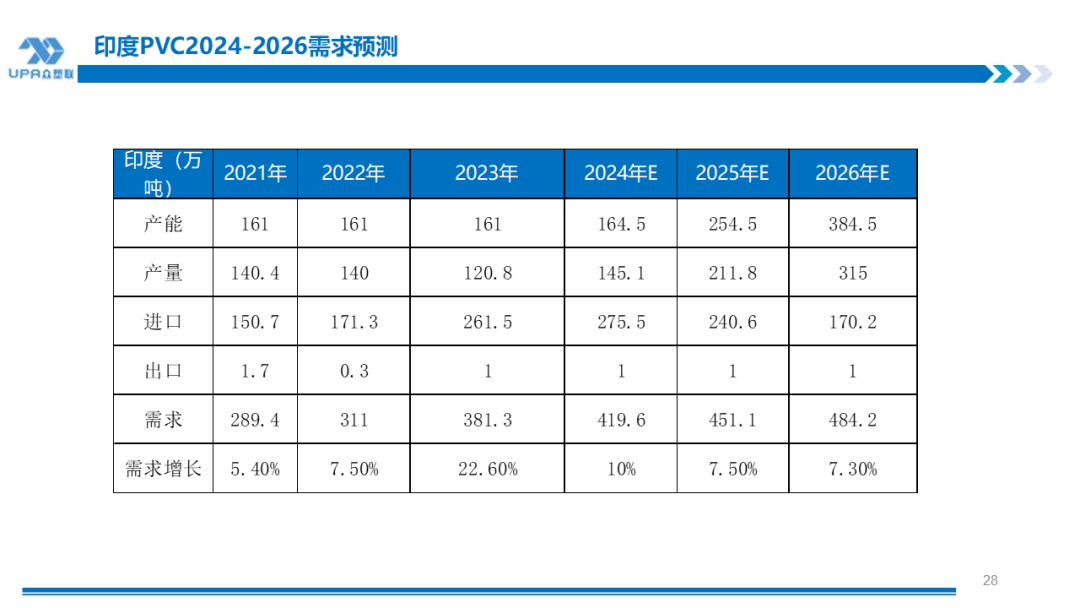

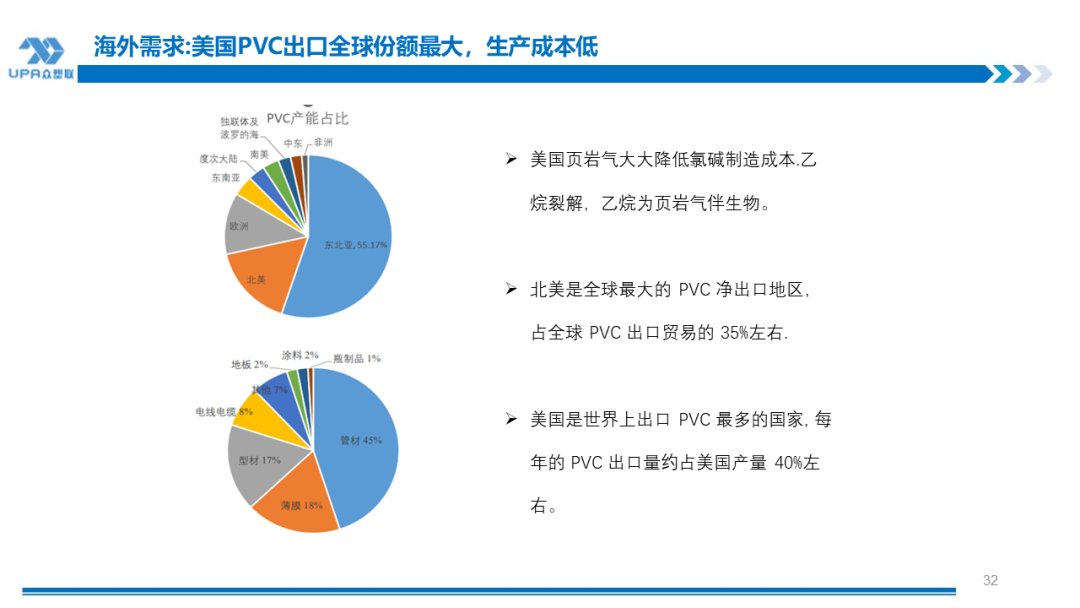

中国电石法出口印度FOB730+运费131=CFR861,乙烯法在880~890左右,较国际报价有优势。但印度面临消费淡季,预估在9月前出口接单改善空间相对有限。

从美国到亚洲更具竞争力,可能会导致亚洲输出份额收缩,但航程时间更长达3个月左右,基于未来价格风险,可能会抑制印度的购买兴趣,近期中国接单仍有改善的空间,但料改善有限,因印度需求淡季且中东及非洲市场为美国所挤压。

美国3-4月份出口印度增长20%,5月产量增长 6.84%,出口增长 20.26%,销售增长 5.24%。

印度9月1日实施BIS政策,考虑到期船,加上6-9月季风季节和9月后BIS政策的不确实性,当地进口商5月份或有加大采购。但业内人士表示,按以往经验印度BIS政策的实施可能会较此前公布的时间继续延后。印度2024年3月26日消息,当局要核查 2022 年 10 月 1 日至 2023 年 9 月 30 日这段时间中国是否有倾销的问题。

估值

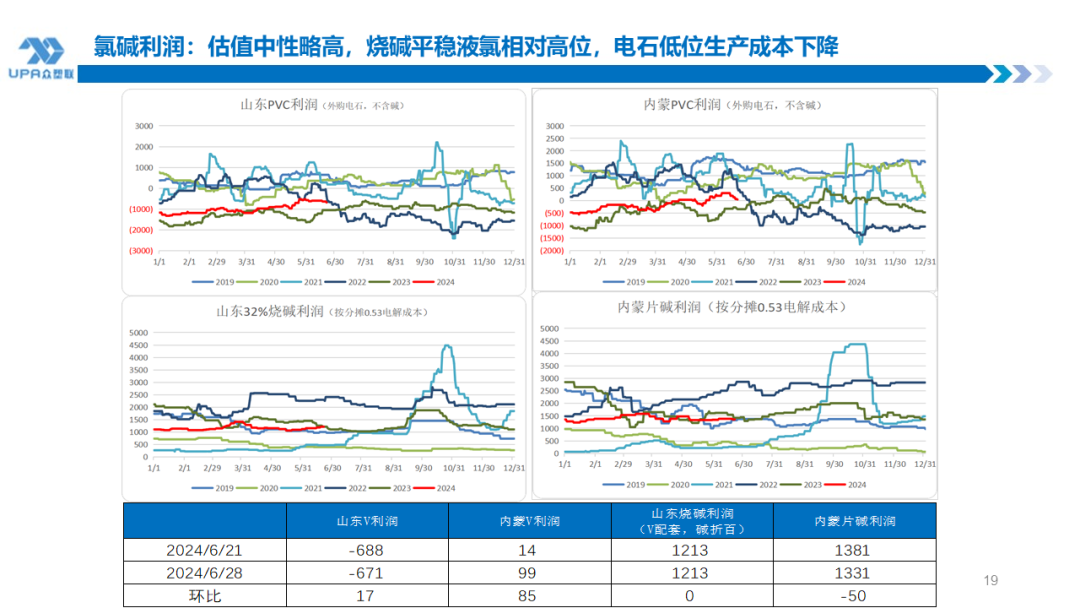

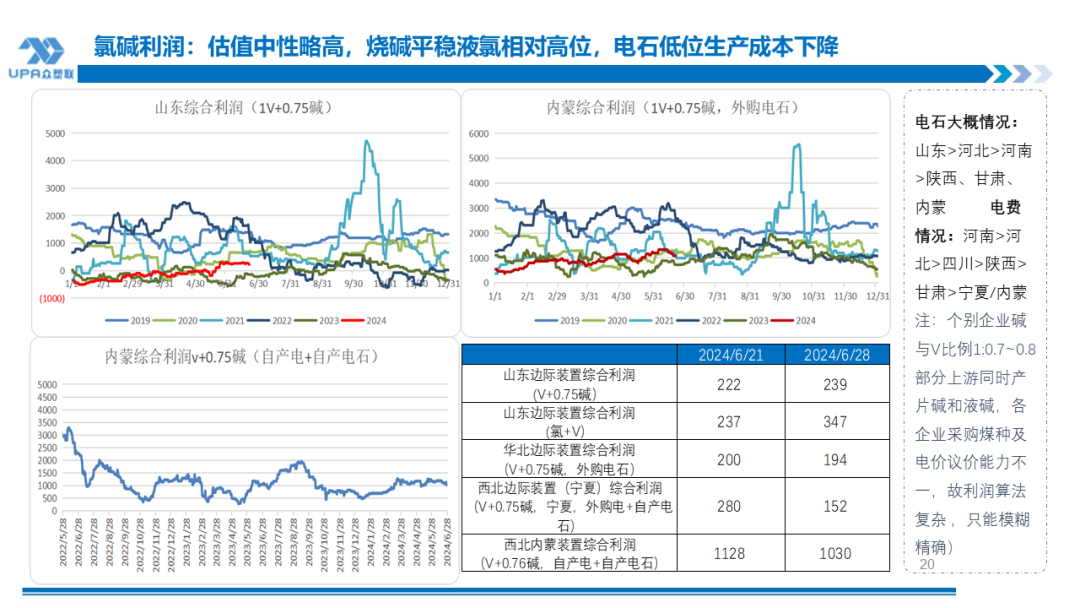

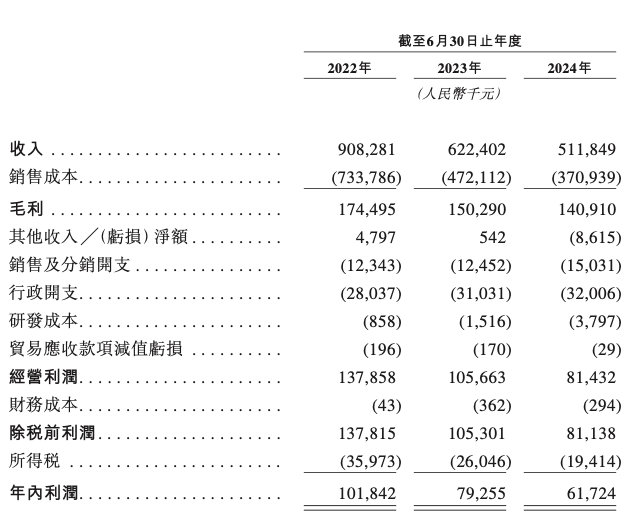

氯碱估值:

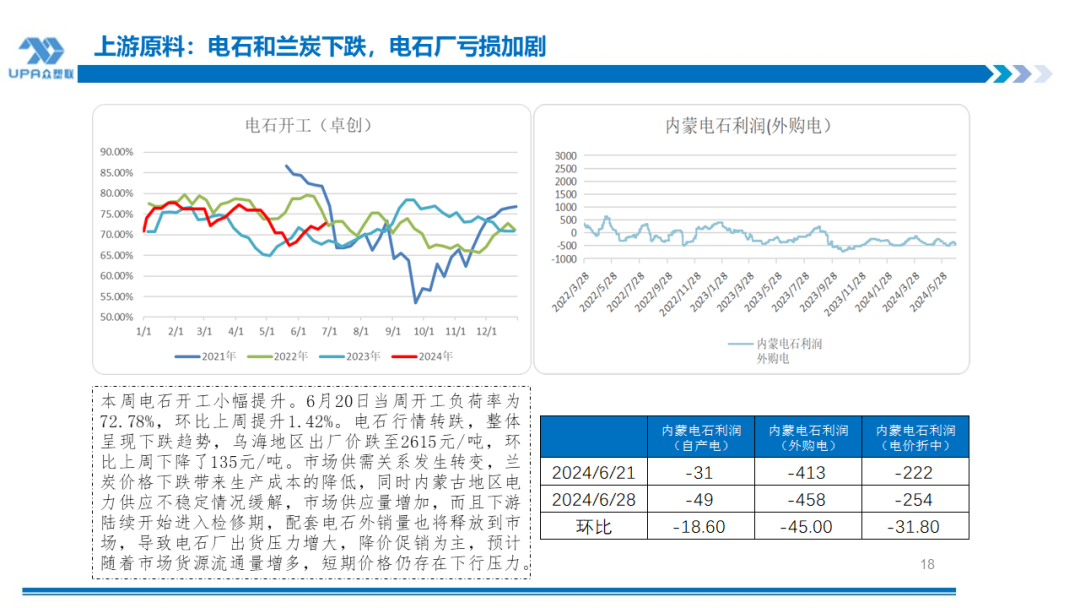

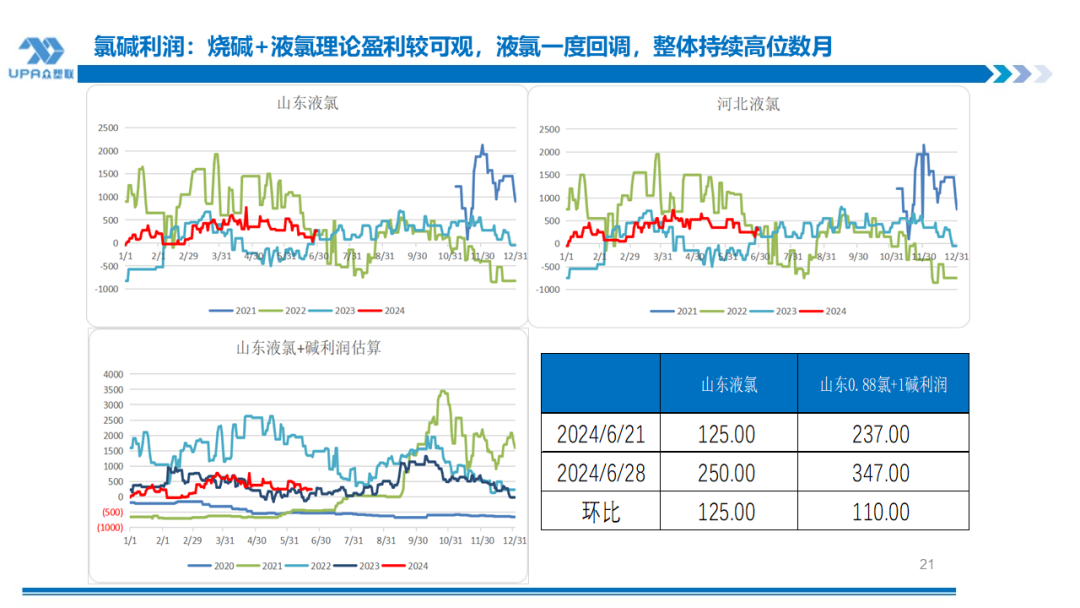

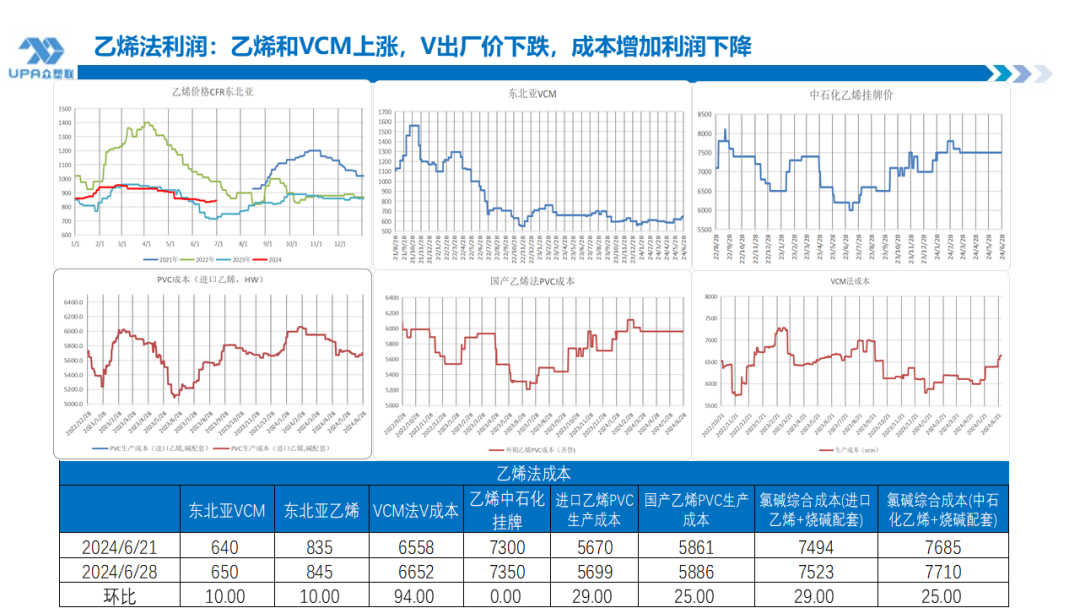

中等略高,液碱相对平稳,液氯一度下跌整体持续高位震荡,动力煤震荡偏弱,电石兰炭下跌。氯碱全行业基本盈利,电石法边际装置盈利:222,

外购电石PVC成本(分摊0.47电解成本):山东6371;内蒙5401;

外购电石PVC利润:山东-971;内蒙99;

烧碱利润(分摊0.47电解成本):山东:1213;内蒙:1331

电石盈利:-49~ -254(电石下跌,兰炭高位)

山东边际装置综合利润:(0.75碱+1PVC)222、(0.88液氯+碱):347;

华北边际装置综合利润(外购电石):194(PVC+0.75片碱,实际产业链较长,一般整体不发生亏损);

西北边际装置综合利润(宁夏,自产电石+外购国网电):152(PVC+0.68片碱);

西北装置综合利润(内蒙,自产电+自产电石):1030(PVC+0.75片碱)

西北宁夏PVC折盘面安全边际:5357(以当前烧碱、电石静态估算)

参考

价格

参考价格:

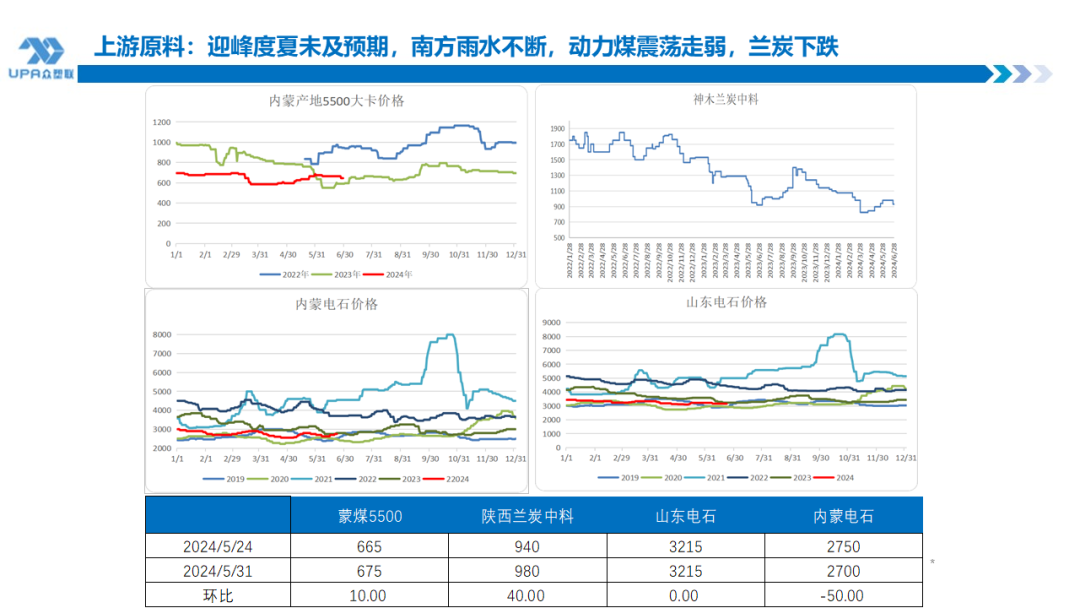

产地蒙煤5500:645,-20;兰炭:930,变化-50;

山东烧碱32%:780,0,折百2438;

内蒙片碱:2800,变化-50;

液氯山东:250,+125;

电石山东:3100,-50;电石内蒙:2615,-85

主要

逻辑

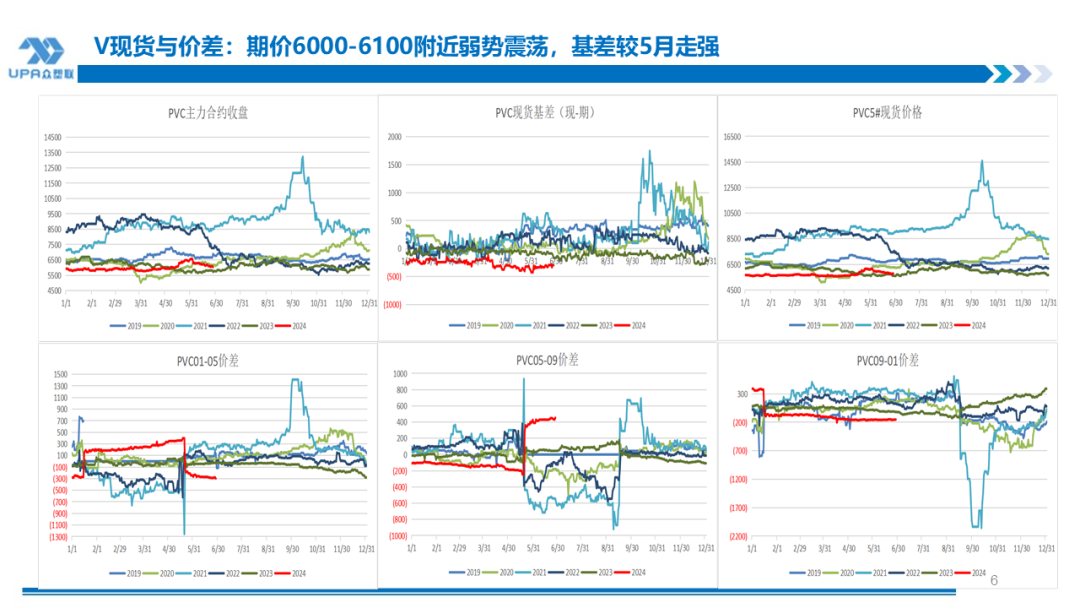

本周政策空档期,一度受渤化事故影响小涨,暂无强驱动弱势震荡为主

综述

1.库存矛盾仍旧突出,绝对值高位,去库速度慢。下游华东进入梅雨季节,华南接下来继续面临高温多雨的困境。

2.本周上游负荷快速回升,但7月份检修高峰且所涉产能大,检修在7月中旬的两周将降至72%-73%附近 。若渤化装置未能及时重启,供应收缩将更为明显。

3.出口托底但无明显驱动,6月份出口接单有所好转但未能放量,且印度进入雨季需求下降。中国为PVC净出口大国,国际海运费大涨利空出口的国家大宗商品价格,内贸压力加大。同时因运费高企,原本的非洲及中东等部分市场可能会被美国低廉的生产成本所替代。基于全球价格上涨和印度的雨季,中国对印度出口接单或仍有改善可能但空间可能不大。

4.估值中性略高。从产业的成本和利润来看,源于烧碱和液氯的持续相对高位,氯碱企业利润不断改善,全行业基本盈利。

节后中下游开工弱,华东及华南高温多雨,社会库存去库困难,7月中将迎来一波集中检修高峰,将导致华南货源进一步减少,料基差有进一步走强的空间。

若7月份宏观情绪有改善,在无增量利空消息下,唯一的变量来自供应端,则在供过于求的大前提下,7-8月仍有阶段性看多的机会。

但目前因为离检修高峰以及国内会议还有一段时间,当前仍将考验6000一线的支撑。

重点

关注

1.上游产量修复 ;2. 印度采购情况;3,渤化装置动态