登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,西部证券拟现金收购国融证券控股权,有市场人士认为两家券商的重组并不会产生明确的特色化、差异化发展趋势。

此外,西部证券和国融证券在2023年都由B类投行降为C类投行,这样的概率不大。由于中证协的分类评级主要侧重执业质量,因此两家C类投行相加后还是C类投行。

在降为C类投行背后,西部证券最近两年IPO保荐项目的撤否率、失败率大幅上升,公司保荐业务的执业质量也频遭质疑或被监管处罚,“带病闯关”问题接二连三。尤其是一张监管罚单直接指出公司投行内控“三道防线”存在不足,这是公司执业质量问题的深层次原因。在保荐的已上市的项目中,超募金额越多的项目表现出来的问题越多。

近两年IPO项目保荐失败率高达62% 储备项目仅3家

wind显示,西部证券自2022年以来,IPO项目的保荐失败率(保荐失败率=已终止项目/已完结项目,已完结IPO项目事实上就两类,分别是已发行和已终止项目;其他在审项目成败未知,不作为分母,否则会极大地降低撤否率)急剧攀升。

2021年,西部证券终止的IPO项目数量为1家,成功发行7家,保荐失败率仅12.5%。2022年,西部证券终止IPO项目数量为10家,发行4家,保荐失败率骤增至71.43%。2023年,西部证券成功保荐2家IPO企业上市。

2022年—2023年,西部证券合计终止10家IPO项目,发行6家,保荐失败率高达62.5%。2024年以来,西部证券终止了2家IPO项目,还没有保荐项目成功上市。

终止项目增多,发行项目减少,西部证券IPO业务的衰落是显而易见的。截至目前,西部证券在审的IPO储备项目仅有3家(以交易所受理为标准)。

距离发行最近的IPO在审项目是已经过会的湖南耐普泵业股份有限公司(下称耐普泵业),不过耐普泵业2023年2月过会后至今还没有获得注册批文,成为“钉子户”。

这意味着,西部证券要等到下一个IPO企业成功上市,至少要等到耐普泵业拿到批文,拿到批文上市时间可能要到2025年及以后。当然,过会的企业也有终止的情况,不一定全部都能上市。

近两年,西部证券IPO业务收入整体上大幅下滑。 wind显示,2020—2023年,西部证券IPO承销保荐收入分别为3.24亿元、2.79亿元、1.31亿元和1.4亿元。

近日,西部证券拟收购国融证券。资料显示,两家券商的投行业务都侧重于债券类及财务顾问类,重组后的IPO项目储备数量也不多。

尤其是,西部证券和国融证券2023年都被中证协评为C类投行。2022年,两家券商都是B类投行。资料显示,C类投行是最差的一类投行,且数量只占总数的20%,西部证券和国融证券都同时被降为C类投行,也是低概率事件。

如果西部证券成功收购国融证券,新组成的西部证券投行将是由两个C类投行组成的投行。由于中证协的评价标准主要侧重于质量评价,数量占比并不高。因此,西部证券和国融证券两家投行组成一家投行,本质上或依旧是一家C类投行。

执业质量屡遭拷问 多家保荐项目被质疑“带病闯关”

在被评为C类投行背后,西部证券的执业质量屡遭质疑。

中证协官网显示,最近两年,西部证券共有5名保代领罚单。2023年9月,证监会对西部证券高管范江峰、投行华南总部负责人李锋采取出具警示函。2023年8月,深交所向西部证券及两名保代奉林松、瞿孝龙出具了自律监管措施。2022年8月,西部证券保代高峰、徐伟被上交所予以监管警示,因在荣信汇科电气股份有限公司IPO项目上未成分尽调。2022年4月,西部证券保荐代表人徐伟和薛冰因信披违规被北交所口头警示。

除了中证协官网披露的几张保代罚单,西部证券直接被证监会指出投行内控存在缺陷。2023年9月,证监会发现西部证券存在部分项目质控、内核意见跟踪落实不到位,对投行业务人员考核体系不合理,内部问责不到位,且部分投行项目聘请第三方未严格履行合规审查。因此,证监会对西部证券采取责令改正措施。

质控、内核是投行内部控制的第二、三道防线,内控存在问题,是西部证券这两年IPO及股权保荐业务问题频出的深层次原因。

西部证券在审IPO项目也被交易所质疑。如西部证券保荐的湖南兴天电子科技股份有限公司(下称“兴天电子”),交易所指出招股书重大事项提示及风险因素中较多内容的披露过于模板化、针对性不强,如“人才流失风险”“产品质量风险”。兴天电子招股书部分内容的披露缺乏针对性,如业务与技术部分较为简单、数据时效性不强。此外,兴天电子招股说明书中存在较多以国家秘密为由申请信息披露豁免的情形,相关豁免理由尚不充分。

又如西部证券保荐的耐普泵业,被很多投资者质疑信披质量问题,如有关财务数据“打架”、高管信息披露真实性存疑。招股书显示,耐普泵业保代是奉林松,瞿孝龙。

2023年,奉林松,瞿孝龙被深交所监管警示,而耐普泵业又是申报的创业板,试问耐普泵业是否存在“带病闯关”的情形?

西部证券没有被罚的项目中也存在“带病闯关”的质疑,如2022年5月被否的陕西红星美羚乳业股份有限公司(红星美羚),在申报期间就没证监局发现体外资金循环等内控问题,而西部证券却没有早早发现,也没有撤回保荐。红星美羚被否后,公司还上演出了了举报闹剧,最终草草收场。

又如西部证券2022年2月被否的湖南恒茂高科股份有限公司(恒茂高科),恒茂高科主要通过贴牌代工方式对客户实现销售,其境外销售占总收入的比例约为 50%,其中,前五大境外客户收入占境外销售金额的90%以上。现场督导发现,西部证券对恒茂高科境外销售真实性的核查程序执行不到位。

西部证券披露其对恒茂高科前五大境外客户均执行了实地走访程序,但督导发现保荐人对包括恒茂高科第一大客户在内的三家境外客户(占恒茂高科总收入的比例约为40%),仅在2017年进行了实地走访,此后2018-2020年均未执行实地走访程序。这意味着,西部证券故意在申报材料中虚假陈述,因为明明没有走访却走访。并且,未走访的客户收入占比约占境外收入的50%,占恒茂高科总收入的比例约为25%,如此之大的漏洞西部证券竟敢说谎。

已发行IPO项目怪相:超募金额越多的公司问题越多

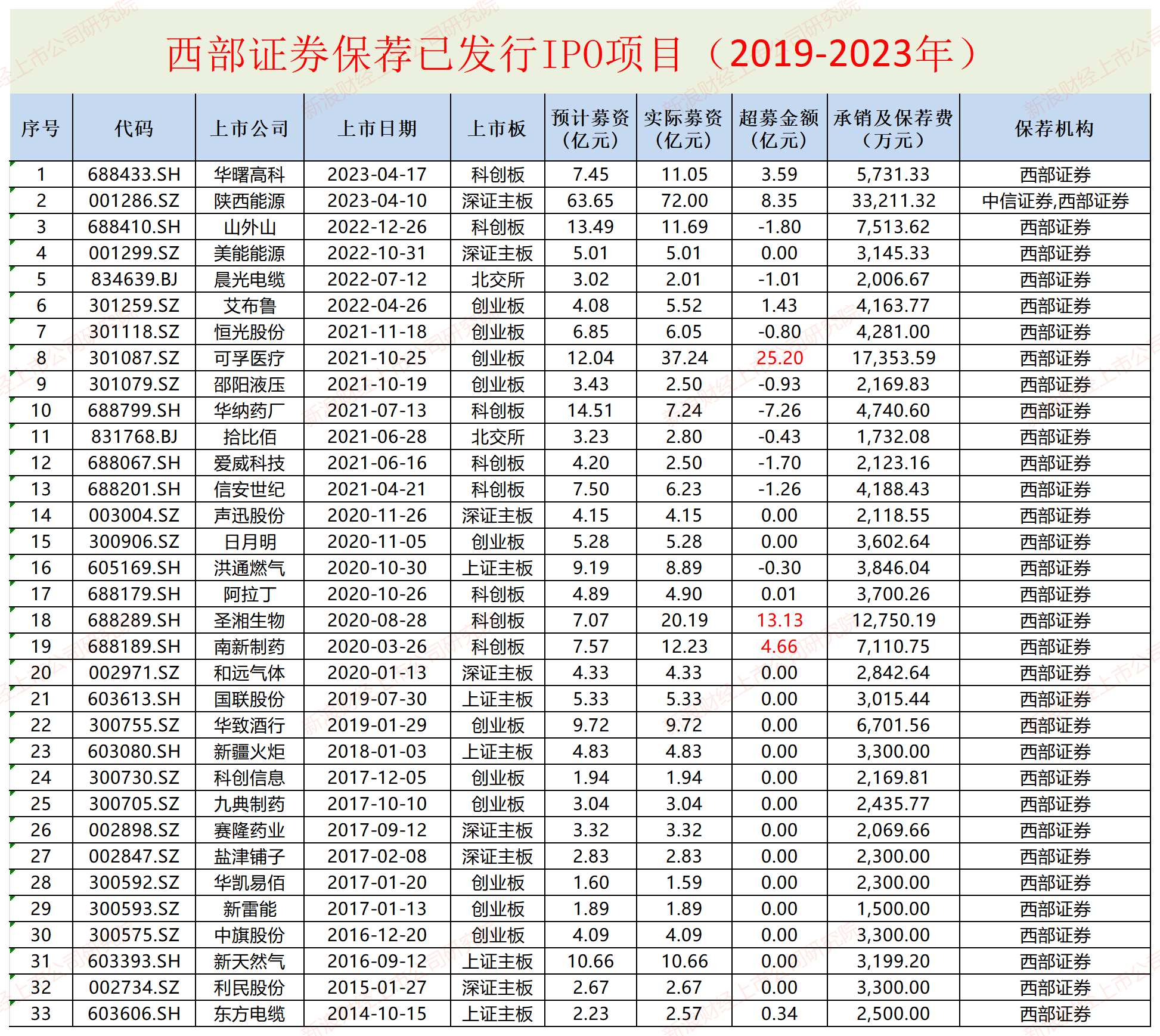

Wind显示,从2019年至2023年五年中,西部证券共成功保荐33家项目上市,包括15家注册制项目,18家核准制项目。

33家IPO项目中,实际募资额最高的是陕西能源(与中信证券联合保荐),募资额为72亿元;募资额超过10亿元的还有6家公司,分别是可孚医疗、圣湘生物、南新制药、山外山、华曙高科、新天然气。

33家IPO项目中,超募金额最高的是可孚医疗,超募金额高达25.2亿元;圣湘生物、南新制药超募额紧随其后(不含联合保荐的陕西能源),金额分别为13.13亿元、4.66亿元。

有意思的是,西部证券承销的这三家超募金额最高的项目,表现出来的问题越多。Wind显示,可孚医疗计划募资12.04 亿元,实际募资37.24亿元,超募25.2亿元。可孚医疗上市的2021年,公司扣非归母净利润同比下降10.07%。2022年和2023年,公司扣非归母净利润连续大降。

可孚医疗IPO发行价为93.09元/股,目前股价为33.9元/股,较发行价下跌63.58%,高价购买可孚医疗股票的投资者苦不堪言。在可孚医疗项目上,西部争取将1.73亿元承销佣金收入囊中。

西部证券保荐的圣湘生物,2022年8月上市,预计募资7.07亿元,实际募资20.19亿元,超募13.13亿元。从上市第二年开始,圣湘生物盈利连续大幅下降。2021-2023年,圣湘生物的扣非归母净利润分别为21.51亿元、18.35亿元、0.72亿元,同比分别下降17.05%、14.7%、96.09%。

从盈利20多个亿到盈利不到1个亿,圣湘生物的净利润一落千丈。公司股价也腰斩再腰斩。截至6月28日,公司股价为17.58元/股,较发行价(50.48元)下降65%,而公司原始股东的账面财富则随着高发行市盈率发行赚得盆满钵满。

公告显示,圣湘生物发行市盈率为536.3倍,是行业市盈率均值57.74倍的928%。正是超高市盈率,才有了圣湘生物的高发行价、巨额超募资金。而正是高发行价高市盈率,是公司股价不断创新低的一个很重要的原因。在圣湘生物项目上,西部证券获得1.27亿元承销佣金,旱涝保收。

近期,有部分投资者广泛质疑以保荐券商为首的IPO产业链:部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

西部证券保荐的南新制药,2020年登陆科创板,募资12.23亿元,超募 4.66亿元。在上市的第二年,南新制药便出现了亏损,扣非归母净利润为-1.74亿元。2022年,南新制药继续亏损。

南新制药的股价也是一落千丈。公司IPO发行价为34.94元/股,目前的股价5.63元,后复权股价为11.12元,较发行价下跌68.37%,接近70%,高位购买公司股票的投资者不堪重负,而西部证券的7,110.75万元的承销佣金不受影响。