市场热点

(1)上周五(5月24日),美债收益率多数收跌,2年期美债收益率涨0.1个基点报4.953%,3年期美债收益率跌0.4个基点报4.719%,5年期美债收益率跌1.1个基点报4.526%,10年期美债收益率跌2个基点报4.463%,30年期美债收益率跌1.9个基点报4.566%。

市场已基本预测美联储6月不会降息,美债利率也横在当前位置,小幅震荡。

(2)中国人民银行授权全国银行间同业拆借中心公布,5 月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5 年期以上 LPR 为 3.95%,均维持不变。

LPR并未跟随地产政策下行,上半年降息可能不会来临。

(3)国家统计局公布4月份经济数据。4月份,社会消费品零售总额35699亿元,同比增长2.3%,规模以上工业增加值同比实际增长6.7%。

1、资金面

公开市场方面,上周全周(5月18日至5月24日),央行开展了100亿元逆回购及700亿元国库现金定存操作,因有120亿元逆回购到期,全口径计算,全周净投放680亿元。本周(5月25日至5月31日)央行公开市场将有100亿元逆回购到期,其中周一至周五每日均到期20亿元。此外,周二(5月28日)还有50亿元央票互换到期。

资金面方面,银行间市场资金面基本偏平稳,税期走款还在进行中,供给稍显收敛,但整体影响有限,主要回购利率在窄幅震荡中略有下降。

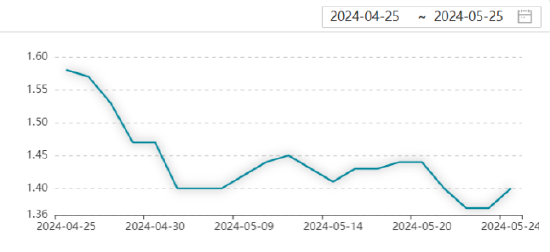

图:银行间隔夜回购利率(2024.05.20-2024.05.24)

2、票据市场

供给方面,上周一级市场签发量维持高位,日均承兑金额超过1500亿元水平,开票量在经历周一的时点下滑后稳步攀升,票源供给充足。企业融资贴现需求同步释放,实现日均贴现1431亿元,卖盘继续出票。需求方面,上周一,买盘收票情绪平稳,多数直贴行报价维持,票价震荡调整。上周二至周三,受开票量下滑和规模因素影响,市场情绪走低,买盘配置需求增加,部分直贴行报价下调,票据利率震荡下行。上周四,买盘收票需求继续释放,多数直贴行报价下调,但票源供给不断补充,票价整体震荡。上周五,市场情绪回暖,买方配置意愿温和,部分直贴行报价上调,供需相互博弈,票价震荡小涨。

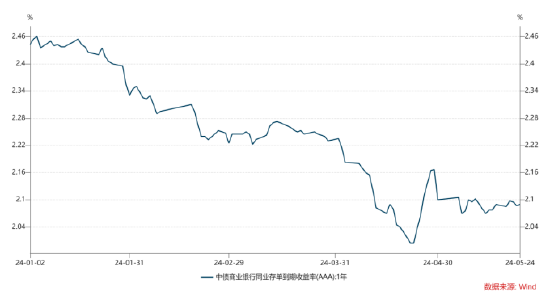

图:国股行半年票据直贴利率(2024.04.25-2024.05.24)

展望本周,供给方面,票据供给持续高位,补足缺口基本无忧。需求方面,本月信贷不容乐观,买盘或将继续少量增加持票规模,但是部分金监分局或将抑制管辖内银行以票冲贷的行为。综上,预判本周票据利率或将小幅下跌。

3、债券市场

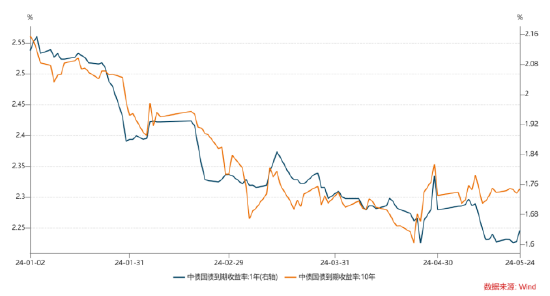

存单:国有和主要股份制银行一年期同业存单二级最新成交在2.095%,较上日水平微升。本周进入跨月周,以市场流动性的宽裕程度来看,自我消化大部分压力的难度依旧不大,央行连续加大投放的必要性亦较低,预计在临近跨月时点前根据缺口情况“按需分配”。

图:AAA等级同业存单利率(2024.01.03-2024.05.24)

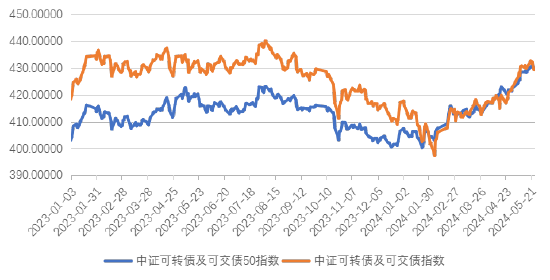

利率债:5月24日(上周五),现券期货均走弱,短券弱势明显,1-5年期国债活跃券收益上行1-2bp,30年期国债活跃券上行0.5bp。国债期货全线收低,30年期主力合约跌近0.2%。万得地产债30指数涨0.05%,地产债涨跌不一。20年期超长期特别国债完成首发,24特别国债02加权中标利率2.49%,全场倍数3.63,边际倍数5.8,中标收益率高于中债估值,5月23日20年期国债到期收益率为2.4604%。本期国债为固定利率附息债,发行总额400亿元。

图:1年期与10年期国债利率(2024.01.02-2024.05.24)

我们依旧维持债市小幅震荡的判断,影响收益率的核心要素还是供给压力和资金面松紧,地产政策可能只会造成小幅扰动,不构成核心压制变量。

4、可转债市场

5月24日(上周五),中证转债指数收盘跌0.12%,万得可转债等权指数跌0.1%。市场普跌,可能是美联储释放鹰派信号,导致大宗商品跳水,拖累A股的资源股全线大跌;此外,市场对于地缘局势的担忧情绪有所升温。展望后市,或可参考3、4月份沪指在3000~3100点之间区间震荡的走势。

图:中证可转债指数(2023.01.03-2024.05.24)

免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。