在购房过程中,选择合适的贷款方式对于降低成本和优化财务结构至关重要。不同的贷款方式各有优势,了解它们的特点可以帮助购房者做出更明智的决策。以下是几种常见的贷款方式及其优劣分析。

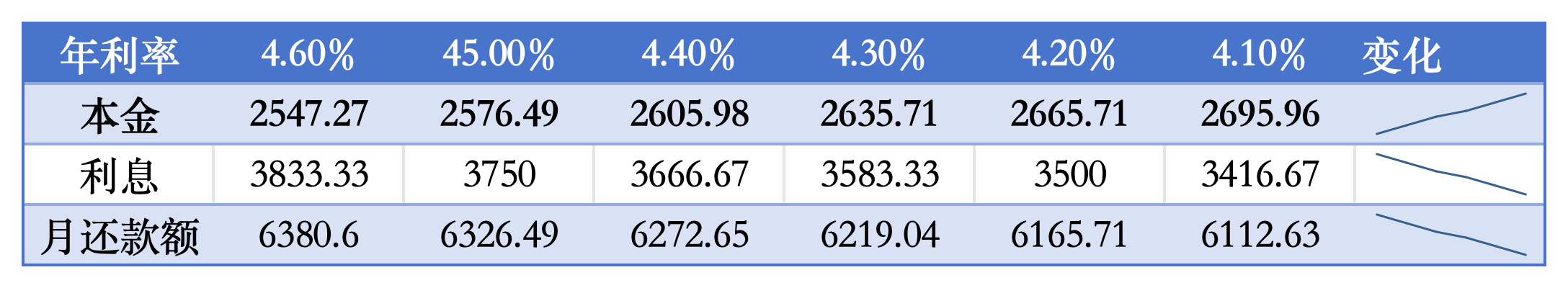

1. 等额本息还款法:这是最常见的贷款还款方式,每月还款金额固定,包括本金和利息。初期还款中利息占比较大,随着时间推移,本金占比逐渐增加。这种方式适合收入稳定的购房者,可以有效规划每月的财务支出。

2. 等额本金还款法:每月还款本金固定,利息随剩余本金的减少而递减,因此总还款额逐月减少。这种方式在贷款初期还款压力较大,但长期来看,总利息支出较少,适合预期收入将增加的购房者。

3. 组合贷款:结合公积金贷款和商业贷款的方式。公积金贷款利率较低,但额度有限;商业贷款额度高,但利率较高。通过合理分配两种贷款的比例,可以在满足资金需求的同时,尽可能降低利息支出。这种方式适合有公积金账户且资金需求较大的购房者。

4. 先息后本贷款:在一定期限内只支付利息,到期后一次性还本。这种方式在初期减轻了还款压力,适合短期资金周转紧张的购房者。但需注意,到期还本时资金压力较大,需要提前做好财务规划。

选择哪种贷款方式,需要根据个人的财务状况、收入预期和风险承受能力来决定。以下是一个简单的比较表格,帮助购房者更直观地了解各种贷款方式的特点:

贷款方式 优点 缺点 等额本息 每月还款固定,易于规划 总利息支出较多 等额本金 总利息支出较少 初期还款压力大 组合贷款 利率较低,额度灵活 手续较复杂 先息后本 初期还款压力小 到期还本压力大总之,购房者在选择贷款方式时,应充分考虑自身的经济状况和未来收入变化,选择最适合自己的贷款方案。同时,也可以咨询专业的财务顾问,以获得更为个性化的建议。